Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

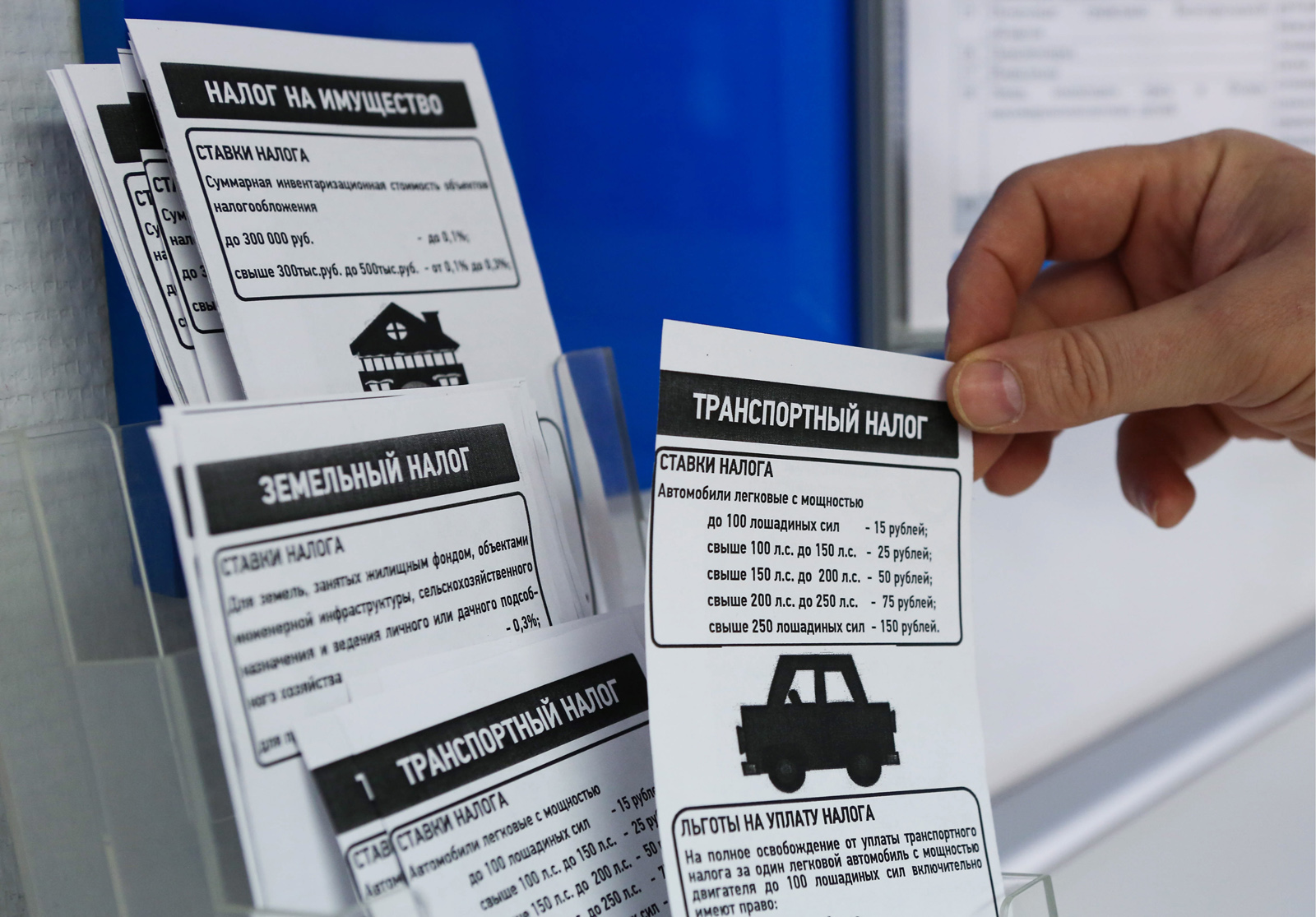

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru.

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia. gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

1. Если вы владеете транспортным средством, вы обязаны платить налог

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Редко пользующихся автомобилями россиян могут освободить от транспортного налога

Депутат от «Единой России» и член комитета Госдумы по налогам Евгений Федоров предложил освободить от уплаты транспортного налога россиян, которые редко пользуются своими автомобилями. В письме на имя министра внутренних дел Владимира Колокольцева он призвал дать гражданам право не платить транспортный налог в случаях, когда автомобиль не используется больше шести месяцев. Но для получения освобождения от уплаты налога придется сдать на хранение в автоинспекцию регистрационные знаки.

Ранее другой депутат Госдумы – Василий Власов предлагал снизить ставку транспортного налога в 2020 г. на 25% на территориях, где вводился режим повышенной готовности. Свое предложение он, как и Федоров сейчас, объяснил необходимостью дополнительно поддержать граждан в период пандемии. Однако прямое снижение налоговой ставки угрожает проблемами для региональных бюджетов.

Сейчас транспортный налог относится к региональным – его размер и льготы на его уплату регулируются решениями субъектов РФ. Федеральный центр лишь устанавливает предельный размер налоговой ставки и формулу для ее определения. Сейчас предельный размер ставок в зависимости от количества лошадиных сил составляет от 2,5 до 15%.

Большинство субъектов и так предоставляют льготу по этому налогу для отдельных граждан, например многодетным семьям, индивидуальным предпринимателям. Снизить еще и ставку многие регионы просто не могут.

Предложение Федорова, по мнению экспертов, выглядит более реалистичным – оно носит избирательный характер и вряд ли сильно повлияет на наполняемость региональных бюджетов. «Этот вариант не затрагивает доходы населения, а только снижает расходы части из них. В таком случае бюджеты недополучат какой-то объем доходов, но это будет небольшая величина – весь объем поступлений по транспортному налогу лишь небольшая доля доходов, а людей, которые не пользуются автомобилем, тоже не так много. Единственная проблема – бюрократизация процесса (очереди на сдачу/получение номерных знаков, администрирование процесса и т. д.). Если этого удастся избежать, а регионы получат компенсацию выпадающих доходов, то этот вариант в текущих условиях выглядит интереснее», – считает Елена Анисимова, руководитель группы региональных рейтингов АКРА.

Председатель движения автомобилистов Виктор Похмелкин предлагает развить идею депутата Федорова и встроить транспортный налог в стоимость бензина и тогда платить его будут лишь те, кто действительно использует автотранспорт.

В стоимость бензина уже встроены акцизы, доход от поступления которых распределяется между федеральным и региональным бюджетами. При этом в соответствии с исполнением нацпроекта «Безопасные и качественные автомобильные дороги» доля, которая направляется в региональный бюджет, будет постепенно увеличиваться до 2024 г. В этом году в федеральный бюджет поступает 33,4% акциза, а в региональный – 66,6%. В следующем доля поступлений в региональный бюджет еще больше увеличится. Из поступлений от акцизов формируются и дорожные фонды, за счет которых строятся и ремонтируются дороги.

На первый взгляд предложение Похмелкина более привлекательно – не возникает проблем с администрированием платежей, да и сама идея реализации принципа «не ездишь – не платишь» кажется более справедливой. Однако есть и минусы. Главный из них – рост цен на бензин.

«Акциз на топливо можно рассматривать как косвенный налог на владение или пользование автомобилем. Но его повышение наверняка окажет влияние на инфляцию – может ее разогнать. Кроме того, при повышении акциза и отмене транспортного налога группа населения, использующая авто, будет платить больше. В условиях снижающихся доходов населения это не самая удачная идея», – оценила предложение Похмелкина Анисимова. С точки зрения расходов автовладельцев и инфляционных рисков предложение Федорова выглядит более привлекательным, констатирует эксперт.

Как многодетным родителям оформить льготу на транспортный налог

Тамара Федорова

многодетная мама

В некоторых регионах многодетным родителям можно вообще не платить транспортный налог.

Я — многодетная мать из Красноярского края. Недавно я оформила для своей семьи льготу по транспортному налогу, и теперь буду экономить 1500 Р в год. Но в других регионах можно сэкономить еще больше, потому что условия получения льготы другие.

Я нашла и изучила законы о транспортном налоге всех 85 субъектов России, разобралась во всех нюансах этой льготы и теперь знаю, какие правила действуют по всей стране. В этой статье расскажу обо всем, что узнала: какие семьи считаются многодетными, в каких регионах вообще нет льгот, в каких они есть только у малоимущих и как оформить льготу онлайн.

Что такое транспортный налог

Транспортный налог обязаны платить все собственники транспортных средств — автомобилей, мотоциклов, яхт, самолетов, снегоходов, автобусов и других. Физлицам, включая ИП, самостоятельно рассчитывать ничего не нужно — налоговая инспекция знает, кому что принадлежит из транспорта, сама посчитает сумму к уплате и пришлет уведомление в личном кабинете или по почте.

ст. 356—363 НК РФ

Если хотите сами рассчитать сумму налога, можно воспользоваться налоговым калькулятором. Еще мне нравится калькулятор на сайте «Автокод» — он удобнее, но подходит только для Москвы и Московской области.

Если говорить об автомобилях, то сумма транспортного налога зависит от его мощности и налоговой ставки: чем мощнее машина, тем дороже она обойдется владельцу. Налоговую ставку определяют регионы. Иногда они учитывают год выпуска автомобиля — за более старый нужно платить больше.

Например, в Москве семья с автомобилем Лада Веста мощностью 122 л. с. в год платит 3050 Р, а в Московской области — уже 4148 Р. Владелец Ауди A4 мощностью 249 л. с. заплатит 18 675 Р и в Москве, и в области.

За дорогие автомобили придется платить с повышающим коэффициентом. Перечень легковых автомобилей, к которым применяются повышающие коэффициенты, Минпромторг ежегодно размещает на своих сайтах.

Легковые автомобили с повышающими коэффициентами, МинпромторгPDF, 271 КБ

Подробно о транспортном налоге в Т—Ж уже рассказывали в отдельной статье, поэтому я не буду останавливаться на матчасти, а сразу перейду к льготам для многодетных.

Как я написала выше, транспортный налог — это региональный налог, поэтому и льготы в каждом регионе свои. Тут не как с льготами по налогу на имущество для многодетных, которые действуют по всей стране. По транспортному налогу может быть разная ситуация даже в двух соседних регионах.

Тут не как с льготами по налогу на имущество для многодетных, которые действуют по всей стране. По транспортному налогу может быть разная ситуация даже в двух соседних регионах.

Например, в Рязанской области многодетные семьи полностью освобождены от уплаты транспортного налога за автомобили любой мощности. А в соседней Мордовии многодетные платят полную сумму. Территориально эти семьи может разделять всего несколько десятков километров, но регистрация автомобиля на территории льготного региона поможет каждый год экономить на транспортном налоге.

В следующем разделе я напишу расклад по льготам по всей стране.

В каких регионах есть льготы по транспортному налогу

В конце списка — регионы, в которых льгот для многодетных нет.

Налоговые льготы по регионам

| Субъект | Размер льготы | Макс. |

|---|---|---|

| Москва, Архангельская область, Республика Дагестан, Камчатский край, Липецкая область, Ненецкий АО, Ростовская область, Рязанская область, Саратовская область, Республика Саха (Якутия), Республика Хакасия, Чукотский АО, Ямало-Ненецкий АО | 100% | не имеет значения |

| Московская область, Оренбургская область, Тверская область, Ханты-Мансийский АО — Югра | 100% | 250 |

| Брянская область, Республика Бурятия, Калужская область, Республика Карелия, Республика Крым, Омская область, Севастополь, Тульская область | 100% | 200 |

| Санкт-Петербург, Ленинградская область, Краснодарский край, Волгоградская область, Нижегородская область, Амурская область, Республика Башкортостан, Воронежская область, Магаданская область, Новосибирская область, Пермский край, Свердловская область, Смоленская область, Ставропольский край, Тамбовская область, Тюменская область, Ульяновская область, Чувашия | 100% | 150 |

| Ярославская область | 100% | 150 |

| зависит от дохода семьи | 200 | |

| Красноярский край | 90% | 150 |

| Алтайский край, Белгородская область, Иркутская область, Курганская область, Курская область | 100% | 100 |

| Владимирская область, Орловская область | 50% | 250 |

| Хабаровский край, Республика Марий Эл | 50% | 200 |

| Еврейская автономная область, Удмуртская республика | 50% | 150 |

| Новгородская область | 50% | не имеет значения |

| Кемеровская область — Кузбасс | 100%, если сумма налога 9000 Р и меньше. Если больше, то сумма налога уменьшается на 9000 Р Если больше, то сумма налога уменьшается на 9000 Р | не имеет значения |

| Челябинская область | льготная ставка 1 Р за 1 л. с. | 180 |

| Приморский край | 100%, но зависит от дохода семьи | 150 |

| Костромская область, Кировская область | 50%, но зависит от дохода семьи | 150 |

| Псковская область | 100%, но зависит от дохода семьи | 200 |

| Самарская область | 100% | 110 |

| Сахалинская область | 100%, но зависит от дохода семьи | не имеет значения |

| Мурманская область | ставка 1 Р за 1 л. с. | 100 |

| ставка 1,5 Р за 1 л. с. | 100—150 | |

| ставка 15 Р за 1л . с. | 150—200 | |

| ставка 32 Р за 1 л. с. | свыше 200 | |

| Республика Адыгея, Республика Алтай, Астраханская область, Вологодская область, Забайкальский край, Ивановская область, Республика Ингушетия, Кабардино-Балкария, Калининградская область, Республика Калмыкия, Карачаево-Черкесия, Республика Коми, Республика Мордовия, Пензенская область, Республика Северная Осетия — Алания, Республика Татарстан, Томская область, Республика Тыва, Чеченская Республика | льгот для многодетных нет |

Размер льготы

100%

Макс. мощность автомобиля

мощность автомобиля

не имеет значения

Размер льготы

100%

Макс. мощность автомобиля

250 л. с.

Размер льготы

100%

Макс. мощность автомобиля

200 л. с.

Санкт-Петербург, Ленинградская область, Краснодарский край, Волгоградская область, Нижегородская область, Амурская область, Республика Башкортостан, Воронежская область, Магаданская область, Новосибирская область, Пермский край, Свердловская область, Смоленская область, Ставропольский край, Тамбовская область, Тюменская область, Ульяновская область, Чувашия

Размер льготы

100%

Макс. мощность автомобиля

150 л. с.

Размер льготы

100% при макс. мощности автомобиля 150 л. с.

зависит от дохода семьи при макс. мощности автомобиля 200 л. с.

Размер льготы

90%

Макс. мощность автомобиля

150 л. с.

Размер льготы

100%

Макс. мощность автомобиля

мощность автомобиля

100 л. с.

Размер льготы

50%

Макс. мощность автомобиля

250 л. с.

Размер льготы

50%

Макс. мощность автомобиля

200 л. с.

Размер льготы

50%

Макс. мощность автомобиля

150 л. с.

Размер льготы

50%

Макс. мощность автомобиля

не имеет значения

Размер льготы

100%, если сумма налога 9000 Р и меньше. Если больше, то сумма налога уменьшается на 9000 Р

Макс. мощность автомобиля

не имеет значения

Размер льготы

льготная ставка 1 Р за 1 л. с.

Макс. мощность автомобиля

180 л. с.

Размер льготы

100%, но зависит от дохода семьи

Макс. мощность автомобиля

150 л. с.

Размер льготы

50%, но зависит от дохода семьи

Макс. мощность автомобиля

150 л. с.

Размер льготы

100%, но зависит от дохода семьи

Макс. мощность автомобиля

мощность автомобиля

200 л. с.

Размер льготы

100%

Макс. мощность автомобиля

110 л. с.

Размер льготы

100%, но зависит от дохода семьи

Макс. мощность автомобиля

не имеет значения

Размер льготы

ставка 1 Р за 1 л. с. при макс. мощности автомобиля 100 л. с.

ставка 1,5 Р за 1 л. с. при макс. мощности автомобиля 100—150 л. с.

ставка 15 Р за 1 л. с. при макс. мощности автомобиля 150—200 л. с.

ставка 32 Р за 1 л. с. при макс. мощности автомобиля свыше 200 л. с.

Республика Адыгея, Республика Алтай, Астраханская область, Вологодская область, Забайкальский край, Ивановская область, Республика Ингушетия, Кабардино-Балкария, Калининградская область, Республика Калмыкия, Карачаево-Черкесия, Республика Коми, Республика Мордовия, Пензенская область, Республика Северная Осетия — Алания, Республика Татарстан, Томская область, Республика Тыва, Чеченская Республика

Размер льготы

льгот для многодетных нет

Из таблицы видно, что каждый регион устанавливает свои правила и нюансы освобождения от уплаты транспортного налога. Самые выгодные условия у регионов в первой строке таблицы: можно не платить транспортный налог на любой автомобиль, правда, только на один. Это может быть как ВАЗ 2110 мощностью 79 л. с., так и Ламборгини мощностью 700 л. с.

В остальныx регионах есть ограничения. Самые распространенные: по мощности автомобиля, по виду транспортного средства и по доходу семьи.

Ограничения по мощности действуют в большинстве регионов, где есть льгота. В Московской области льготу дадут за автомобиль не мощнее 250 л. с., а в Санкт-Петербурге — не мощнее 150 л. с. К сожалению, придется заплатить полную сумму даже при превышении порога всего на 1 л. с.

Ограничения по транспортному средству. В основном под действие льгот попадают легковые авто. Но в некоторых регионах можно не платить и за другие транспортные средства.

В Брянской области многодетные родители вправе отказаться от налога на мотоциклы, мотороллеры, автобусы и тракторы. А на Камчатке получить привилегии от местных властей можно на катер, моторную лодку и даже снегоход. В Курской области разрешается вообще не платить налог за любые отечественные автомобили мощностью до 100 л. с., а также за автомобили марок ЗАЗ, Таврия и ЛуАЗ, а в отношении остальных применяется льготная ставка в размере 10 Р с каждой лошадиной силы. В Новосибирской области льгота в размере 80% распространяется на грузовые автомобили до 150 л. с. включительно.

В Курской области разрешается вообще не платить налог за любые отечественные автомобили мощностью до 100 л. с., а также за автомобили марок ЗАЗ, Таврия и ЛуАЗ, а в отношении остальных применяется льготная ставка в размере 10 Р с каждой лошадиной силы. В Новосибирской области льгота в размере 80% распространяется на грузовые автомобили до 150 л. с. включительно.

Ограничения по доходу. В некоторых субъектах действуют ограничения по доходу семьи — тем, кто по мнению властей региона получает слишком много, льготу не дадут. В Приморском крае освобождаются от налога за легковой автомобиль мощностью до 150 л. с. семьи, в которых среднедушевой доход ниже двукратной величины прожиточного минимума, установленного в субъекте — около 30 000 Р. А в Костромской, Кировской, Псковской и Ярославской областях на одного члена семьи должно приходиться не более одного прожиточного минимума. На Сахалине для получения налоговой льготы многодетным родителям потребуется встать на учет в органы социальной защиты населения для получения статуса малоимущих и предоставить соответствующую справку в ФНС.

Как получить полную информацию о своем регионе

На сайте налоговой есть удобный онлайн-сервис, в котором можно получить актуальную информацию о ставках и льготах по транспортному налогу.

Выберите вид налога, ваш регион и нажмите «Найти». В появившейся таблице нажмите на слово «Подробнее».

На сайте ФНС можно найти льготы всех регионов России В таблице сразу отображается название, номер и дата регионального закона о транспортном налоге. А во вкладке «Подробнее» будет вся нужная информацияПерейдите во вкладку «Региональные льготы», поставьте галочку около строки «Физическое лицо» и нажмите «Показать».

В появившейся таблице будут перечислены все, кто имеет льготу в этом регионе. Еще вы найдете там необходимый документ для подтверждения права на льготу и ссылку на нормативный акт.

На этой странице региональные ставки, а во вкладке «Региональные льготы» можно проверить, являетесь ли вы льготником Информация обо всех льготниках по транспортному налогуКого относят к многодетным семьям

Какие семьи считать многодетными, а какие нет, также решают власти конкретного региона. Как правило, многодетной считается семья с тремя и более несовершеннолетними детьми. Но в контексте назначения льготы на транспортный налог есть исключения: в Воронежской и Костромской областях число несовершеннолетних на иждивении должно быть не менее пяти, а в Дагестане — не менее четырех.

Возраст детей тоже имеет значение. Обычно считаются только несовершеннолетние дети, но в некоторых субъектах возрастные рамки шире. В Иркутской области родители могут не платить налог, пока их сыну или дочери не исполнится 24 года, а в Новосибирской — 23 года, но для этого совершеннолетний ребенок должен учиться очно.

Независимо от места проживания многодетной семьи есть общие условия назначения льготы:

- Воспользоваться льготой может только один из родителей. Если и у мамы, и у папы в собственности есть автомобиль, только один из них сможет не платить налог. Второму родителю за свой автомобиль придется заплатить полную сумму.

- Многодетный родитель должен быть собственником ТС. Если многодетная мама вышла замуж за мужчину без детей, но с автомобилем, он не сможет получить льготу.

- Родитель обязан иметь официальный статус многодетного. Автоматически при рождении или усыновлении третьего или последующего ребенка такой статус не присваивается. Единого подтверждающего документа на федеральном уровне нет. В одних регионах это удостоверение многодетной семьи, в других — справка многодетной семьи, а в третьих будет достаточно справки о составе семьи. Эти документы можно оформить в МФЦ или органах соцзащиты. Если сомневаетесь, какие документы предоставить в налоговую службу, воспользуйтесь сервисом на сайте налоговой.

- Действие льготы распространяется только на один автомобиль. Если на папу зарегистрировано два автомобиля, то для получения льготы нужно будет выбрать один.

Дети от других браков. Считаются ли в составе многодетной семьи дети мужа или жены от других браков и дети под опекой, зависит от региона. В Москве, например, в состав многодетной семьи входят падчерицы и пасынки, а в Санкт-Петербурге — нет.

О детях, находящихся под опекой, тоже нет единого правила. В Санкт-Петербурге такое право закреплено официально. В Москве долгое время опекаемые в многодетной семье не учитывались. Но недавно одной семье удалось через суд добиться статуса многодетной семьи. Супруги воспитывали кровного сына и еще двоих детей взяли под опеку. Родители считали, что у них трое детей, а соцзащита — что только один. Мосгорсуд подтвердил, что получить удостоверение многодетной семьи может как один из родителей в многодетной семье, так и усыновитель, опекун, мачеха, отчим.

Если многодетные родители расторгли брак и разъехались, а дети остались, например, с матерью, то бывший муж теряет право на получение льгот. На привилегии от государства претендует только тот родитель, который проживает с детьми. Органы соцзащиты требуют подтвердить этот факт: документально доказать общую постоянную прописку по одному адресу с детьми.

Где оформлять льготу по транспортному налогу

По почте. Сначала заполните, распечатайте и подпишите заявление о предоставлении налоговой льготы. Отправьте заявление в ФНС по месту прописки. Посмотреть контакты инспекций можно на сайте налоговой службы. Можно отправить заявление в любую ИФНС, но пока письмо будет ходить туда-сюда, процедура оформления может растянуться больше чем на месяц.

Заявление рассмотрят за 30 дней. Если налоговой потребуется запросить сведения, подтверждающие право на налоговую льготу, то этот срок могут продлить еще на 30 дней.

В МФЦ. Вы можете обратиться в любой МФЦ, но лучше заранее уточнить, принимают ли они заявления на такие льготы.

При себе надо иметь:

- Паспорт.

- Заполненный бланк заявления.

- Документ, подтверждающий статус многодетного родителя, если такой есть. Если нет — МФЦ запросит нужные сведения самостоятельно.

Срок рассмотрения заявления — также 30 дней, плюс три рабочих дня — на доставку документов в налоговую и обратно в МФЦ.

Лично в ИФНС. Обратиться с заявлением можно в любую налоговую инспекцию. Список документов будет такой же, как для МФЦ. Разница лишь в том, что бланк заявления можно попросить и заполнить прямо в налоговой инспекции. Именно от этого зависит, сколько времени вы проведете в учреждении.

В 2019 году я оформляла льготу таким способом — не знала, что можно принести в налоговую службу уже заполненное заявление, поэтому все делала на месте. Список документов из-за этого автоматически увеличился: добавились СТС и договор купли-продажи ТС. В ФНС была большая очередь, поэтому мне пришлось пробыть там около двух часов.

Приказ ФНС о порядке заполнения заявления

Но у этого метода есть и преимущества: специалист все проверил, подсказал, что надо еще дописать, а затем принял заявление. Если бы я заполняла его сама, мне бы отказали именно из-за ошибок в заявлении.

Онлайн в личном кабинете налогоплательщика. Так я и поступила в 2021 году. У этого способа есть ряд преимуществ:

- На все уходит около 15 минут, плюс примерно столько же — на создание ЭЦП.

- Потребуется только один документ, который подтверждает право на льготу, и то только в том случае, если вы захотите ускорить процесс. Можно и не прикреплять документ, тогда имейте в виду, что проверка затянется еще на 30 дней.

- Не надо вручную заполнять заявление.

- Можно исправить внесенные данные.

- Сведения обо всех ТС есть в личном кабинете. Заявителю надо только выбрать тот, на который будет оформлена льгота.

А главное для меня, как для многодетной матери, — не надо думать, с кем оставить маленького ребенка, как добраться до ФНС, волноваться, верно ли я заполнила заявление, все ли документы взяла.

Как оформить налоговую льготу онлайн

В 2021 году я оформила льготу на автомобиль через личный кабинет налогоплательщика на сайте nalog.ru. У нас с мужем трое детей, мы живем в Красноярском крае. В 2018 году мы купили автомобиль Фольксваген Джетта. Оформили машину на меня. На тот момент у нас было двое детей, поэтому никакими привилегиями по транспортному налогу мы воспользоваться не могли. В 2019 году я оплатила полную сумму налога — 1595 Р за 2018 год.

Сумма моего транспортного налога — больше 1500 Р1 июля 2019 года у нас родился третий ребенок. Вскоре я поехала в ФНС и подала заявление на льготу. В Красноярском крае действует льгота в размере 90% на машины мощностью до 150 л. с. Но расчет идет с того момента, как родитель получил статус многодетного. Так как наш сын родился ровно в середине года, в 2020 году к оплате мы получили сумму чуть больше половины от общей за год.

В начале 2021 года мы продали Джетту и купили Тигуан мощностью 125 л. с. Я посчитала примерную сумму налога на него без льготы и с ней в налоговом калькуляторе.

Без льготы за Тигуан нужно заплатить 1661 Р А с льготой — 166 Р. 1500 Р в многодетной семье точно не лишниеРасскажу, как оформить льготу через личный кабинет налогоплательщика.

Вариант 1. Подать заявление на получение льготы на транспортный налог можно в личном кабинете налогоплательщика, в разделе «Жизненные ситуации».

Зайдите в раздел «Жизненные ситуации» на сайте налоговой В появившемся окне во вкладке «Транспорт» необходимо добавить новый объект Если у вас несколько видов транспорта, выберите тот, на который будете оформлять налоговую льготу. Если вы владеете только одним автомобилем, сведения об объекте появятся в заявлении по умолчаниюВариант 2. Зайти в раздел «Мое имущество» и выбрать там объект, на который будет оформляться льгота.

В этом разделе указано все имущество, которым вы владеете После того как вы определились с объектом, необходимо нажать на кнопку «Выбрать как льготный»Остальные шаги будут идентичными для обоих вариантов.

Шаг 1. Заполните информацию о сроке применения налоговой льготы. В качестве даты начала укажите дату регистрации автомобиля. Льгота перестанет действовать тогда, когда с родителя будет снят статус многодетного. Эта дата указана в справке, удостоверении или ином документе, который вам был выдан органами социальной защиты населения.

Шаг 2. Заполните информацию о документе, подтверждающем право на льготу. Это справка многодетной семьи.

Шаг 3. Отсканируйте и прикрепите документ, подтверждающий статус многодетного родителя. Этот шаг можно пропустить, но тогда подтверждение права на льготу займет больше времени.

Шаг 4. Нажмите кнопку «Проверить и отправить».

В качестве даты начала применения налоговой льготы укажите дату регистрации автомобиля В строке «Полное название документа» пишем: «Справка многодетной семьи такого-то региона» Подтверждающий документ можно загрузить в разных форматах, но размер файла не должен превышать 20 МбЭлектронная подпись. Для подтверждения отправки данных нужна облачная электронная подпись. Если у вас ее нет, то система предложит ее создать. Это делается быстро прямо на сайте налоговой.

Процедура создания облачной электронной подписи в среднем занимает около 15 минутКак узнать решение ФНС

Следить за ходом рассмотрения заявления можно также в личном кабинете налогоплательщика, в разделе «Сообщения». В первые дни после подачи статус заявления будет изменяться несколько раз.

Спустя две недели с момента подачи заявления мне по почте пришло письмо с положительным решением.

Налоговая посчитала льготу с даты снятия с учета старого автомобиля, а не с даты постановки на учет нового, как просила я в заявлении. Это выгоднееТаким образом, за счет льготы я буду сохранять в семейном бюджете 1500 Р ежегодно до тех пор, пока старшему ребенку не исполнится 18 лет. Если я продам автомобиль и куплю новый, процедуру оформления придется пройти заново.

Перерасчет транспортного налога производится с момента наступления права на льготу. Если вы являетесь многодетным родителем в течение, например, двух лет и все это время платили транспортный налог на общих основаниях, ИФНС вернет вам излишне уплаченную сумму за весь период, но не более, чем за три года с даты переплаты.

Информацию о возврате излишне уплаченной суммы можно посмотреть в личном кабинете налогоплательщика, в разделе «Мои налоги». Чтобы перечислить средства на карту, потребуется нажать кнопку «Распорядиться» и заполнить заявление. Деньги поступят на счет в течение месяца.

Что делать? 03.04.17Машина продана, а транспортный налог начисляется

Запомнить

- Условия получения льготы разные в каждом регионе.

- Перед подачей заявления изучите информацию о льготах на сайте ФНС.

- Получите в органах социальной защиты населения документ, подтверждающий ваш статус многодетного родителя.

- Быстрее всего оформить льготу через личный кабинет налогоплательщика.

- При продаже старого автомобиля и приобретении нового льготу придется оформлять заново.

- Налоговая вернет деньги даже за тот период, когда родитель мог воспользоваться льготой, но по каким-то причинам не подавал заявление. Правда, не более, чем за 3 года с даты переплаты.

Правда ли, что можно ли не платить налог на имущество физических лиц, а также транспортный и земельный налоги?

Налог дело добровольное?

В интернете вирусно распространилось видео, Вы наверняка его видели, в котором один чудак-человек (в хорошем смысле этого слова) утверждает, что можно отказаться от уплаты налога на имущество физических лиц, транспортного и земельных налогов, что руководство страны, как он говорит, знает информацию об этом, но скрывает ее от простого народа, то есть от нас с Вами.

Коллеги просили прокомментировать данное видео.

И так, правда ли, что можно ли не платить налог на имущество физических лиц, а также транспортный и земельный налоги?

Автор приурочив видео к Новому году, преподнося его в качестве подарка, рассказывает нам о том, что в Налоговый кодекс РФ (НК РФ) были внесены изменения, он дополнен статьей 45.1, согласно которой «Единым налоговым платежом физического лица признаются денежные средства, добровольно перечисляемые в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства налогоплательщиком — физическим лицом в счет исполнения обязанности по уплате транспортного налога, земельного налога и (или) налога на имущество физических лиц.». При этом он утверждает, что: «ключевое здесь слово «добровольно перечисляемые» и делает вывод, что с 1 января 2019 года транспортный налог, земельный налог и налог на имущество физических лиц «он добровольный».

Так ли это? А что? А вдруг? Вот бы!

Статьей 3 НК РФ установлено, что каждое лицо должно уплачивать законно установленные налоги и сборы.

Таким образом, каждый налогоплательщик должен уплачивать законно установленные налоги (сомневаться в том, что указанные налоги установлены законно, не приходится).

Слова: «должен» и «добровольно», как известно, противоположны по значению, в связи чем обязанность по уплате любых налогов, в том числе и указанных, дело вовсе не добровольное.

Где же доморощенный юрист «заблудился»?

Если вчитаться в статью, то можно понять, что главные слова в статье 45.1 НК РФ — «Единый налоговый платеж». Законодатель предоставил возможность налогоплательщику возможность перечислить единым платежом энную сумму денег на счет Федерального казначейства, за счет которой налоговым органом будут исполняться обязательства налогоплательщика по уплате указанных налогов. Таким образом, законодатель установил дополнительный способ исполнения обязанности по уплате указанных налогов, посредством осуществления единого налогового платежа и именно сам способ является добровольным, а не уплата этих налогов.

Как указано на сайте ФНС «Использование единого налогового платежа значительно сократит время, затрачиваемое на оформление платёжных документов, а также минимизирует ошибки граждан при заполнении нескольких платежек».

Вы также, наверняка, видели видео, в котором утверждается, что согласно какому-то постановлению Правительства РФ можно не платить за жилищно-коммунальные услуги, а еще потому, что деньги за эти услуги уходят на какие-то непонятные счета чуть ли не в офшоры, а также можно не платить штрафы за нарушение ПДД, поскольку «докажите, что СССР не стало».

Уверен, если покопаться в каждом их этих вопросов выяснится, что дело обстоит совсем не так, как Вам его преподносят, просто псевдо-юристы что-то недопоняли.

Будьте осторожны, обращайтесь к специалистам!

Всем удачи и с НГ!

http://voensud-mo.ru/help/nalogy

Платят ли инвалиды транспортный налог?

Урегулированием порядка предоставления скидок на имущественные налоги занимаются регионы РФ. А платят ли инвалиды транспортный налог? Какие льготы существуют для подобной категории физлиц? Разберемся в нормативных нюансах.

Обратите внимание! Независимо от группы инвалидности полностью освобождаются от необходимости уплаты ТН те л/автомобили, которые оборудованы специально для использования людьми с ограниченными возможностями (подп. 2 п. 2 стат. 358 НК). А также не относятся к объектам налогообложения автоналогом ТС, полученные в пользование через соцзащиту – максимальная мощность двигателя такой машины ограничена 100 л. с.

Платят ли инвалиды 3 группы транспортный налог

Указанная группа считается наиболее легкой, так как относится к работоспособной. Поэтому по транспортному налогу автовладельцам с 3 категорией инвалидности большинство субъектов России не предоставляет никаких льгот, что подразумевает оплату сбора в полном объеме. К примеру, в г. Москве скидка по автоналогу положена инвалидам 1 и 2 групп (Закон № 33 от 09.07.08 г.), а в Московской обл. инвалиды 3 гр. вправе платить налог в половинном размере и только в отношении одного ТС (п. 4 стат. 25 Закона Моск. обл. № 151/2004-ОЗ от 24.11.04 г.).

Для уточнения информации по действию в отдельном регионе РФ льгот по ТН следует обращаться в территориальное подразделение ИФНС. Оформление производится в заявительном порядке, то есть по инициативе гражданина. Пакет документов включает в себя заявление и подтверждающие формы: перечень уточняется в налоговой инспекции. В письменном заявлении обязательно следует указать основание для получения скидки, а именно 3 гр. инвалидности и ссылку на соответствующую норму закона.

Платят ли инвалиды 2 группы транспортный налог

Освобождать инвалидов 2 гр. от обязанности по уплате ТН или нет также является прерогативой регионов РФ. Эта группа практически во всех регионах и городах федерального значения пользуется правом на льготу по транспортному налогу, так как 2 степень инвалидности означает частичную утрату способности к самостоятельному самообслуживанию. В некоторых субъектах граждане могут полностью не платить автосбор только по одному зарегистрированному на владельца транспортному средству. В других получают 50 %-ную скидку.

Точно ответить на вопрос не получится, поскольку в каждом регионе своя законодательная база и порядок предоставления льгот. Следовательно, для оформления законной возможности не платить транспортный налог, следует обратиться непосредственно в территориальное подразделение ИФНС. Адрес налоговой инспекции нужно уточнять не по месту собственного проживания, а по месту регистрации транспортного объекта. Или же ознакомиться с правовыми аспектами механизма льготного регулирования в субъекте РФ можно на интернет-порталах – федеральном сайте ФНС или региональном.

Анализируя законодательные документы различных территорий нашей страны, становится понятно, что в отличие от инвалидов 3 гр. инвалидам 2 гр. почти везде предоставляются льготы по ТН. К примеру, не платят налог в полном размере в Астрахани, Саратове, Белгороде, Калининграде, Волгограде, Липецке и Санкт-Петербурге. Платят в размере 75 % от общих ставок во Владимире, в размере 50 % — в Московской обл.

Обратите внимание! Если авто было угнано, можно не платить ТН при условии получения из ГИБДД официального подтверждения факта кражи. Для перерасчета налога нужно самостоятельно обратиться в ИФНС и предоставить справку госорганов.

Платят ли инвалиды 1 группы транспортный налог

Список льготников большинства субъектов РФ включает в себя инвалидов с 1 гр. в части освобождения от уплаты ТН. Первая степень инвалидности считается самой тяжелой и поэтому такой категории граждан полагаются максимальные государственные гарантии. Общий размер скидки в основном предусматривает 100 %-ное освобождение, в ряде субъектов РФ – частичное.

К примеру, в г. Москве инвалидам с первой группой полагается полная льгота по ТН, но только на одно транспортное средство мощностью до 200 л. с. по выбору налогоплательщика. По всем прочим объектам в случае владения придется заплатить автоналог уже без каких-либо поблажек. Такой же порядок действует и в Московской обл. (мощность ТС ограничена 150 л. с.). А в Приморском крае инвалиды с 1 гр. могут оформить льготу и на грузовое авто с мощностью до 150 л. с. (Закон № 24-КЗ от 28.11.02 г.). Но в Бурятии местные органы власти предоставляют льготу только в половинном размере от общепринятых ставок и исключительно на один л/автомобиль с мощностью до 100 л. с. (Закон № 145-III от 26.11.02 г.).

Ожидая получение льготы, не нужно забывать, что налоговые инспекторы ориентируются на полученные из гос. инстанций документы. Механизм оформления скидки носит заявительный характер, и, если человека признали инвалидом по результатам проведения специальной врачебной комиссии (ВТЭК), в обязательном порядке следует подтвердить свой статус. Для этого помимо заявления в ИФНС предоставляется справка об инвалидности утвержденного образца (копия) и прочие формы. После рассмотрения документов выносится решение об оформлении льготы или отказе.

Скачать бланк заявления можно на сайте ФНС или взять образец в своей инспекции. Данная информация будет интересна и для родителей (опекунов) детей-инвалидов. Во многих российских регионах одному из таких родителей также предоставляется льгота (полная или частичная) на уплату ТН по одному авто с определенной мощностью.

Вывод – мы рассмотрели, могут ли рассчитывать автовладельцы разной степени инвалидности на получение льготы по ТН. Скидка предоставляется после самостоятельного заявления налогоплательщика о своем праве. Если физлицо имеет инвалидность, но все-таки ему доставили уведомление об уплате, нужно обратиться в налоговую инспекцию со всей документацией за получением разъяснений.

Транспортный налог: как избежать долгов

Дата: 14.08.2017 13:08

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье мы расскажем, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru (новая версия: http://beta.gosuslugi.ru).

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят. После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на http://beta.gosuslugi.ru;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

В Подмосковье отменят налог на машины для купивших новое жилье в регионе :: Общество :: РБК

Фото: Алексей Гынгазов / Global Look Press

В Московской области отменят транспортный налог для тех, кто впервые купит недвижимость в регионе. Об этом губернатор области Андрей Воробьев заявил телеканалу РБК.

«В ближайшее время введем еще одну льготу — на один год освободим от уплаты транспортного налога на автомобиль, если человек впервые купил дом или квартиру и зарегистрировался в Московской области», — сказал он.

Губернатор пояснил, что купленная недвижимость может быть не старше трех лет с момента ввода в эксплуатацию. Кроме того, на автомобиль не должен распространяться повышающий коэффициент.

Мишустин подписал постановление об увеличении размера льготной ипотекиЖители области, по мнению Воробьева, оказались в сложных условиях из-за эпидемии коронавируса, поэтому актуальна «любая помощь». «У большинства людей транспортный налог не очень высокий, но, как говорится, копейка рубль бережет», — сказал он.

НалогVMT: два штата взимают с некоторых водителей пошлины за милю. Еще хочу попробовать.

Брюс Старр сразу заметил проблему: автомобили с водородным двигателем, которые General Motors демонстрировала на территории Капитолия Орегона, не нуждались в газе. И если бы им не был нужен газ, водители не платили бы налоги на газ, которые финансируют дороги штата.

Это был 2001 год, и проблема казалась неотложной. GM предсказал, что автомобили появятся на рынке через несколько лет. Старр, в то время представитель штата от республиканцев, создал рабочую группу, чтобы выяснить будущее финансирования транспорта.

«Нет ни одной асфальтовой феи, которая по ночам разбрызгивает асфальт на наших дорогах», — сказал он недавно.

Повсеместного производства автомобилей с водородным двигателем так и не произошло, но GM при поддержке администрации Байдена рассматривает полностью электрический парк автомобилей к 2035 году. Это заставляет законодателей в столицах штатов по всей стране и в Вашингтоне все чаще сталкиваться с вопросом, волновавшим Старра два десятилетия назад.

Многие остановились на ответе: взимать с водителей пенни или два за каждую милю за рулем.Но хотя такая система принесла бы налоги на дороги, она также создала бы новый набор препятствий.

Лидируют штаты: Орегон и Юта запускают первые программы, а несколько других запускают пилотные проекты для тестирования технологий и получения общественной поддержки. Такой подход пользуется поддержкой обеих партий в Вашингтоне, и министр транспорта Пит Буттигиг заявил о своей открытости.

Но существующие программы работают в небольшом масштабе, и национальная система будет означать отслеживание миллионов транспортных средств.Сторонники настаивают на быстром принятии предложений по поддержанию финансирования разрушающейся инфраструктуры страны, в то время как противники, в том числе защитники окружающей среды, утверждают, что переход преждевременен в то время, когда электромобили — это лишь часть автомобилей на дороге. По их словам, новые сборы также замедлят их принятие.

[Автомобильная промышленность заглядывает в будущее электричества и видит впереди препятствия]

Целевая группа Орегона поставила штат в авангарде нового подхода, известного как сбор с пользователей дорог или налог на пробег транспортных средств (VMT).Штат запустил добровольную программу в 2015 году. Законодатели в Салеме рассматривают законопроект, который сделает программу обязательной для новых транспортных средств с рейтингом экономии топлива 30 миль на галлон или выше, начиная с 2026 года.

Представитель штата Джон Лайвли (D. ), спонсор законопроекта, сказал, что государство продемонстрировало, что программа может работать и что пора сделать следующий шаг.

«Если мы не установим точную дату, мы никогда не доберемся до нее», — сказал он.

Программа штата Юта была запущена в прошлом году, и в нее было зачислено больше водителей, чем в штате Орегон.В этом году дюжина штатов рассматривает законопроект об обновлении, запуске или изучении программ, в том числе Калифорния, где губернатор хочет прекратить продажи автомобилей с бензиновым двигателем к 2035 году, и Вайоминг.

«Мы находимся в самом начале, в самом начале ощутимого перехода к этому сейчас», — сказал Дуглас Шинкль, директор транспортного проекта Национальной конференции законодательных собраний штатов. «Здесь много ощутимого волнения».

На федеральном уровне идея обложения налогом пробега получила поддержку обеих сторон, поскольку лидеры обещают вливание расходов на транспортную инфраструктуру, даже несмотря на то, что законодатели расходятся во мнениях по поводу того, как платить по счетам.

Федеральное правительство выделило десятки миллионов долларов в виде грантов для поддержки проектов штата по изучению программ налогообложения на основе пробега. Законопроект, принятый Палатой представителей в прошлом году, предусматривал создание национальной экспериментальной программы налогообложения транспортных средств с пробегом на несколько миль, и комитет Сената одобрил эту идею. По словам пресс-секретаря, Федеральное управление шоссейных дорог начинает изучать, как могла бы работать пилотная программа.

Продажи электромобилей составляют около 2 процентов годовых продаж новых автомобилей, и по некоторым прогнозам эта цифра будет быстро расти.

[штаты Восточного побережья хотят облагать налогом поездки водителей, а не их бензин]

Федеральный налог на газ в размере 18,4 цента в последний раз поднимался в 1993 году. К 2008 году Конгресс переводил другие деньги в Целевой фонд автомобильных дорог, чтобы восполнить дефицит .

Налог на газ принес около 26 миллиардов долларов, а налог на дизельное топливо — еще 10 миллиардов долларов в 2019 году, до того как пандемия коронавируса снизила количество километров, которые преодолели американцы. Бюджетное управление Конгресса в мае прогнозировало, что поступления от налога на газ будут снижаться примерно на 1 процент в год по мере улучшения экономии топлива и замедления роста количества пройденных миль.В то же время он прогнозировал, что расходы на транспорт будут расти вместе с инфляцией, в результате чего дорожный фонд будет все больше не сбалансирован.

Член палаты представителей Сэм Грейвс (республиканец), главный республиканец в транспортном комитете палаты представителей, сказал, что переход на многоразовый налог может произойти быстро, чтобы увеличить финансирование национальной инфраструктуры.

Зарядная станция для электромобилей в прошлом месяце возле Музея науки Вирджинии в Ричмонде. (Стив Хелбер / AP)«Целевой фонд разоряется, — сказал он.«Мы должны что-то делать. Продолжать использовать эту банку в будущем — это абсолютно неправильный подход ».

Препятствия на пути к запуску новой системы значительны, начиная с того, как собирать налог.

Налог на бензин взимать дешево, он взимается с небольшого числа оптовых торговцев, а не с клиентов, в то время как налогообложение пробега потребует отслеживания миллионов водителей. Федеральное управление шоссейных дорог оценило сборы в размере от 5 до 18 процентов дохода, получаемого программами.

Опросы водителей, участвующих в пилотных программах, выявили, что вопросы конфиденциальности и безопасности данных являются главными проблемами. Многие защитники окружающей среды также выступают против, заявляя, что налогообложение бензина также является эффективным налогом на выбросы углекислого газа. При системе пробега на километры автомобили с самым высоким уровнем выбросов получают налоговые льготы.

Макс Баумхефнер, юрист Совета по защите природных ресурсов, сказал там, что нет оснований полагать, что налог на газ в корне нарушен и что его недостатки можно преодолеть, индексируя его с учетом показателей инфляции и топливной эффективности.

«Более 30 штатов за последнее десятилетие тем или иным образом повысили или реформировали свои налоги на газ», — сказал Баумхефнер. «Это непросто, но мы делаем это постоянно».

Защитники окружающей среды выступили против законопроекта в штате Юта, призванного побудить больше водителей подписаться на программу начисления миль. Это подняло бы фиксированные сборы на электромобили до самого высокого уровня в стране и дало бы водителям возможность избежать их, решив вместо этого платить за милю.

«Электромобили — это не проблема», — сказал Ник Скоу из Western Resource Advocates, который защищает экологические проблемы в семи западных штатах.«Это действительно огромные драконовские сборы».

Представитель штата Юта Джефф Стенквист (справа) признал наличие конкурирующих проблем, но сказал, что государственная плата за использование дорог уже столкнулась с серьезными политическими проблемами, и что ожидание только усугубит проблему. Он сказал, что государству необходимо предоставить водителям финансовый стимул платить за мили.

«Будет легче, если мы сделаем это сейчас, когда рынок небольшой, чем когда он растет», — сказал он.

Законопроект был выдвинут на голосование комитета, но не прошел на заседании Дома Юты.Рассматриваемый в Миннесоте законопроект включает гибридную систему с оплатой, взвешенной с учетом топливной эффективности.

[Шатаясь из-за потери доходов от налога на газ во время пандемии, штаты отложили проекты на миллиарды долларов]

Лайвли, законодатель штата Орегон, сказал, что экологические возражения должны быть устранены, но не должны быть причиной для торможения развертывания государственная система.

Должностные лица в Орегоне говорят, что возражения можно преодолеть, поскольку общественность все больше знакомится с новыми системами, а исследования опровергают опасения, что некоторые водители, особенно в сельской местности, пострадают в непропорционально большой степени.

У участников штата есть три способа зарегистрироваться: две частные системы и одна, управляемая Департаментом транспорта штата. Частные компании отправляют водителям устройство, которое регистрирует, где и сколько они водят, или извлекают данные непосредственно из транспортных средств. Затем они рассылают счета и передают выручку государству. Водителям возмещаются налоги на газ, которые они платят на заправочной станции.

Компании хранят данные водителей в течение 30 дней, и у участников есть варианты, которые включают отказ от предоставления информации о своем местонахождении.

Нейт Брайер, исполнительный вице-президент Azuga, одной из компаний, работающих по программе штата Орегон, сказал, что технология, которая в настоящее время обслуживает несколько сотен автомобилей, скоро будет готова для миллионов.

«Могу я сегодня? Нет, — сказал Брайер. «Могу я с небольшой инженерией и переделкой? Да.»

Налоговая ставка штата Орегон в размере 1,8 цента за милю эквивалентна 36-процентному налогу на бензин, уплачиваемому транспортным средством, которое проезжает 20 миль за галлон. Кто-то, проезжающий около 11500 миль в год, заплатит около 207 долларов.Это заставляет владельцев гибридов платить больше, чем они бы в противном случае. Это было бы неплохо для водителей больших внедорожников или пикапов, но в 2019 году законодательный орган ограничил регистрацию новых автомобилей теми, у кого скорость составляет не менее 20 миль на галлон.

Мишель Годфри, пресс-секретарь программы штата Орегон, сказала, что, несмотря на смещение налогового бремени на автомобили с наиболее экономичным расходом топлива, водители восприняли эту идею, когда разъясняется необходимость финансирования строительства и технического обслуживания.

«В этом вся суть нашей работы», — сказала она.

[Пока Байден принимает членов Палаты представителей для обсуждения инфраструктуры, ключевой депутат предлагает план по сбору средств]

Буттиджиг, который в качестве кандидата в президенты говорил о подходе, основанном на пробеге, недавно заявил, что Конгресс взвешивает свои варианты финансирования расходов на инфраструктуру и не поддерживал какой-либо конкретный метод. Но если законодатели сохранят приверженность идее о том, чтобы водители платили за дороги, как сказал Буттиджиг на виртуальной встрече государственных должностных лиц шоссе в прошлом месяце, это означает, что потребуется налог на пробег.

«Мы знаем, что налог на газ в любом случае не является долгосрочным решением, учитывая то, что происходит с экономией топлива и электрификацией, поэтому я не думаю, что энергия будет в Вашингтоне именно там», — сказал он.

Нэнси Сингер, пресс-секретарь Федерального управления шоссейных дорог, сказала, что исследование агентства будет направлено на то, чтобы увидеть, «как потенциальная национальная пилотная система оплаты за пробег может быть реализована, если вообще будет реализована».

Пилотная программа, изложенная в законопроекте Палаты представителей, была разработана для получения примерно тех же доходов, что и существующий налог на газ.Но, в конечном итоге, иметь больше денег, которые можно потратить на инфраструктуру, означало бы просить водителей платить больше.

Билл Салливан, исполнительный вице-президент по защите интересов Американской ассоциации грузчиков, сказал, что, если эта идея продолжит получать поддержку на федеральном уровне, он может увидеть возникновение разногласий. Группа Салливана поддерживает повышение налога на газ перед тем, как перейти к новому способу сбора денег, но эта идея не находит поддержки в Конгрессе.

«У VMT есть одно преимущество, — сказал он, — а именно то, что это не налог на газ.«

Инфраструктурный план Байдена позволит избежать повышения налога на бензин и платы за автомобильные мили: чиновник Кабинета министров

ВАШИНГТОН (Рейтер) — министр транспорта США Пит Буттигиг заявил в понедельник, что Белый дом не будет предлагать повышение налогов на бензин или пробег новых миль транспортных средств (VMT ) плата за предложение по значительному увеличению расходов на инфраструктуру.

Буттигиг сказал CNN, что плата за проезд в милях транспортного средства «не является частью разговора об этом счете за инфраструктуру». Буттигег ранее говорил об идее VMT, но признал, что он сталкивается с проблемами, касающимися конфиденциальности и технологий.

Он также сказал CNN, что повышение налога на газ не рассматривается.

«Я хочу еще раз подтвердить главную приверженность президента здесь. Если вы зарабатываете менее 400 000 долларов в год, это предложение не повлечет за собой повышения налогов », — сказал он.

Ранее Белый дом заявил, что президент Джо Байден в среду обрисовывает в общих чертах, как он заплатит за свой план стоимостью от 3 до 4 триллионов долларов для удовлетворения потребностей Америки в инфраструктуре, предложение, которое, вероятно, будет включать повышение налогов, впервые изложенное в ходе предвыборной кампании.

Конгресс не увеличивал федеральный налог на бензин в размере 18,4 цента за галлон с 1993 года.

Федеральное правительство отказалось от многолетней политики использования доходов от налогов на топливо для финансирования ремонта инфраструктуры.

С 2008 года Конгресс перечислил в Целевой фонд автомобильных дорог 154 миллиарда долларов, в том числе 13,6 миллиарда долларов в текущем бюджетном году. В прошлом году Конгресс снова не смог одобрить многолетний законопроект о наземном транспорте, и вместо этого продлил его на один год, который истекает в сентябре.30.

Некоторые законодатели считают, что VMT имеет смысл для сбора средств на ремонт дорог с электромобилей, которые в настоящее время не платят федеральные налоги на газ.

Представитель США Питер ДеФазио, председатель комитета по транспорту и инфраструктуре Палаты представителей, сказал Reuters в недавнем интервью, что введение платы за проезд транспортного средства для оплаты инфраструктуры до 30 сентября крайнего срока финансирования шоссе нереально.

«У президента есть план по налаживанию инфраструктуры в нашей стране…. и у него есть план заплатить за это », — заявила репортерам пресс-секретарь Белого дома Джен Псаки.

Репортаж Дэвида Шепардсона в Вашингтоне; Редакция Криса Риза и Мэтью Льюиса

Дорожные налоги в разных странах

Общий принцип взимания автомобильного налога заключается в том, чтобы побудить потребителей покупать экологически чистые и небольшие автомобили. Чем меньше топлива потребляет ваш автомобиль, тем меньше ущерб от него для окружающей среды.

Сам налог взимается иначе.Кое-где он включается в НДС, затем включается в регистрационный взнос или технический паспорт, плюс годовой платеж (в Испании). В некоторых местах транспортный налог включен в стоимость топлива, а платежи в федеральный бюджет или бюджет муниципального уровня происходят с каждой единицы купленного бензина (США). Средняя ставка «налога на топливо» в США, который включает федеральные и местные сборы, составляет около 45 центов. Американские владельцы электромобилей вообще не платят налоги. Периодически встает вопрос о назначении для них транспортного налога, но это пока не решено.

Несомненно, к преимуществам такого подхода к взиманию транспортного налога можно отнести полное отсутствие бюрократии и потери времени на оформление квитанций, а также справедливость. Ведь оплата пропорциональна интенсивности использования автомобиля. Из недостатков — удорожание топлива.

В то же время в каждой стране действуют льготные тарифы транспортных налогов. Например, в Испании многодетным семьям может быть предоставлена скидка 50%, при этом водители такси и инвалиды полностью освобождены от уплаты налогов.В Украине льготами пользуются чернобыльцы, ветераны войны и чернорабочие.

Во Франции размер налога зависит от степени чистоты выхлопных газов и мощности двигателя. Большинство «грязных» автомобилей (внедорожные «монстры» или суперкары) облагаются налогом по наивысшей ставке. В 2006 году французское правительство приняло ряд мер, всячески поощряющих граждан к приобретению экологически чистых автомобилей.

Дания делает то же самое, где НДС при покупке автомобиля достигает 175% от его стоимости.Для сравнения: в Израиле это 117%, в Бельгии — 20%, в Великобритании — 15%.

Кроме того, власти каждой страны могут ввести обязательное страхование. Например, в Израиле нет транспортного налога, но требуется обязательное и дополнительное страхование автомобиля.

В Китае правительство всячески поддерживает покупателей небольших автомобилей. Снижены налоги на покупки и доступны беспроцентные ссуды. Это включает в себя широкую рекламу экологически чистых автомобилей в СМИ.Например, автомобили объемом не более одного литра ежегодно облагаются налогом в 300 юаней (около 45 долларов). Но это в Пекине, где традиционно такие сборы выше, чем в других городах. Однако максимальная годовая ставка не так критична — 480 юаней (чуть больше 70 долларов).

В Германии единый транспортный налог (плата за объем двигателя и за объем выбросов CO2) был введен в 2009 году.

В Японии получить разрешение на покупку машины можно только после подачи документа о наличии парковочного места (цена около 1000 долларов за 1 парковочное место).

Транспортный налог в Японии делится на три вида:

1) При покупке автомобиля — около 5% от его стоимости;

2) При регистрации авто зависит от массы вашего автомобиля и объема двигателя;

3) Годовые выплаты также зависят от массы и его объема двигателя (примерно 50-500 долларов).

В Австралии транспортный налог для всех составляет 10% от стоимости автомобиля (5% для грузовиков), плюс автомобили стоимостью более 57 000 долларов облагаются налогом «на роскошь» — 33% от стоимости автомобиля.

В Сингапуре иметь машину и водить ее — очень дорогое удовольствие.

Опасаясь, что неконтролируемое количество транспортных средств приведет к пробкам, правительство Сингапура ввело ряд мер по регулированию владения и использования автомобилей.

К ним относятся Свидетельство о праве (COE), система транспортных квот, дорожные налоги и электронные дорожные сборы, а также обязательная регистрация транспортных средств в Департаменте наземного транспорта.

Свидетельство о правах, выданное правительством Сингапура в мае 1990 года, является частью программы по сокращению увеличения количества частных транспортных средств на дорогах страны.Ежегодный прирост количества автомобилей не должен превышать 3%. Свидетельство о праве — один из самых противоречивых и горячо обсуждаемых документов государственной политики, когда-либо применяемых правительством Сингапура, поскольку это запретительная мера.

Любой, кто хочет купить автомобиль в Сингапуре, должен побороться за право купить автомобиль, то есть приобрести COE, ежемесячное количество которых ограничено.

Схема получения COE следующая:

1. Для начала вам необходимо оформить Сертификат и принять участие в лотерее на вашу категорию автомобиля.Всего 7 категорий, но для граждан подходят «малый», «средний» и «люкс».

2. Розыгрыш Сертификата проводится с 1 по 7 числа каждого месяца.

3. Вы можете делать ставки через Интернет или через агента и оплачивать ставку через большинство местных банкоматов.

4. 50% вашей ставки будет передано организаторам лотереи.

5. Каждый претендент имеет право на участие только в одной лотерее. Злоумышленники исключаются из участия в лотерее. Это правило не распространяется на компании и организации.Для большинства категорий автомобилей Сертификат не подлежит передаче.

6. Победитель оплачивает премиальную квоту. Транспортное средство без права передачи необходимо зарегистрировать в течение 6 месяцев; с правом перевода — в течение 3 месяцев.

COE позволяет вам иметь собственный автомобиль в течение 10 лет, после чего автомобиль либо отправляется на утилизацию, либо продается в другую страну. Есть и третий вариант — перерегистрировать ЦБ на ближайшие 5-10 лет.

Это правило не распространяется на определенные типы транспортных средств, такие как автобусы, школьные автобусы и машины скорой помощи.

Все автомобили, ввозимые в Сингапур, облагаются обязательными таможенными пошлинами в размере 31% от адвалорной стоимости.

Существует также регистрационный сбор: 1000 долларов для частных автомобилей и 5000 долларов для служебных автомобилей.

Кроме того, при первичной регистрации автомобиля (нового или подержанного) взимается дополнительный регистрационный сбор — 140% от рыночной стоимости.

Это делает цены на автомобили очень высокими по сравнению с США или Европой.

Электронный дорожный сбор — очередная попытка бороться с пробками в часы пик.На некоторых дорогах, особенно в центральной части города, введена система платных пропусков, а в час пик с 8:30 до 9:00 взимается повышенная плата.

Итак, давайте посмотрим, сколько будет стоить ваша собственная машина в Сингапуре.

Полная стоимость автомобиля: РМ + цена автомобиля + регистрационный сбор + дорожный налог + дополнительный регистрационный сбор (140% от цены) + таможенная пошлина (31% от цены).

Некоторые примеры:

1. Audi A4 1.8 — 182 000 долларов.

2.BMW 328 — 238000 долларов.

3. Mercedes E200 — 201 902 доллара.

4. Volvo 940 Turbo Estate 2,0 — 160 753 доллара.

Какое решение? Воспользуйтесь общественным транспортом или попросите свою компанию предоставить вам машину как сотруднику.

При покупке автомобиля старше 10 лет обращайте особое внимание на Свидетельство о праве собственности. Он должен быть выдан на 10 лет, так как пятилетний сертификат по истечении этого срока не продлевается.

Большинство сингапурских водителей стараются избавиться от машины 10-летней давности, а не возобновлять COE в течение следующих 10 лет.Обычно 10-летние автомобили продаются за границу на запчасти.

Спасибо, что прочитали, и не забудьте подать заявление на получение международных водительских прав. Это поможет вам купить и зарегистрировать автомобиль в новой стране без дополнительных вопросов о вашем национальном водительском удостоверении.

Пригородных налоговых льгот | bart.gov

Работодатели области залива с 50 и более сотрудниками теперь должны зарегистрироваться и предложить своим сотрудникам льготы для поездок на работу в поездку, чтобы соответствовать Программе льгот для поездок на работу в районе залива.Посетите www.511.org или позвоните по номеру 511 и скажите «Пособия для поездок на работу». Все программы реализуются через работодателей, а не через BART, , поэтому, пожалуйста, свяжитесь со своим работодателем, чтобы узнать, какие варианты доступны. .

Федеральный налоговый кодекс также позволяет использовать не облагаемые налогом доллары для оплаты проезда и парковки в рамках программ, спонсируемых работодателем. Льготы по пригородным налогам регулируются Налоговым кодексом, раздел 132 (f) — Квалифицированная транспортная граница.

Налоговый кодекс позволяет безналоговые транспортные дополнительные льготы в размере до 265 долларов США в месяц на одного сотрудника на транспортные расходы и до 265 долларов США в месяц на квалифицированную парковку (включая парковку на станциях BART.Квалифицированная парковка определяется как парковка на рабочем месте работодателя или рядом с ним, или на объекте, откуда сотрудник добирается до общественного транспорта, фургона или автобазы). Пассажиры пригородных поездов могут пользоваться преимуществами парковки как на общественном транспорте , так и на парковку .

Компании могут предложить:

- Не облагаемую налогами субсидию, оплачиваемую работодателем

- Вычет из заработной платы до вычета налогов, оплачиваемый работником

- Комбинация обоих вышеперечисленных.

Экономия сотрудников

Сотрудники, отложившие доход до налогообложения для получения дополнительных транспортных льгот, не платят федеральный подоходный налог или налог на заработную плату с отложенного дохода.Например, если у вас комбинированная ставка налога (местного, государственного, федерального) в размере 40%, и вы тратите 130 долларов в месяц на тарифы BART, вы сэкономите более 600 долларов в год. Квалифицированная парковка добавляет еще больше экономии.

Если работодатель решает вместо этого субсидировать пособие, оно на самом деле более ценно, чем эквивалентное повышение, из-за налоговых преимуществ (например, если предлагается субсидия в размере 190 долларов, это равняется примерно 317 долларам налогооблагаемого дохода).

Экономия работодателей

Предоставление сотрудникам льгот по пригородным налогам до вычета налогов может сэкономить работодателям налоги на заработную плату.Стоимость выплаты сотрудникам считается не облагаемой налогом дополнительной транспортной льготой, а не заработной платой или компенсацией заработной платы, поэтому налоги на заработную плату не применяются. Работодатели могут сэкономить примерно 7,5% на налогах на заработную плату (включая FICA, SUI, SDI и городские налоги) от суммы, откладываемой сотрудниками. Если работодатель решает предложить пособие в дополнение к ежемесячной заработной плате работника, предоставление ему 255 долларов в качестве транзитного пособия для работодателя дешевле, чем увеличение заработной платы на 255 долларов.

Транспортные средства, освобожденные от налогов

Транспортные средства, освобожденные от уплаты налогов

Налог с продаж составляет 6,35% для автомобилей, приобретенных по цене 50 000 долларов или меньше. Налог с продаж составляет 7,75% для автомобилей стоимостью более 50 000 долларов.

A. ТРАНСПОРТНЫЕ СРЕДСТВА:

Это транспортное средство освобождено от 6,35% налога с продаж / использования в Коннектикуте, если оно используется непосредственно в процессе сельскохозяйственного производства. Для освобождения от уплаты налогов вы должны предоставить действующее разрешение фермера на освобождение от уплаты налогов (форма OR248 или R657) от:

Департамент налоговых службШтат Коннектикут

450 Columbus Blvd Ste 1

Hartford CT 06103-1837

Примечание: Разрешение на освобождение от уплаты налогов для фермера (форма OR248 или R657) должно быть оформлено на то же имя, что и регистрация фермы, чтобы иметь право на освобождение от уплаты налогов.

B. СКОРОЙ ПОМОЩИ:

Покупка автомобилей скорой помощи не облагается налогом, если автомобили используются исключительно для перевозки лиц с ограниченными физическими возможностями, которые не обязаны платить за транспортировку. Покупатель должен предоставить заявление, подтверждающее, что условия этого освобождения соблюдены.

C. ТРАНСПОРТНЫЕ СРЕДСТВА ДЛЯ ВОДИТЕЛЕЙ:

Иногда автосалоны предоставляют старшим школам бесплатное пользование автомобилями для программ обучения водителей.Если автомобиль зарегистрирован на имя средней школы или Совета по образованию, налог не взимается. Однако, если транспортное средство зарегистрировано на имя дилера, с пользователя взимается налог на основе покупной цены, уплаченной дилером производителю.

D. ТРАНСПОРТНЫЕ СРЕДСТВА, УЧАСТВУЮЩИЕ В МЕЖГОСУДАРСТВЕННОЙ ТОРГОВЛЕ:

Не взимается налог с продажи или аренды транспортных средств, которые доставляются продавцом покупателю за пределы Коннектикута и используются в пределах Коннектикута только для перевозки грузов (пассажиров или грузов).Транспортное средство должно использоваться для торговли между штатами исключительно в течение всего срока службы транспортного средства.

E. КОММЕРЧЕСКИЕ ТРАНСПОРТНЫЕ СРЕДСТВА:

Коммерческие грузовые автомобили, седельные тягачи, тягачи, полуприцепы и транспортные средства, используемые в сочетании с грузовыми автомобилями, седельными тягачами, тракторами, полуприцепами, если это:

- Имеет полную массу автомобиля, превышающую 26 000 фунтов;

ИЛИ - Активно эксплуатируется исключительно для межгосударственной торговли в течение одного года, начиная с даты покупки.В этом случае во время регистрации предоставьте форму CERT-105.

F. ГИБРИДНЫЕ И ВЫСОКИЕ МИЛЬ НА ГАЛЛОН (МИЛЬ НА ГАЛЛОН) ТРАНСПОРТНЫЕ СРЕДСТВА:

1 октября 2004 г. и после этой даты, а также до 1 октября 2008 г. раздел 12-412 (115) Общего статута Коннектикута освобождает от налога с продаж или использования налог на продажу любого легкового автомобиля с использованием гибридной технологии, имеющей Экологический Агентство по защите оценило расход бензина на шоссе как минимум сорок миль на галлон.Государственный закон 2004-231, Раздел 7

В настоящее время Департамент налоговых служб признал следующие автомобили: Это включает новые и подержанные автомобили.

1) Honda Civic Hybrid — с 2003 по 2008

2) Honda Insight — с 2000 по 2007

3) Toyota Prius — с 2001 по 2008

Для получения дополнительной информации о налоговых льготах для гибридных транспортных средств посетите веб-сайт Департамента доходов.

1 января 2008 г. и после этой даты, но до 1 июля 2010 г., раздел 12-412 (110) Общего статута Коннектикута освобождает от налога с продаж или налога на использование продажу любых пассажирских автотранспортных средств с высокой пропускной способностью миль на галлон (миль на галлон), как определено в разделе 14-1, согласно оценке Агентства по охране окружающей среды США, пробег бензина в городе или на шоссе составляет не менее сорока миль на галлон.

Для получения дополнительной информации посетите веб-сайт Департамента доходов.

Департамент налоговых служб распространил освобождение от уплаты налога с продаж и использования легковых автомобилей с большим пробегом на все модели Smart Car For Two.

Департамент транспорта штата Орегон: сообщайте о налогах: Отдел торговли и соблюдения нормативных требований: штат Орегон

Налог на весовую милю применяется к транспортным средствам, эксплуатируемым в коммерческих целях на дорогах общего пользования в пределах штата Орегон, с зарегистрированным весом более 26 000 фунтов. Автотранспортные компании:

При наличии установленной учетной записи необходимо зарегистрировать все транспортные средства, отвечающие критериям налогообложения весовых миль, и уплатить налог на весовую милю в налоговом отчете.

Без установленной учетной записи необходимо приобрести и иметь временный пропуск, а также иметь возможность производить разборчивую бумажную или электронную копию.

Несут ответственность за все налогооблагаемые транспортные средства на счете, включая арендованные или арендованные автомобили.

Налоговая отчетность и платежи

Зарегистрированные автомобильные перевозчики могут использовать Oregon Trucking Online для подачи налоговых отчетов за использование автомагистралей и осуществления платежей с помощью кредитной карты, платежного счета или прямой оплаты с авторизованного текущего счета.Примечание: За транзакции по кредитной карте взимается дополнительная плата за обслуживание от компании-эмитента кредитной карты в размере 2 человек.4%. Плата за пополнение счета и прямые платежи по текущему счету не взимаются за дополнительную плату.

Таблицы налоговых ставок за весовые мили

Таблица A — Зарегистрированный вес от 26 001 до 80 000 фунтов.

Таблица B. Транспортные средства со специальными разрешениями с полной массой от 80 001 до 105 500 фунтов.

- Должен быть отмечен последним днем месяца для покрытия операций за предыдущий календарный месяц.

- Пример: майский отчет и платеж должны быть отправлены по почте не позднее 30 июня, чтобы избежать 10% платы за просрочку платежа.

Чтобы иметь право на участие, перевозчик должен иметь историю подачи документов за 12 месяцев подряд и в течение этого 12-месячного периода не имел:

- Отстранение, связанное с отчетностью или уплатой налогов или сборов.

- Отзыв налоговой лицензии IFTA.

- Более 25% налоговых отчетов поданы с опозданием.

- План погашения.

- Просрочка по уплате сверхнормативных разрешительных сборов или сборов за оценку использования дороги.

- Аудит за последние 36 месяцев, в результате которого сумма начисленных взносов превысила заявленные сборы на 15%.

Часто задаваемые вопросы

Транспорт

Транзит

Как финансируется транзит?

Многие агентства предоставляют различные услуги транзита. Для целей данной страницы транзитные услуги включают автобусы, поезда, паратранзит, фургон и паромы. (Помимо транзита, существуют другие услуги общественного транспорта, такие как междугородные железнодорожные перевозки и коммерческая авиация.) Услуги транзита предоставляются более 200 операторами в Калифорнии, включая города, округа, независимые специальные районы, агентства по планированию перевозок, частные некоммерческие организации, университеты и племена.