Кто имеет льготы по транспортному налогу в 2020 — 2021 годах?

Льготы по транспортному налогу — это способ законно сэкономить на его уплате. В данной статье мы расскажем о том, кто имеет право на льготы по транспортному налогу и как их получить. А еще здесь вы найдете заявление на получение льготы.

Налоговые льготы на транспортный налог: где искать перечень

Транспортный налог (ТН) — налог региональный, поэтому НК РФ задает только общие рамки налогообложения. Особенности же уплаты могут устанавливать органы власти субъекта РФ своими законами. В том числе они вправе вводить налоговые льготы по транспортному налогу и определять основания для их использования налогоплательщиками — об этом прямо сказано в ст. 356 НК РФ.

Поэтому для того, чтобы выяснить, кто имеет льготы на транспортный налог, нужно обратиться к закону соответствующего региона, найти который можно на сайте ФНС.

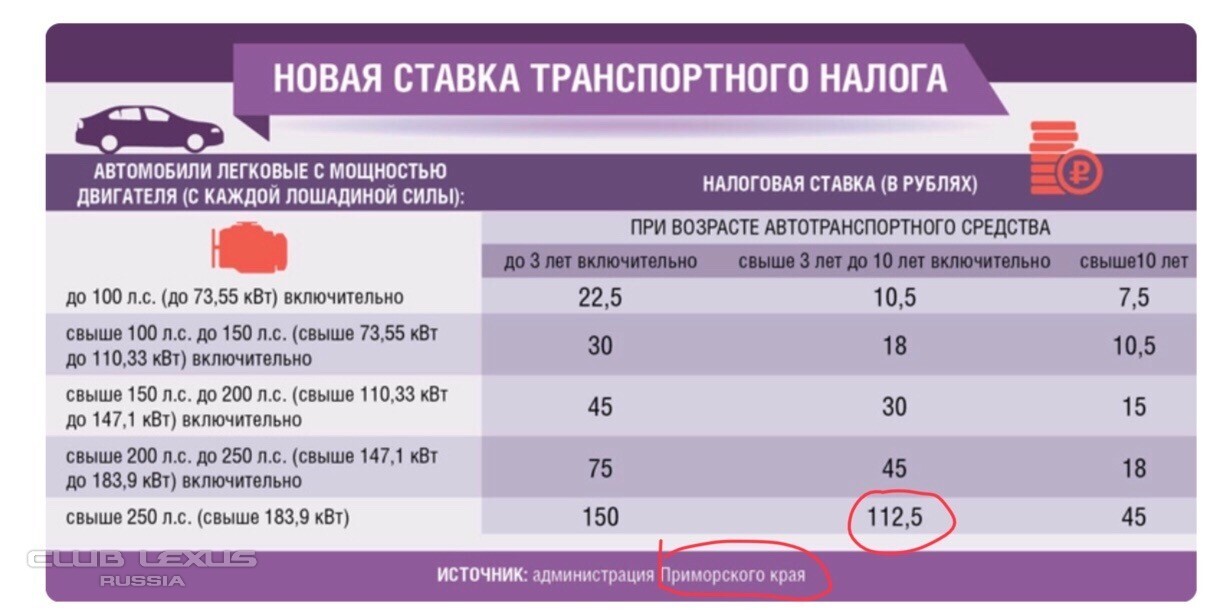

О том, как по регионам может различаться величина ставок налога, читайте в материале «Ставки транспортного налога по регионам — таблица 2021».

Кто освобожден от уплаты транспортного налога по НК РФ

Согласно п. 1 ст. 358 НК РФ, объектом налогообложения ТН признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, а также самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

В п. 2 ст. 358 НК РФ приведен перечень ТС, которые не являются объектом налогообложения. Соответственно, их владельцы имеют право на освобождение от транспортного налога. В числе таких объектов:

- автомобили легковые, специально оборудованные для использования инвалидами, а также с мощностью двигателя до 100 лошадиных сил (73,55 кВт), полученные (приобретенные) через органы соцзащиты;

- пассажирские и грузовые морские, речные и воздушные суда, которыми владеют перевозчики;

- тракторы, самоходные комбайны всех марок, специальные автомашины сельхозпроизводителей;

- транспортные средства, находящиеся в розыске, а также ТС, розыск которых прекращен, с месяца начала розыска и до месяца его возврата лицу, на которое оно зарегистрировано.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

С 03.07.2016 по 31.12.2018 дополнительно действовала льгота, позволявшая уменьшать налог, начисленный по большегрузам, вплоть до нуля на величину уплаченной в бюджет платы за вред, причиняемый таким транспортом дорогам. Она распространялась как на физлиц (ст. 361.1 НК РФ), так и на юрлиц (п. 2 ст. 362 НК РФ).

Подробнее о вычете читайте в статье «Транспортный налог и система Платон (нюансы)».

Кто освобождается от уплаты транспортного налога региональными законами

Льготы по транспортному налогу регион может вводить как для физических лиц, так и для организаций. В основном они имеют социальную направленность, и к льготникам обычно относят инвалидов, пенсионеров, участников войны, лиц, имеющих госнаграды и т. п. Льготы могут быть предоставлены как в виде полного освобождения от налога, так и в виде снижения ставки.

Установлены ли льготы по транспортному налогу для многодетных семей? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

Рассмотрим перечень льготников на примере московского закона о транспортном налоге. В столице порядок уплаты транспортного налога регулирует закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33. Льготам посвящена ст. 4 этого закона.

Согласно этой статье в Москве право на льготы по транспортному налогу в 2020-2021 годах имеют:

- Организации, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования, — по транспортным средствам, осуществляющим перевозки пассажиров (кроме такси).

- Резиденты особой экономической зоны технико-внедренческого типа «Зеленоград» — по транспортным средствам, зарегистрированным на них с момента включения в реестр резидентов особой экономической зоны.

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней.

- Ветераны и инвалиды ВОВ.

- Ветераны и инвалиды боевых действий.

- Инвалиды I и II групп.

- Бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны.

- Один из родителей (усыновителей), опекун, попечитель ребенка-инвалида.

- Лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (51,49 кВт) включительно, — на одно зарегистрированное на них транспортное средство.

- Один из родителей (усыновителей) в многодетной семье.

- Физлица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» от 15.05.1991 № 1244-1, федеральными законами «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» от 26.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ. - Физлица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

- Физлица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

- Один из опекунов инвалида с детства, признанного судом недееспособным.

- Организации, признаваемые управляющими компаниями ОЭЗ и осуществляющие деятельность в целях реализации соглашений об управлении ОЭЗ, — в отношении транспортных средств, зарегистрированных на указанные организации, с момента заключения с уполномоченным Правительством РФ федеральным органом исполнительной власти соглашений об управлении особыми экономическими зонами.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства. - Управляющие компании Международного медицинского кластера и участники проекта, заключившие соглашения об осуществлении проекта с управляющей компанией Международного медицинского кластера и осуществляющие на территории Международного медицинского кластера деятельность по реализации проекта (с 01.01.2018 по 31.12.2027 — ст. 4 закона № 33 в редакции закона г. Москвы о внесении изменений в отдельные законы г. Москвы в сфере налогообложения от 29.11.2017 № 45).

- С 01.01.2020 по 31.12.2024 — лица, имеющие транспортные средства, оснащенные исключительно электрическими двигателями.

Физлицам льготы предоставляются только на одно зарегистрированное на них транспортное средство. При этом следует помнить, что льготы не действуют в отношении автомобилей с мощностью двигателя более 200 л. с. Данное правило не распространяется лишь на родителей многодетной семьи.

Где найти образец заявления на льготу по транспортному налогу

Тот, кто освобожден от транспортного налога, должен заявить об этом в ИФНС и подтвердить свое право на освобождение (снижение) налога.

Форма заявления на льготу по транспортному налогу для физлиц утверждена приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Можете увидеть его на нашем сайте.

Скачать форму заявления

В заявлении можно выбирать:

- представить документы, подтверждающие право на льготу;

- или только сообщить реквизиты таких документов.

В последнем случае налоговики сами направят запрос туда, где были выданы указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении о предоставлении льготы.

Образец заявления на льготу по ТН для физлица вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в пример заполнения документа.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, а также через личный кабинет налогоплательщика.

Плательщики — юрлица с 2020 года также подают в ИФНС заявления о льготах (приказ ФНС от 25.07.2019 № ММВ-7-21/377@). Бланк заявления вы можете скачать по ссылке. За периоды до 2020 года льгота отражается в декларации.

Образец заполнения заявления на льготу для организации тоже можно посмотреть в К+, получив бесплатный пробный доступ к системе.

Итоги

Льготы по транспортному налогу делятся на федеральные (они перечислены в НК РФ) и региональные (их устанавливают в региональных законах).

О своем праве на льготу необходимо заявить в ИФНС (подать заявление в рекомендуемой налоговиками форме), а также представить подтверждающие документы или сообщить налоговикам их реквизиты.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Кто освобождается от уплаты транспортного налога

Кроме региональных льгот по ТН существуют также и федеральные. Они работают на всей территории РФ, однако касаются лишь определенных транспортных средств. За какие ТС автоналог платить не нужно, вы можете прочитать в отдельной статье.

Здесь же мы сосредоточимся исключительно на местных льготах по ТН и расскажем, кому не нужно платить налог в Москве и Санкт-Петербурге и где посмотреть актуальную информацию по льготам в других регионах РФ.

Кто освобождается от уплаты транспортного налога в Москве

Список льготников по дорожному налогу в Москве регулирует статья 4 Закона г. Москвы «О транспортном налоге». Посмотреть, кто освобожден от уплаты транспортного налога в Москве в 2021 году и на какие ТС распространяется льгота, вы можете с помощью таблиц ниже. Для вашего удобства мы разбили информацию по льготам на 2 таблицы — отдельно для физ. лиц и организаций.

Какие организации могут не платить ТН в Москве:

| Юр. лица | На какие ТС распространяется |

|---|---|

| Перевозчики пассажиров на городском общественном транспорте | на общественный транспорт (но не такси). |

| Резиденты ОЭЗ ТВТ «Зеленоград» | без ограничений (на срок 5 лет) |

Обратите внимание: Льготу юр. лица могут получить только в отношении наземных ТС (кроме мотосаней и снегоходов).

Кто не платит налог на авто в Москве (физ. лица и ИП):

| Кто не платит налог | На какие ТС действует льгота |

|---|---|

| Владельцы легковых авто мощностью до 70 л.с. | легковые авто до 70 л.с. |

| Многодетные родители | без ограничений |

| Герои Советского Союза и Российской Федерации. Граждане, которые были награждены орденом Славы трех степеней. | ТС до 200 л.с. |

| Инвалиды и ветераны ВОВ, а также узники концлагерей во время ВОВ | |

| Инвалиды и ветераны боевых действий | |

| Инвалиды 1, 2 групп | |

| Опекуны недееспособных инвалидов с детства и родители детей-инвалидов | |

Граждане, подвергшиеся воздействию радиации во время аварий на Чернобыльской АЭС и «Маяк», а также вследствие испытаний на Семипалатинском полигоне. | |

| Граждане, участвовавшие в ликвидациях ядерных аварий и испытаниях на военных объектах, а также лица, которые вследствие этого получили лучевую болезнь или стали инвалидами. |

Важно: Физ. лицам не платить ТН можно только за одно транспортное средство. Льгота не распространяется на мотосани, снегоходы, воздушные и водные ТС.

Кто освобожден от уплаты транспортного налога в Санкт-Петербурге

Льготы по ТН в Санкт-Петербурге регулирует статья 4 Закона Санкт-Петербурга «О транспортном налоге». Не платить налог здесь могут не только такие льготные категории населения, как пенсионеры или ветераны, но и другие граждане, если на них оформлена машина отечественного производства или электромобиль.

Узнать, какие категории граждан освобождаются от уплаты транспортного налога в СПб и на какие авто распространяется льгота, вы можете из таблицы ниже:

| Кто освобождается от уплаты автоналога | На какие ТС действует льгота |

|---|---|

| Герои Советского Союза, Герои Социалистического труда и Герои РФ | ТС до 200 л. с. с. |

| Полные кавалеры ордена Славы и трудовой Славы | |

| Ветераны и инвалиды ВОВ | ТС до 150 л.с. или старше 15 лет |

| Инвалиды и ветераны боевых действий | |

| Инвалиды 1, 2 групп, родители детей-инвалидов, а также инвалиды с ограничением трудовой деятельности 2 и 3 степени | |

| Граждане, которые пострадали от радиации вследствие аварий на Чернобыльской АЭС и «Маяк», ядерных испытаний на Семипалатинском полигоне, а также которые принимали участие в испытаниях ядерного оружия на военных объектах | |

| Пенсионеры | Легковое авто до 150 л.с., произведенное в СССР или в РФ, или водное ТС до 30 л.с. |

| Вдовы погибших при исполнении военнослужащих, сотрудников ОВД, ГПС и Госбезопасности, если не вступили в брак повторно | |

| Многодетный родитель (более 4 несовершеннолетних детей) | ТС до 150 л. с. с. |

| Владельцы легковых автомобилей, произведенных в СССР | Легковое авто до 80 л.с., выпущенное до 1990 г. |

| Владельцы мотоциклов, произведенных в СССР | Мотоцикл, выпущенный до 1990 г. |

| Владельцы легковых авто с салона (новых), произведенных в РФ в 2016 г. | Легковое авто, произведенное в РФ в 2016 г. |

| Владельцы электромобилей | Электромобиль до 150 л.с. |

Обратите внимание: Льгота распространяется только на 1 транспортное средство.

Кроме физ. лиц от оплаты ТН также освобождены некоторые организации и ИП:

| Кто освобождается от уплаты автоналога | На какие ТС действует льгота |

|---|---|

| Организации-резиденты ОЭЗ | без ограничений (на срок 5 лет) |

| ИП и организации, использующие авто на газу | ТС на газу |

Кто освобождается от уплаты транспортного налога в моем городе

Узнать, кто не обязан платить автоналог в вашем городе, вы можете в законе об автоналоге вашего региона или же на нашем сайте. Чтобы быстро посмотреть льготы по ТН, выберите из списка регионов ниже ваш. Откроется новая страница, на ней перейдите к разделу «Налоговые льготы». В таблице будет представлен полный список льготников вашего города и условия, на которых предоставляется льгота.

Чтобы быстро посмотреть льготы по ТН, выберите из списка регионов ниже ваш. Откроется новая страница, на ней перейдите к разделу «Налоговые льготы». В таблице будет представлен полный список льготников вашего города и условия, на которых предоставляется льгота.

Имейте в виду, что полное освобождение от уплаты транспортного налога в регионах может быть доступно только для некоторых категорий льготников, остальные же смогут воспользоваться лишь скидкой. Размер льготы указан в 4 колонке таблицы. К примеру, если там стоит число 20%, вам придется заплатить 80% от полной суммы налога. О том, как рассчитать ТН, мы писали здесь.

Выберите номер своего регионаПосмотреть в моем регионе| Выберите свой регион | ||

|---|---|---|

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область | |

Помните, что получить возможность не платить налог можно только после того, как вы заявите о своем праве на льготу в налоговую инспекцию. Подробнее о том, как это сделать и какие для этого нужны документы, читайте здесь.

Подробнее о том, как это сделать и какие для этого нужны документы, читайте здесь.

Дата обновления: 8 октября 2020 г.

Кому можно не платить транспортный налог в 2020 году

Кому можно не платить транспортный налог в 2020 году. Фото: Сергей Ланин, ИА PrimaMedia

Названы все категории граждан РФ, которым в 2020 году можно не платить транспортный налог. Помимо владельцев угнанных машин и многодетных, от платежей избавлены и многие другие россияне.

Так, не платить транспортный налог могут автовладельцы, имеющий транспорт, мощностью до 70 л. с.

От налогов освобождены и федеральные льготники — герои Советского Союза, инвалиды ВОВ, ветераны труда и другие.

Избавлены от необходимости платить налог пенсионеры, но не все, а только, если такой платеж отменен региональными властями. От уплаты налога освобождены многодетные, но льготу может получить только один из родителей и только на одно транспортное средство.

Законно не платить транспортный налог могут владельцы машин, находящихся в розыске в связи с их угоном. Налог не нужно платить с месяца начала розыска авто до месяца ее возврата.

Не платить транспортный налог на электрокары можно в ряде регионов России. Такая норма действует в Москве, Калужской, Кемеровской, Курской, Липецкой, Амурской, Иркутской областях, Кабардино-Балкарской Республике, а также в Санкт-Петербурге, Калининградской и Тюменской областях. Но есть условие — мощность не должна превышать 150 л.с., а в Курской — 200. Кстати, гибридные авто под действие льготы не попадают.

От транспортного налога освобождены машины на газу в Ростовской области. В два раза снижен налог для владельцев таких авто в Белгородской, Свердловской, Иркутской областях, Коми и Камчатском крае. Кроме того, льготы для владельцев авто на газу есть в Ленинградской области, Санкт-Петербурге, Владимирской, Калининградской, Кировской, Калужской, Костромской, Кемеровской, Нижегородской, Курганской, Новосибирской, Сахалинской, Смоленской, Челябинской, Ярославской областях, а также в Забайкальском крае, Чувашии, Ханты-Мансийском автономном округе, Адыгее и Башкортостане, уточняет РБК.

Ольга Толмачева

| Москва | 100% | герои СССР и РФ, те, кто получил орден Славы, ветераны ВОВ и боевых действий, инвалиды и родители детей-инвалидов, многодетные | нет |

| 100% | все категории | 70 л. с. | |

| Московская область | 50% | ветераны труда, многодетные | 150 л. с. |

| Санкт-Петербург | 100% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 150 л. с., российского производства |

| Новосибирская область | 80-100% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 150 л. с. |

| Свердловская область | 100% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 150 л. с. |

| Нижегородская область | 50-100% | пенсионеры, герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные | 150 л. с. |

| Татарстан | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов | нет |

| Челябинская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные | 180 л. с. |

| Омская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, многодетные | нет |

| Самарская область | 50-100% | пенсионеры, герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные | 100 л. с. |

| Ростовская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные | нет |

| Башкортостан | 100% | ветераны труда, инвалиды и родители детей-инвалидов | 100 л. с. |

| Красноярский край | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные | 100 л. с. |

| Воронежская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные | нет |

| Пермский край | 50% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 125 л. с. |

| Волгоградская область | 100% | герои Соцтруда, инвалиды и родители детей-инвалидов, многодетные | 100 л. с. |

Часто задаваемые вопросы физических лиц по уплате налогов на имущество, транспорт и землю

Налогоплательщики (физические лица) стали часто задавать вопросы касательно уплаты налогов на имущество, землю и транспорт.

Граждане страны сталкиваются с разными жизненными ситуациями, в которых не знают, как правильно исполнить свои налоговые обязательства. В этой связи пресс-служба Комитета государственных доходов отобрала ТОП-20 часто задаваемых вопросов и публикует ответы на них:

Какой срок уплаты налога на имущество, земельного налога и налога на транспортные средства с физических лиц?

Физические лица уплачивают в бюджет:

- земельный налог и налог на имущество не позднее 1 октября года, следующего за отчетным налоговым периодом;

- налог на транспорт не позднее 31 декабря налогового периода.

Будут ли штрафные санкции за несвоевременную уплату налога?

Действующим Налоговым кодексом Республики Казахстан штрафных санкций не установлено, за исключением начисления суммы пени на сумму недоимки, за каждый день просрочки исполнения налогового обязательства.

Куда оплачивать налог на транспорт?

Уплата налога физическими лицами проводится по месту жительства (прописки) физического лица.

Куда платить налог при смене места жительства?

Куда уплатить налог на транспортные средства с физических лиц, если налогоплательщик переехал в Восточно-Казахстанскую область со сменой регистрации места жительства, а сам транспорт по-прежнему зарегистрирован в Алматинской области?

- Уплату налога необходимо производить в бюджет по новому месту жительства, реквизиты можно узнать в управлении государственных доходов по месту проживания, либо позвонив в Контакт – центр 1414.

Машина после ДТП, находится в неисправном состоянии и не используется, должны ли платить налог на транспортные средства за данное авто?

Да, должны платить налог, пока у автомобиля имеется владелец и транспорт состоит на регистрационном учете в органах Управления дорожной полиции РК.

Для прекращения исполнения налогового обязательства по такому транспортному средству, необходимо снять его с регистрационного учета.

При оплате налога на транспортные средства ошибочно оплатил на себя, а автомобиль зарегистрирован на супругу. Как теперь зачесть данный платеж на жену?

Согласно пункту 5 статьи 101 Налогового кодекса зачету не подлежит излишне уплаченная (взысканная) сумма налога, платежа в бюджет, пени в счет погашения налоговой задолженности другого налогоплательщика. Данное лицо может подать налоговое заявление о возврате суммы.

Если я продал автотранспорт по доверенности, налоги начисляются на меня или на фактического пользователя автотранспорта?

Ваше право собственности прекращается только на основании совершенной двусторонней сделки и зарегистрированной в уполномоченном органе, продажа автомобиля другими способами (по доверенности либо по страховке) не прекращает право собственности.

Следовательно, налоги начисляются на собственника автотранспорта, официально зарегистрированного в уполномоченном органе. При этом передача ТС по доверенности согласно нормам Гражданского кодекса не является отчуждением имущества и передачей права собственности, а дает право на его управление или представление интересов от имени собственника.

В каком размере производится уплата налога на транспортные средства с физических лиц, если автомобиль приобретен в августе месяце текущего года?

Сумма налога на транспортные средства исчисляется за период с первого числа месяца, в котором приобретено право собственности до конца налогового периода.

Соответственно, в вашем случае необходимо оплатить транспортный налог за пять месяцев: с августа по декабрь текущего года.

Являются ли прицепы транспортных средств объектом налогообложения налогом на транспортные средства?

Прицепы транспортных средств объектом налогообложения налогом на транспортные средства не являются.

Как и где можно самостоятельно рассчитать налог на транспортные средства с физических лиц?

Расчет суммы налога на транспортные средства налогоплательщики могут произвести самостоятельно с использованием портала http://www.kgd.gov.kz, пройдя по следующим вкладкам: «Электронные сервисы» — «Калькулятор» — «Расчет налога на транспорт» или по прямой ссылке: http://kgd.gov.kz/ru/calc/transports Для произведения авторасчета заполните соответствующие поля.

Что является налоговой базой для определения земельного налога и налога на имущество?

Налоговой базой для определения земельного налога является площадь земельного участка и (или) земельной доли.

По налогу на имущество Налоговой базой – оценочная стоимость имущества.

Что является основанием для признания пользователя плательщиком земельного налога в случае отсутствия идентификационных документов на земельный участок?

В случае отсутствия идентификационных документов на земельный участок основанием для признания пользователя плательщиком земельного налога в отношении земельного участка является фактическое владение и пользование таким участком на основании:

- актов государственных органов о предоставлении земельного участка – при предоставлении земельного участка из государственной собственности;

- гражданско-правовых сделок или иных оснований, предусмотренных законодательством Республики Казахстан, – в остальных случаях (п.3 ст.499 НК).

Налоговая база для исчисления налога на имущество с физических лиц?

Налоговой базой по жилищам, дачным постройкам, гаражам является стоимость объектов налогообложения, определяемая по состоянию на 1 января каждого года, следующего за отчетным, Государственной корпорацией «Правительство для граждан». (п.1 ст.529 Налогового кодекса).

Корректировка базовых ставок земельного налога по не используемым землям с/х назначения?

Местные представительные органы имеют право повышать базовые ставки земельного налога, не более чем в десять раз на не используемые в соответствии с земельным законодательством Республики Казахстан земли сельскохозяйственного назначения. (п.4 ст.509 НК).

В 2015 году купили автомашину марки Lexus 2010 года с объемом двигателя 4700 см.куб и оформили на мать, она удостоена ордена «Алтын алқа», освобождается ли она от уплаты транспортного налога?

Согласно Налогового кодекса автомобили с объемом двигателя свыше 4000 см.куб и переоформленные в уполномоченном органе после 31 декабря 2013 года не освобождаются от уплаты транспортного налога, поэтому данная норма к указанным лицам не применима.

Я — инвалид 2 группы, освобожден ли я от налога на транспорт?

Да, Вы имеете льготу по имеющимся в собственности мотоколяскам и автомобилям — по одному автотранспортному средству, являющемуся объектом обложения налогом, кроме легкового автомобиля с объемом двигателя свыше 4 000 кубических сантиметров, в отношении которого в уполномоченном государственном органе произведены регистрационные действия, связанные со сменой собственника транспортного средства, после 31 декабря 2013 года.

Какие налоговые льготы предусмотрены при исчислении налога на имущество и земельного налога физического лица-инвалида?

По налогу на имущество не являются плательщиками инвалиды — в пределах 1500-кратного размера месячного расчетного показателя от общей стоимости всех объектов налогообложения, находящихся на праве собственности.

По налогу на землю не являются плательщиками инвалиды по:

- земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем;

- придомовым земельным участкам;

- земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки;

- земельным участкам, занятым под гаражи.

Как можно проверить задолженность по местным налогам с физических лиц?

Проверить наличие налоговой задолженности, в т.ч. по налогу на транспортные средства можно на сайте Комитета государственных доходов РК (www.kgd.gov.kz), в разделе «Электронные сервисы» — «Сведения об отсутствии (наличии) налоговой задолженности» путем введения ИИН, а также на портале «Электронного правительства» либо в УГД по месту жительства.

Какие мероприятия проводятся органами госдоходов для актуализации баз данных по имуществу и транспортным средств?

В настоящее время органами госдоходов проводится актуализация базы данных с уполномоченными органами.

Уточняются сведения о собственниках, а также проводится анализ таких сведений. Онлайн взаимодействие с информационными системами МВД РК, МЮ РК, КУЗР МСХ РК, НАО «Правительство для граждан» запланировано на 4-й квартал 2019 года.

Данные меры позволят сократить количество обращений от налогоплательщиков, а также достоверно производить расчет суммы налога.

Затронет ли налоговая амнистия физических лиц по долгам за налоги на имущество, землю и транспорт?

Да, распространяется. При этом амнистии подлежат суммы штрафов и пени при условии уплаты основной суммы долга в срок до 31 декабря 2019 года (вкл.), по налоговым обязательствам, образовавшимся у физических лиц за предыдущие периоды.

Кому придется уплатить транспортный налог в 2020 году

ГНС предоставила разъяснения относительно уплаты транспортного налога в 2020 году. Так, налог придется заплатить тем водителям, которые имеют автомобили из перечня, который опубликован на официальном сайте Минэкономики по ссылке.

Перечень содержит следующие данные: марка, модель, год выпуска, объем двигателя, тип топлива. В 2020 в перечень попали такие марки автомобилей: AstonMartin, Audi, Bentley, BMW, Cadillac, Chevrolet, Dodge, Ferrari, Ford, GMC, Lamborghini, LandRover, Lexus, Lincoln, Maserati, Mclaren Mercedes-Benz, Polestar, Porsche, RezvaniBeast , Rolls-Royce, Tesla, Toyota.

Кто должен заплатить транспортный налог?

В соответствии с п. 267.1.1 НК, плательщиками являются физические и юридические лица, в том числе нерезиденты, которые имеют зарегистрированные в Украине согласно действующему законодательству собственные легковые автомобили.

Какие автомобили облагаются налогом?

Объектом налогообложения является легковые автомобили, с года выпуска которых прошло не более пяти лет (включительно) и среднерыночная стоимость которых составляет более 375 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года (4723 грн), то есть 1 771 125 грн. в 2020 году.

Как устанавливается среднерыночная стоимость авто?

Механизм определения среднерыночной стоимости легковых автомобилей установленпостановлением Кабмина № 66 «Об утверждении Методики определения среднерыночной стоимости легковых автомобилей и внесении изменений в приложения 1 и 2 к Порядку определения среднерыночной стоимости легковых автомобилей, мотоциклов, мопедов».

Ставка налога и порядок уплаты

Устанавливается в расчете на календарный год в размере 25 000 гривен за каждый легковой автомобиль. Исчисление суммы налога с объекта / объектов налогообложения физических лиц осуществляется контролирующим органом по месту регистрации налогоплательщика.

Плательщик должен уплатить налог в течение 60 дней со дня вручения налогового уведомления-решения, которое направляется (вручается) по месту регистрации.

Ответственность за неуплату налога

Если налогоплательщик не уплачивает согласованную сумму денежного обязательства в течение сроков, определенных НК, такой налогоплательщик привлекается к ответственности в виде штрафа в следующих размерах:

— при задержке до 30 календарных дней включительно, следующих за последним днем срока уплаты суммы денежного обязательства, — в размере 10% погашенной суммы налогового долга;

— при задержке более 30 календарных дней, следующих за последним днем срока уплаты суммы денежного обязательства — в размере 20% погашенной суммы налогового долга.

В то же время предусмотрено, что начиная с первого рабочего дня, следующего за последним днем ??предельного срока уплаты налогового обязательства (в том числе за период административного и / или судебного обжалования), начинается начисление пени (п.п.129.1.2 п. 129.1 ст . 129 НК).

Получить информацию об имеющейся задолженности, штрафах, пене, переплате налогов в той системе, в которой вы работаете, можно с помощью новой функции «Состояние расчетов с бюджетом» в сервисе Liga:REPORT. Упростить процесс уплаты налогов и подачу документов в госорганы поможет бот-бухгалтер ReporTax для ФЛП. ReporTax показывает налоговую задолженность и позволяет ее оплатить.

Читайте также:

Дайджест деловых новостей января 2020

Бизнес озвучил приоритеты на 2020 год

Местные налоги и сборы в 2020 году

информация о том, что налоги можно не платить, – фейк / Амур.инфо – Информационное агентство Дальнего Востока

В последние дни перед новым, 2020 годом в редакцию ИА «Амур.инфо» стали обращаться читатели, обеспокоенные информацией из интернета о том, что якобы можно не платить налоги. Об этом им сообщили на YouTube-канале с побудительным названием «Думай сам». Редакция с помощью управления налоговой службы по Амурской области разобралась в этом вопросе и выяснила: налоги неизбежны.

В ролике продолжительностью почти 15 минут мужчина рассказывает о том, как он изучил законодательство и «сделал открытие». В частности, в поправках к Налоговому кодексу Российской Федерации содержится положение о «добровольных платежах». Мужчина сделал вывод, что это якобы «подарок депутатов самим себе», позволяющий не платить налоги. И что этим «подарком» смогут воспользоваться и те, кто теперь «узнал всю правду».

«Нас интересует первый пункт. Единым налоговым платежом физлица признаются денежные средства, добровольно вносимые в качестве транспортного, земельного налога или налога на имущество физических лиц. Ключевое слово – добровольно! То есть с 1 января 2019 года транспортный, земельный и налог на вашу собственность – он добровольный! Но об этом знает только руководство, вам этого не сообщили, это ваше добровольное пожертвование, которое можно положить себе в карман! Соответственно, если у вас нет доброй воли, то вы можете отказаться и написать заявление в налоговую инспекцию, что я запрещаю взыскивать с меня налоги, так как не имею доброй воли для их выплаты», – поучает автор видео. Амурчане взволнованно стали делиться роликом.

За семь дней после публикации материал набрал 19 000 отметок «нравится» и больше 1 300 дизлайков. В комментариях к ролику зрители по-разному отреагировали на полученную информацию. Кто-то сразу поверил и принял сведения за чистую монету, кто-то усомнился и проверил. В первую очередь некоторые комментаторы обратили внимание на то, что автор видео сказал о том, что и пенсионеры должны обратиться с письменным заявлением в Пенсионный фонд России с отказом от уплаты налогов.

«Пенсионеры, с вашей пенсии удерживает 13 % ПФР. Вы должны написать в ПФР отказ от уплаты налога, так как вы не готовы пожертвовать налоговой 13 %. Обратите на это внимание! Чтобы помочь всем остальным – репост в соцсетях! Мы покажем, что мы хотим воспользоваться тем же, чем пользуются депутаты!» – призывает мужчина. Тут же нашлись люди, знакомые с ситуацией, которые сообщили, что пенсии не облагаются налогом. Впрочем, вскоре комментарии были удалены, а возможность оставлять их – отключена. Как пояснили в подписи к видео, «из-за огромного наплыва кремлеботов».

Реагируя на читательский запрос, редакция Амур.инфо обратилась в управление Федеральной налоговой службы РФ по Амурской области. В первый строках своего ответа ведомство внесло ясность: «Уплата налогов является конституционной обязанностью каждого гражданина Российской Федерации (ст. 57 Конституции РФ)».

Граждане России, имеющие в собственности жилье, машину, дачу, гараж, участок или другое имущество, обязаны уплачивать налог на свое имущество, а также земельный и транспортный налоги в сроки, установленные законодательством. Об этом говорится в статьях 363, 397 и 409 Налогового кодекса Российской Федерации. То же касается и налога на доходы физических лиц. Включая те, что удерживаются и перечисляются работодателем, перечисляются самим гражданином.

«В отношении фейкового сообщения в части ст.45.1 Налогового кодекса РФ «Единый налоговый платеж» информируем: единый налоговый платеж – это добровольный взнос физического лица в счет уплаты налогов на имущество, землю и транспорт, а также НДФЛ. Он позволяет уплачивать вышеуказанные налоги одной общей суммой и за любое лицо, а также авансом, равномерно распределив платежи в течение года. Кроме того, это позволяет минимизировать ошибки граждан при заполнении нескольких платежек», – объясняет заместитель руководителя УФНС России по Амурской области Станислав Радюк.

Получается, что законодательство закрепило возможность добровольно внести некоторую сумму, из которой будут оплачиваться налоги, а также погашаться задолженность, если таковая имеется.

«Обращаем внимание на то, что, несмотря на возможность уплаты налогов авансом в виде единого платежа, за налогоплательщиком сохраняется обязанность уплачивать: имущественные налоги, взимаемые с физических лиц, в срок не позднее 1 декабря, на основании налогового уведомления, направленного налоговым органом; налог на доходы физических лиц – не позднее 15 июля года, следующего за годом получения дохода», – подчеркивает Станислав Сергеевич.

Таким образом, обязанность по уплате имущественных налогов и НДФЛ установлена действующим законодательством, тогда как единый налоговый платеж является альтернативным способом оплаты налогов в течение года частями, до наступления срока платежа.

Проверить наличие задолженности и оплатить ее можно с помощью сервиса на сайте ФНС, на портале госуслуг и в электронных сервисах кредитных организаций. Кроме того, документы на оплату задолженности можно получить в отделениях МФЦ.

NJ MVC | Транспортные средства освобождены от налога с продаж

В Нью-Джерси есть несколько автомобилей, освобожденных от налога с продаж. Чтобы подать заявку на освобождение от налогов, вы должны посетить агентство по продаже автомобилей. Если вы хотите потребовать исключения, кроме тех перечисленных ниже, обратитесь в отдел продаж MVC Налогового управления штата Нью-Джерси по телефону (609) 984-6206.

Освобождение от уплаты налога с продаж

Исключение № 1 — Только для судов:

- Покупатель является нерезидентом штата Нью-Джерси, не занимается и не ведет в штате Нью-Джерси какой-либо работы, торговли или бизнеса, в котором будет использоваться судно.

Исключение № 2 — Автомобиль приобрел:

- Федеральное правительство или одно из его ведомств.

- Штат Нью-Джерси или одно из его агентств или политических подразделений.

- Организация Объединенных Наций или любая другая международная организация, членом которой являются Соединенные Штаты.

Исключение № 3 —

- Транспортные средства, используемые непосредственно и исключительно для производства или продажи сельскохозяйственной продукции.

- Автобусы школьные, используемые для перевозки школьников.

- Оборудование для вторичной переработки

- Повторное владение

- Бывшие в употреблении передвижные дома (см. «Особые условия» ниже).

- Лимузины

- Низкоскоростные транспортные средства (LSV), если они сертифицированы комиссаром Департамента штата Нью-Джерси Охрана окружающей среды (NJDEP).

- Транспортные средства с 100% нулевым уровнем выбросов (ZEV) — требуется сертификат исключенного использования.

- Постоянный член службы (см. «Особые условия» ниже).

- Транспортные средства для освобожденных от налогов организаций с 9-значным номером освобождения от налогового отдела Нью-Джерси.

Исключение № 4 —

- Автомобиль был приобретен лизинговой или арендной компанией у незарегистрированного продавца.Чтобы иметь право на освобождение от налога, вы должны быть зарегистрированы для уплаты налога с продаж штата Нью-Джерси.

Исключение № 5 —

- Транспортное средство было приобретено наследником, наследником или бенефициаром траста.

Исключение № 6 —

- Автомобиль был подарком (см. Особые условия ниже).

Исключение № 7 —

- Транспортное средство было приобретено, получено право собственности и зарегистрировано в другом штате, в то время как покупатель был нерезидентом Нью-Джерси.

Исключение № 8 —

- Судно, используемое для коммерческого рыболовства или в качестве прогулочного катера (более шести пассажиров и подлежит ежегодной проверке).

ВАЖНОЕ ПРИМЕЧАНИЕ. Посетите веб-сайт Отдела налогообложения штата Нью-Джерси, чтобы получить инструкции по налогу с продаж и налогу на использование покупка лодок и судов.

- Коммерческие грузовики, седельные тягачи, прицепы или полуприцепы и транспортные средства, зарегистрированные в Нью-Джерси, которые соответствуют следующим условиям:

- Иметь полную разрешенную массу выше 26 000 фунтов, как указано производителем; или эксплуатируются активно и исключительно для перевозки грузов между штатами на основании сертификата или разрешения, выданного Interstate Commerce. Комиссия; или

- Зарегистрированы в качестве сельскохозяйственных транспортных средств в соответствии с законом о транспортных средствах (N.J.S.A. 39: 3-24, 25) и иметь полную массу тела, превышающую 18 000 фунтов, как указано производителем.

Особые условия

- Передвижные дома: Если вы приобрели подержанный передвижной дом, вам не нужно платить налог с продаж. Это исключение не распространяется на подержанные туристические прицепы, кемперы или транспортные средства для отдыха.

- Постоянные участники службы: Применяется, если вы являетесь постоянным участником службы, проживаете за пределами штата и покупаете автомобиль за пределами Нью-Джерси, но хотите получить право собственности на автомобиль в Нью-Джерси.Вы можете отложить уплату налога до тех пор, пока транспортное средство не будет приведено в состояние при освобождении от действительной военной службы. Вы должны предоставить письмо об отсрочке (выданное налоговым отделом) во время подачи титула. Если Письмо об отсрочке не получено, налог с продаж должен быть оплачен.

- Ветераны-инвалиды: Если вы являетесь ветеринаром-инвалидом и получили от Управления по делам ветеранов средства на покупку автомобиля, вы не облагаетесь налогом.

- Финансовые учреждения: Если вы являетесь банком, лизинговой компанией, страховой компанией или другим финансовым учреждением и получаете право собственности по причинам возврата права собственности, страхового убытка или удержания залога, вы не должны платить налог с продаж, если транспортное средство не используется организацией для собственного использования. Требуется печать с указанием налога с продаж с соответствующим номером освобождения.

- Подарок: Если автомобиль является подарком, продажная цена должна быть указана как «ПОДАРОК».Если информация кажется измененной или измененной, автомобильная комиссия может потребовать дополнительную документацию.

SOS — Освобождение от налога между родственниками

Освобождение от налога между родственниками

Если вы покупаете или приобретаете автомобиль у другого лица, взимается налог в размере 6% от полной покупной цены или справедливой рыночной стоимости, в зависимости от того, что больше. Налог не взимается, если вы покупаете или приобретаете автомобиль у ближайшего родственника.Ближайший член семьи определяется как:

- Супруга

- Материнская компания (естественная или усыновленная)

- Брат или сестра (включая сводного брата и сводную сестру)

- Ребенок (родной или усыновленный)

- Тесть, теща, свояченица, невестка, зять, невестка, внук

- Отчим, сводный брат, сводная сестра или пасынок *

- Дедушка или бабушка или внук

- Юридическая палата или законно назначенный опекун с заверенным письмом об опеке

* для целей налогообложения, ступенчатые отношения прекращаются при расторжении брака

Если вы покупаете или приобретаете автомобиль у любого из вышеперечисленных ближайших членов семьи, налог не взимается.Никакие другие отношения не могут претендовать на освобождение от уплаты налогов. Сюда входят:

- Тети, дяди, двоюродные братья и сестры, племянницы, племянники, прабабушки и дедушки, правнуки

- Прабабушки и дедушки или внуки

- Бывшие супруги

- Дедушка или бабушка

- Гражданские отношения, если гражданский брак не состоялся до 1 января 1957 года

Министерство финансов штата Мичиган управляет сбором налогов и рассматривает заявления об освобождении от уплаты налогов, поданные вместе с заявлениями о праве собственности, обработанными в филиалах Государственного секретаря.

Если вы подаете заявление об освобождении от уплаты налогов на основании семейных отношений, Министерство финансов может связаться с вами, чтобы подтвердить эти отношения. Вам не нужно приносить доказательство родства с вами при обработке заявления на получение титула в офисе государственного секретаря. Но если ваше заявление было выбрано для рассмотрения Министерством финансов после передачи права собственности, вам необходимо будет предоставить документы, подтверждающие соответствующие отношения.

Документы, подтверждающие вашу претензию, должны отражать отношения между вами (покупателем) и продавцом.

Если заявление об освобождении признано недействительным или не может быть доказано, Казначейство может наложить штрафы до 100% за подачу мошеннического требования.

В следующих примерах описаны действительные претензии и документы, необходимые для подтверждения родства.

Пример 1:

Кэти Смит покупает автомобиль у Мэри Браун. Кэти и Мэри — сестры с фамилией Джонс. Кэти требует освобождения от уплаты налогов при передаче права собственности.Если Минфин обратится к ней с просьбой поддержать ее требование, Кэти предоставит копии лицензий на брак между ней и Мэри. В лицензиях должны быть указаны имена родителей. Если имена родителей не указаны в свидетельствах о браке, она также должна предоставить копии свидетельств о рождении себя и Мэри.

Пример 2:

Дэвид Коул дарит Тине Уилсон автомобиль. Тина — дочь Дэвида и замужем за Брайаном Уилсоном. Тина требует относительного освобождения от уплаты налогов при передаче права собственности.Чтобы подтвердить свое заявление, Тина предоставит копию свидетельства о браке. Если в ее разрешении на брак не указано имя ее отца, она также должна предоставить копию свидетельства о рождении.

Пример 3:

Джо Янг покупает автомобиль у своего дяди (брата отца). Поскольку дядя-отношения не подлежат освобождению, Джо должен иметь автомобиль, названный от имени его отца (исключение для брата с братом), а затем передать право собственности на свое имя (исключение по передаче от отца к сыну).Если Джо решит передать право собственности непосредственно от своего дяди самому себе, будет уплачен налог в размере 6%.

Пример 4:

Эд Томас покупает автомобиль у Тайлера Арнольда и требует освобождения от налогов сводного брата. Отец Эда женат на матери Тайлера, что создает ступенчатые отношения. Документами, подтверждающими эти отношения, являются (1) копии свидетельств о рождении с указанием имен родителей как для Эда, так и для Тайлера, и (2) копия свидетельства о браке каждого из их родителей.

Однако только для целей налогообложения, если родители развелись до передачи права собственности, ступенчатые отношения перестают существовать, и передача подлежит налогообложению.

Планы скидок производителя / сотрудника

Производители автомобилей предлагают программу льгот для сотрудников, которая позволяет их сотрудникам покупать новые автомобили со скидкой. Распространенным условием является то, что право собственности на транспортное средство должно оставаться на имя сотрудника по закупкам в течение как минимум 6 месяцев.

Некоторые сотрудники используют программу скидок, чтобы купить автомобиль другу, который произведет все платежи, а затем передаст право собственности по истечении шести месяцев.Друг, который заплатил налог с продаж в размере 6% от первоначальной покупки, должен будет заплатить налог за использование в размере 6% от розничной стоимости автомобиля, когда право собственности будет передано шесть месяцев спустя.

Если в таких сделках участвуют родственники, статус освобождения от уплаты налогов такой же, как описано выше для родственников.

Определение налоговой ответственности

Хотя государственный секретарь взимает налог в размере 6% при передаче права собственности, окончательное определение налога, причитающегося с передачи транспортных средств, принимает Министерство финансов штата Мичиган.Ставка налога составляет 6% от покупной цены или розничной стоимости на момент передачи, в зависимости от того, что больше.

Если определение налогового обязательства Казначейством отличается от суммы, полученной при передаче права собственности, покупатель должен уплатить разницу плюс проценты и возможный штраф. Штрафы суровы, если заявление об освобождении от уплаты налога является мошенническим.

Для получения дополнительной информации вы можете связаться с Министерством финансов по телефону (800) FORM-2-ME (367-6263) и запросить административный бюллетень по доходам 1998-4 «Передача транспортных средств между родственниками».Эта информация любезно предоставлена Отделом претензий по транспортным средствам Министерства финансов штата Мичиган.

ПРИМЕЧАНИЕ: Ваша ситуация может отличаться от приведенных примеров. Пожалуйста, свяжитесь с нашим Информационным центром по телефону 1-888-SOS-MICH (767-6424), чтобы убедиться, что у вас есть все необходимые документы, прежде чем идти в филиал.

Коронавирус: вам все еще нужно платить налог на автомобиль?

DVLA недавно объявил об исключении для всех транспортных средств, у которых истек срок ТО после 30 -го марта 2020 года на 6-месячный период, чтобы способствовать распространению Covid-19.

Это вызвало много разговоров о том, за что именно вы должны платить, пока все еще действует блокировка, и люди задаются вопросом, нужно ли им по-прежнему платить свой ежегодный дорожный налог, чтобы ваша машина оставалась на дороге.

Итак, мы составили подробное руководство, которое поможет вам разобраться в автомобильном налоге и его влиянии на Covid-19.

Что такое автомобильный налог?Проще говоря, автомобильный налог — это платеж, который должен вносить каждый водитель как за использование, так и за парковку на дорогах Великобритании — даже вне дорог.

Сумма, подлежащая уплате в DVLA по налогу на автомобиль, будет определяться рядом факторов (возраст автомобиля, прейскурантная цена и выбросы CO2).

Это платеж, который по закону требуется для всех водителей Великобритании и их транспортных средств — вам также необходимо обложить налогом свой автомобиль, даже если сбор не взимается или вы освобождены от уплаты налога.

Отсутствие налогообложения вашего автомобиля (кроме SORN — мы вернемся к этому позже) во всех случаях приведет к автоматическому штрафу в размере 80 фунтов стерлингов от DVLA (уменьшенному на 50%, если вы заплатите в течение 28 дней).Сбор, который может увеличиться до 1000 фунтов стерлингов в случае неуплаты штрафа, и фиксация вашего автомобиля.

Если вы решите водить машину, несмотря на отсутствие налогов, и вас поймает полиция (которая использует технологию ANPR), вам может быть вручен фиксированный штраф в размере до 1000 фунтов стерлингов.

Обратите внимание, что в последнее время произошли изменения в способе расчета налога на автомобили.

Какое обновление есть в отношении налога на личные автомобили в условиях «изоляции»?Правительственные директивы не изменили окружающий налог на автомобили в соответствии с текущими мерами блокировки — это означает, что водители по всей Великобритании будут обязаны следить за тем, чтобы они обновляли свой налог на автомобили, чтобы оставаться на дорогах.

Многие люди будут спрашивать, почему именно MOT освобождаются от налога, а не автомобильный налог. Но ответ прост — безопасность. В соответствии с советом правительства люди должны оставаться дома, где это возможно; но процесс осмотра вашего автомобиля на предмет соответствия строгим стандартам теста MOT включает в себя ряд людей, каждый из которых должен работать в непосредственной близости друг от друга, что потенциально может распространить Covid-19 на вас.

Мы предполагаем, что это была мера, призванная остановить распространение этого потенциально смертельного вируса и защитить наши службы экстренной помощи.

Посетите наш блог для получения дополнительной информации о расширениях MOT.

Типичное налогообложение вашего автомобиля сильно отличается и остается очень простым, и в нем очень мало человеческого взаимодействия — большая часть процесса автоматизирована и может быть завершена на их веб-сайте или по почте.

Но нужно ли вам платить налог на автомобиль в каждой ситуации — как насчет того, чтобы вы не использовали свой автомобиль с момента начала блокировки?

Потребуется ли вам автомобильный налог, если вы решите не водить машину?Да, каждая машина, которая остается на дороге, должна облагаться налогом, даже несмотря на недавнюю вспышку Covid-19, никаких исключений для водителей не предоставляется.Некоторые автомобили и водители освобождены от уплаты дорожного налога, но им все равно необходимо регистрировать транспортное средство как облагаемое налогом.

К сожалению, транспортный налог не рассчитывается при использовании вашего автомобиля, поэтому независимо от того, едете ли вы каждый день или едете слишком часто, ваш автомобиль должен иметь действующий транспортный налог.

Однако возможность добровольно убрать машину с дороги остается для вас; если у вас есть гараж или личная подъездная дорога, вы можете взять «Официальное уведомление о бездорожье» (SORN) — мы вернемся к этому позже.

Можно ли обложить налогом машину, если просрочено ТО?Обычно невозможно облагать налогом вашу машину без действующей сертификации MOT — но, поскольку мы не можем провести MOT в течение 6 месяцев, где это оставит водителей? Означает ли это, что вы не можете водить машину в течение значительного времени?

Нет! К счастью, если ваше ТО было продлено, вы все равно можете облагать налогом свой автомобиль, как обычно. Единственное исключение — если ваш автомобиль был объявлен «внедорожным» (SORN).

Согласно руководству правительства, «если ваш MOT изначально должен был быть уплачен в том же месяце, что и ваш транспортный налог, и продлевается из-за коронавируса (COVID-19), вы не можете облагать налогом свой автомобиль, пока не будет применено продление. Обычно это происходит за 3 дня до истечения срока вашего ТО ».

Как следует облагать налогом свою машину?Процесс налогообложения вашего автомобиля остается прежним, несмотря на вспышку Covid-19, и может быть завершен через DVLA. Как упоминалось ранее в этом руководстве, налог можно отправить по почте или на официальном сайте DVLA.

Нажмите здесь, чтобы начать регистрацию автомобильного налога или обновить текущий налог.

Но при каких обстоятельствах вам не нужно платить налог?

Можете ли вы задерживать платежи?Имея неопределенное финансовое будущее, вы можете подумать об отсрочке платежа, но возможно ли это?

К сожалению, нет.

Чтобы водить машину по дорогам Великобритании, вам нужно будет обложить налогом свой автомобиль до истечения срока годности — вам часто отправляют письмо с соответствующими деталями.Кроме того, вы можете проверить дату истечения срока действия налога на автомобиль онлайн.

Если вы не сделаете этот платеж, вы можете быть оштрафованы, а ваш автомобиль конфискован. Но не волнуйтесь, DVLA действительно предлагает возможность распределять платежи, чтобы облегчить финансовое бремя — вы можете выбрать прямой дебет, когда придете платить.

Но каковы ваши варианты, если вы не можете позволить себе уплату налога на автомобиль?

Что делать, если вы не можете позволить себе налог на автомобиль?К сожалению, если вы не можете позволить себе уплату автомобильного налога, вы не сможете оставить свою машину в дороге.

Один из вариантов — сообщить DVLA о том, что вы хотите начать процесс заполнения установленного законом уведомления о бездорожье (SORN) — заявления о том, что вы больше не хотите, чтобы ваша машина находилась в дороге.

У этого есть некоторые преимущества, в основном в виде возмещения, которое вы получите за любые полные месяцы налога, оставшегося на ваш автомобиль, — но вы ни при каких обстоятельствах не сможете водить машину по дороге, пока не облагаете налогом свою машину еще раз. .

Это может быть приемлемым вариантом для некоторых людей, но имейте в виду, что оставление автомобиля без движения в течение длительного периода времени может нанести вред самому автомобилю.Кроме того, некоторые страховые компании могут не покрыть вас, поэтому дважды проверьте свой полис — в противном случае вы можете заплатить немалые деньги, если ваш автомобиль будет украден или поврежден.

Поэтому мы рекомендуем взвесить плюсы и минусы, чтобы понять, имеет ли это решение смысл для вашей личной ситуации.

Для получения дополнительной информации о том, как создавать СОРН, и о законах, связанных с ним, щелкните здесь.

Если в будущем вы захотите водить свой автомобиль, вам придется снова обложить его налогом — или вы столкнетесь с судебным преследованием или штрафом, который может составить до 2500 фунтов стерлингов, если вы решите использовать его в дороге для любых целей. другая причина, кроме поездки на предварительно забронированный тест ТО.

Несмотря на то, что некоторые аспекты жизни общества были приостановлены во время текущего карантина в Великобритании, большая часть из них все еще работает в обычном режиме, включая ваш дорожный налог.

Это руководство должно помочь вам понять, что вам нужно делать, чтобы ваш автомобиль оставался на дороге, даже если вы используете его немного реже, чем обычно.

Наличие действующего дорожного налога остается юридическим требованием для каждого водителя и его транспортного средства, если они решают оставить его на дорогах Великобритании (даже припаркованных на обочине).В противном случае ваш автомобиль может быть захвачен и раздавлен — если только вы не решите добровольно съехать с дороги (SORN).

Поэтому убедитесь, что вы понимаете правила и не забываете водить машину безопасно.

Связанные В рубриках: «Рекомендуемое», «Рекомендуемая карусель», «Рекомендуемый слайдер», «Более безопасное вождение»Налог на продажу и использование автотранспортных средств

6.25% налог с продаж или использование

Если вы покупатель, получатель или пользователь, имеющий право собственности на автомобиль или владеющий им, вы несете ответственность за уплату налога с продажи или использования транспортного средства.

Налог на продажу или использование автотранспортных средств уплачивается до 20 числа месяца, следующего за покупкой, использованием, хранением или любым другим потреблением в штате Массачусетс.

Если налог с продаж или использования не уплачен вовремя, покупатель должен будет уплатить проценты и штрафы.

Налог с продаж применяется к передаче правового титула или владения посредством розничных продаж зарегистрированными дилерами или арендодателями во время ведения бизнеса. Если продажа осуществляется зарегистрированным дилером автомобилей или арендодателем, ставка налога с продаж составляет 6,25% .

Налог за использование применяется ко всем другим видам передачи правового титула или владения, когда переданное транспортное средство хранится, используется или потребляется в Массачусетсе. Если автомобиль продается случайно (не продается дилером или арендодателем), ставка налога на использование составляет 6.25% от большего из:

- Фактическая сумма, уплаченная за ТС, или

- Чистая обменная стоимость транспортного средства (балансовая стоимость)

Если вы покупаете автомобиль за пределами Массачусетса и везете его в Массачусетс в течение 6 месяцев для постоянного использования, налог на использование подлежит уплате до 20-го числа следующего месяца, когда автомобиль въехал в Массачусетс.

Например, если вы приобрели автомобиль в Нью-Гэмпшире 1 января и привезли его в Массачусетс 30 июня, налог за использование будет уплачен до 20 июля.

Чтобы узнать больше, посетите: 830 CMR 64H.25.1: Автомобили.

Регистрация

Каждый покупатель, которому требуется зарегистрировать или получить право собственности на автомобиль в Массачусетсе, должен подать Форму RMV-1, Заявление на право собственности и регистрацию в течение 10 дней с момента покупки, передачи или использования транспортного средства в Массачусетсе и уплатить любой применимый налог в RMV.

Каждый покупатель, которому не требуется регистрировать или иметь право собственности на транспортное средство в Массачусетсе, должен подать заполненную форму ST-7R: свидетельство об уплате налога с продаж или налога на пользование автотранспортным средством до 20-го числа месяца после покупки, передачи, или используя транспортное средство, и уплатить любой применимый налог в DOR или RMV.

Визит:

Сборщик налогов | Вест-Хейвен, CT

Временный ящик для хранения

Документы и платежи в налоговую инспекцию — без наличных — можно положить в почтовый ящик у входа в мэрию на главной улице. Коробка будет опорожняться ежедневно и передаваться в городские департаменты.

** ВНИМАНИЕ НАЛОГОВЫЕ ОТЛОЖЕНИЯ **

ДЕЙСТВУЕТ ПРОГРАММА ИММОБИЛИЗАЦИИ (ЗАГРУЗКИ) АВТОМОБИЛЯ

ЕСЛИ ВЫ ДОЛЖНЫ ПЛАТЕЖАТЬ: НЕ ПЛАТИТЕ С ПОМОЩЬЮ ЭЛЕКТРОННОГО ЧЕКА ИЛИ ЧЕКАМИ (ТАКЖЕ ЕСТЬ 7-ДНЕВНОЕ ЗАДЕРЖАНИЕ ПЛАТЕЖЕЙ ДАННЫХ). НЕ ПЛАТИТЕ В ИНТЕРНЕТЕ ЛЮБОЙ СПОСОБ ПОСЛЕ 16:30. (ТАК КАК ЕСТЬ 24 ЧАСОВАЯ ЗАДЕРЖКА).

Если вас «загрузили», вам нужно будет полностью уплатить налоговую просрочку Управлению налоговой инспекции города Вест-Хейвен и дополнительно заплатить 150 долларов за загрузку водителю Vioalert.

Плата за загрузку должна быть оплачена только денежным переводом или банковским чеком и перечислена на номер «Vioalert» , чтобы освободить ваш автомобиль (ботинки обычно освобождаются в течение 1 часа).

Чтобы узнать сумму выплаты, вы можете позвонить нашему агенту по сбору платежей, TaxServ, по телефону 866-497-2427 (звонок бесплатный).

Онлайн-информация о налогах и канализации

Счет за канализацию отдельно от налогового счета онлайн. Просматривайте и оплачивайте свои налоговые и канализационные счета онлайн. База данных обновляется ежедневно. Во время циклов инкассации в июле и январе требуется дополнительное время для обработки большого объема платежей. В результате на веб-странице будут отображаться проценты до тех пор, пока не будут опубликованы платежи.Если ваш платеж был помечен почтовым штемпелем или был доставлен вовремя, вы не платите процентов за дополнительное время обработки. Не прекращайте оплату по чекам, пока вы не подтвердите в налоговой инспекции, что ваш чек не был получен.

Если вы распечатываете налоговые счета из онлайн-базы данных для отправки вместе с платежом, не отправляет по почте на адрес Хартфорда. Оплатите чек на номер «Сборщик налогов, город Вест-Хейвен» и отправьте платеж на адрес:

Сборщик налогов

Город Вест-Хейвен

P.O. Box 401

West Haven, CT 06516

Эту базу данных также можно использовать для получения истории налоговых платежей для федеральной регистрации.

Копии

Фотокопии / распечатки существующих счетов или записей стоят 50 центов за страницу. Эта информация доступна в Интернете.

Кредиты

Имейте в виду, что время подачи заявки на кредит ограничено законом штата 12-129.

Могу ли я избежать уплаты налога с продаж на подержанные автомобили?

Наши клиенты хотят знать, как избежать уплаты налога с продаж на подержанная машина.Мы понимаем дилемму. Неуплата налогов экономит деньги, а кто не любит экономить? Ведь уплата налога с продаж при покупке машины может стать довольно дорогим. Если бы вы могли избежать налога с продаж на подержанные автомобили в Колорадо, вы можете сэкономить много денег. Давайте посмотрим на ваши варианты и поможем вы определяете, как избежать налога с продаж на автомобиль.

Просмотреть перечень подержанных автомобилей

Можно ли не платить налог с продаж подержанных автомобилей? Новые автомобили?

Да. Есть способы избежать уплаты налогов с продаж автомобилей, покупки подержанных или новых,

но варианты могут не сработать для вас.Во-первых, всегда есть возможность купить

автомобиль в другом штате, чтобы избежать налога с продаж. Однако вам придется заплатить

налог, если вы все равно регистрируете автомобиль в своем штате. Давайте

продолжить некоторые другие варианты.

Как я могу избежать уплаты налога с продаж автомобиля?

С юридической точки зрения у вас есть несколько вариантов, если вы хотите узнать, как купить машину беспошлинно. Большинство безналоговых вариантов действительно не позволяют избежать уплаты налогов. платежи, но действуют как больше возмещения уплаченных налогов. Вот три наиболее распространенные способы «избежать» уплаты налога с продаж на автомобиль:

- Купить в одном из штатов, где нет налога с продаж на легковые автомобили.

- Воспользуйтесь льготами по налогу с продаж.

- Файл для налоговых льгот.

Могу ли я купить подержанный автомобиль в другом штате, чтобы избежать налога с продаж?

Чтобы воспользоваться автомобилями без налога с продаж, вам необходимо:

приобрести автомобиль в другом штате, в котором не взимается налог с продаж. Несколько

в разных штатах не взимается налог с продаж с подержанного автомобиля. Эти состояния включают

Аляска, Монтана, Делавэр, Орегон и Нью-Гэмпшир.

Должен ли я платить налог с продаж за автомобиль, когда я переезжаю?

Если вы приобретаете автомобиль в одном состоянии, а затем переезжаете в другое,

возможно, вам все равно придется платить налоги.Однако, если вы купите свой автомобиль 90

за несколько дней до переезда, вы можете избежать уплаты налогов за регистрацию автомобиля в

новое состояние проживания.

Сколько составляет средняя ставка налога с продаж на автомобили?

Средняя ставка налога с продаж на покупку автомобилей в

США составляет около 4,87%. Самая дорогая стандартная ставка налога с продаж на

покупка машины, в основном, находится в Калифорнии. Эта налоговая ставка составляет 7,25% плюс.

местный налог. Однако в некоторых штатах более высокие налоговые ставки при определенных

условия.В Коннектикуте покупка автомобилей на сумму более 50 000 долларов США облагается налогом в размере 7,75%,

автомобили весом более 5000 фунтов. облагаться налогом в размере 8% в округе Колумбия

(Вашингтон, округ Колумбия), а в Пенсильвании автомобили облагаются налогом в размере 8% только для

Город Филадельфия. В Колорадо покупатели автомобилей платят только 2,9% налога плюс

уездные, городские и районные налоги. Колорадо предлагает одну из самых дешевых машин

налоги с продаж в стране, кроме безналоговых штатов. Вы можете просмотреть ставку автомобильного налога по штатам, чтобы узнать, какие сборы взимаются в других регионах.

Взимает ли Колорадо налог с продаж при покупке автомобилей?

В штате Колорадо вы собираетесь платить 2,9% на любой

автомобиль, который вы покупаете. Помимо этих сборов, вы также несете ответственность за любые

уездные, городские и районные налоги. Поэтому купить могло быть дороже

автомобиль в одних областях по сравнению с другими, даже в пределах определенного штата.

Основан ли налог на продажу автомобиля в зависимости от того, где вы живете или где вы покупаете автомобиль?

Во-первых, налог с продаж автомобилей зависит от того, где вы покупаете автомобиль.Налог с продаж будет применяться при покупке, аренде или владении передача в связи с покупкой, а ставка налога определяется государством, в котором автомобиль был куплен. Однако, если вы покупаете в другом штате там, где нет налога на продажу транспортных средств, вы можете воспользоваться беспошлинная продажа автомобилей.

Во-вторых, помимо налога на продажу транспортных средств, вы можете найти

Вы платите налог на личную собственность за владение транспортным средством. В отличие от налога с продаж,

налог на личную собственность, уплачиваемый за транспортные средства, зависит от того, где вы живете,

где машина была куплена.Эти налоги уплачиваются ежегодно и обычно, когда

вы продлеваете регистрацию автомобиля. Хорошая новость в том, что личное

уплаченные налоги на имущество основаны на перепродаже автомобиля

стоимость, которая будет уменьшаться ежегодно по мере того, как ваш автомобиль обесценивается и теряет возможность перепродажи.

ценить.

О дилерских центрах Phil Long

Если вы хотите знать, как избежать уплаты налога с продаж на бывшие в употреблении автомобили, вы можете просмотреть наш путеводитель выше, но это та область, которую трудно обойти. Вместо этого сосредоточьтесь на том, чтобы получить лучшую возможную цену при следующем использовании машина сначала.Таким образом, вы можете использовать полученные сбережения для оплаты счета налога с продаж или налога на имущество физических лиц (если только вы не смогли совершить беспошлинную покупку в соответствии с инструкциями ранее, и тогда вся экономия будет просто сбережением). В дилерских центрах Phil Long мы предлагаем высококачественные новые, сертифицированные подержанные и подержанные автомобили в возможна самая низкая цена. Вот почему мы стали надежным источником для Колорадо. потребности покупателей автомобилей. Свяжитесь с нами по вопросам продаж, обслуживания и запчастей.

Просмотреть новый инвентарь Просмотреть использованный инвентарь

Прокат автомобилей | Департамент доходов штата Вашингтон

В этом разделе рассматриваются вопросы, связанные с лицензированным бизнесом по аренде автомобилей, включая налог на аренду автомобилей, автопарк, а также регистрацию арендованных автомобилей и трейлеров.

Налог на аренду автомобиля

Что такое налог на аренду автомобиля?

Налог на аренду автомобилей взимается с розничной арендной платы за легковые автомобили, используемые для аренды на срок менее 30 дней. Долгосрочная аренда не затронута. Департамент лицензирования, подразделение лицензирования транспортных средств, устанавливает требования для определения того, должно ли транспортное средство иметь лицензию в качестве арендуемого транспортного средства.

Что такое прокатный автомобиль?

Арендованный автомобиль — это легковой автомобиль, рассчитанный на перевозку 10 или менее пассажиров и используемый для перевозки людей.Арендовать автомобиль не:

Автомобиль, арендованный или предоставленный клиенту автомобильной ремонтной компанией, пока автомобиль клиента находится в ремонте.

Транспортное средство, имеющее лицензию и работающее как такси.

Автомобиль в лизинге.

Транспортное средство, которое спроектировано, используется или обслуживается для перевозки имущества, товаров, товаров, продуктов, грузов или животных.

Когда аренда на срок более 30 дней считается долгосрочной?

Когда договор аренды легкового автомобиля составляет более 30 дней, на момент аренды , сделка считается арендой. Если автомобиль арендуется на ежедневной основе и остается на хранении более 30 дней, общая сумма транзакции считается ежедневной арендой и облагается налогом на аренду автомобиля.

Какая ставка?

Оценка 5.9%. Эта ставка добавляется к налогу с розничных продаж по месту происхождения арендной платы и действует на всей территории штата. Округам разрешено устанавливать ставку аренды автомобиля в размере 1%, поэтому в некоторых округах ставка составляет 6,9%. До 30 сентября 2011 года в округе Кинг разрешается взимать дополнительный стадионный налог в размере 2% на розничную аренду легковых автомобилей. Дополнительные 2% в округе Кинг больше не будут действовать с 1 октября 2011 года. Кроме того, автомобили, арендованные в пределах территории, находящейся под юрисдикцией Регионального транзитного управления (RTA), a 0.Ставка 8%. Если бы автомобиль был арендован в округе Кинг и в пределах RTA, общая ставка аренды автомобиля составила бы 9,7%.

Как отражается этот налог?

Налог на аренду автомобиля не нужно указывать отдельно в счете клиента; тем не менее, он должен быть отделен в деловой документации, чтобы его можно было указать в декларации по акцизному налогу. Дополнение по налогу на аренду автомобиля необходимо заполнить и приложить к декларации.

Есть ли освобождения от этого налога?

Федеральное правительство не обязано платить этот налог.Однако государственные служащие должны платить налог, если аренда не оплачивается государственным чеком или утвержденной государственной кредитной картой. Транспортные средства, используемые в производственных целях кинокомпаниями и производителями видео, освобождены от налога с розничной продажи. Это освобождение также распространяется на налог на аренду автомобиля.

Транспортные средства, взятые напрокат или буксируемые согласно оригинальной гарантии производителя

Когда автомобиль арендуется, пока автомобиль клиента ремонтируется в соответствии с оригинальной гарантией производителя, налог на арендуемый автомобиль взимается с розничной аренды.Налог с розничных продаж не взимается. Свидетельство об освобождении от налога на розничные продажи (оригинальная гарантия производителя) должно быть заполнено и предъявлено компании по аренде автомобилей. Ни при каких обстоятельствах этот сертификат не может быть использован для освобождения человека от уплаты налога на аренду автомобиля.

Если автомобиль клиента буксируется в соответствии с оригинальной гарантией производителя, буксирующей компании необходимо предоставить Свидетельство об освобождении от уплаты налога с розничных продаж. См. Буксировку для получения дополнительной информации.

Облагаются ли расходы на топливо и страховку к счету налогом на аренду автомобиля?

Когда страховка и стоимость полного бака топлива добавляются к счету без предоставления арендатору права выбора, эти сборы считаются частью стоимости аренды и облагаются налогами на розничную продажу и аренду автомобиля, даже если сборы взимаются отдельно. заявил.

С другой стороны, когда арендатору предоставляется возможность добавить страховку или попросить компанию заполнить бак при возврате автомобиля вместо того, чтобы делать это самостоятельно, эти сборы составляют , а не часть продажной цены и не составляют облагается налогами на розничную продажу и аренду автомобилей. Эти сборы облагаются налогом B&O согласно соответствующей классификации.

Автопарк автомобилей во временное пользование

Когда парк «арендованных» автомобилей поддерживается для использования клиентами, пока их автомобили обслуживаются, а арендованные автомобили предоставляются бесплатно или арендуются за фиксированную дневную плату, налог на арендованный автомобиль не взимается.В законе прямо говорится, что легковые автомобили, принадлежащие автомобилестроительному предприятию и используемые для аренды или ссуды своим клиентам, пока их автомобили обслуживаются, не считаются арендованными автомобилями.

Если автомобиль «взаймы» из автопарка сдается в аренду кому-то, у кого автомобиль не ремонтируется, налог все равно не подлежит уплате, потому что автомобиль в первую очередь предназначен для клиентов, которые обслуживают свои автомобили. Транспортные средства должны быть лицензированы в Департаменте лицензирования как легковые, а не арендованные, и все лицензионные сборы должны быть оплачены.

Сдача в аренду в автомастерских компаниями по аренде автомобилей

Компания по аренде автомобилей может арендовать автомобили, получившие лицензию Департамента лицензирования в качестве арендованных автомобилей, клиентам автомастерской. Это розничные продажи, и необходимо взимать налог с розничных продаж и налог на аренду автомобиля. Компания по аренде автомобилей может принять сертификат перепродажи от автомастерской и не должна взимать ни налог с продаж, ни налог на аренду автомобиля, когда автомастерская повторно сдает автомобиль в аренду своему клиенту.Налог с розничных продаж подлежит уплате и взимается с клиента автомастерской ремонтной мастерской, однако ремонтная мастерская не обязана взимать налог с арендованного автомобиля.

Регистрация арендованных автомобилей и прицепов — налог на использование

С 11 июня 2020 года разрешения для торговых посредников являются приемлемой формой документации, демонстрирующей, что налог на использование не взимается при регистрации / передаче права собственности на транспортное средство или прицеп через лицензирующего агента, такого как окружной аудиторский офис. Дополнительную информацию см. В разделе разрешения реселлера.