Транспортный налог: что изменится в 2021 году, как сэкономить и что будет, если не платить

Что такое транспортный налог, куда он идёт и почему его постоянно предлагают отменить

Транспортный налог появился в России в 2003 году взамен дорожного. И если последний зачислялся в дорожные фонды, а деньги оттуда шли непосредственно на обустройство, строительство и содержание дорог, то транспортный просто поступает в региональные бюджеты. Предполагалось, что и он будет распределяться на дорожные нужды, однако власти на местах не всегда пускают собранные таким образом средства на дороги, тратя их на что-то ещё. Например, на выплаты соцработникам или праздничные салюты. Более того: не в каждом региональном бюджете в принципе есть дорожный фонд.

Но особо радеющим за состояние отечественных дорог не стоит отчаиваться, ведь ещё есть акциз на топливо! Он, правда, зачисляется в федеральный бюджет. И, пускай и очень сложными путями, точно распределяется на дорожные нужды.

Именно из-за наличия акциза депутаты с завидной регулярностью предлагают вообще отказаться от транспортного налога. Тем более, что изначально, когда вводился акциз, предполагалось, что именно он этот налог и заменит: сколько ездишь — столько и платишь. Но пока оба сбора существуют параллельно, причём транспортный налог начисляется за сам факт владения автомобилем и не зависит от того, ездит машина или целый год стоит в гараже.

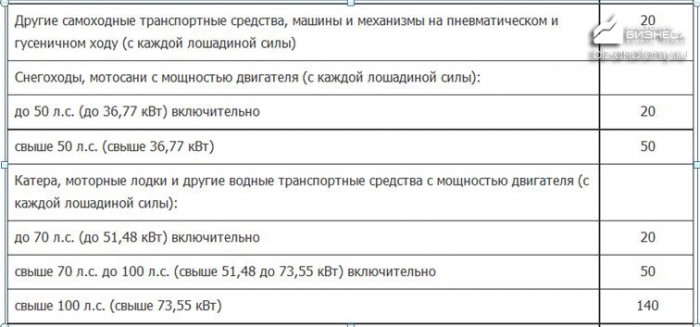

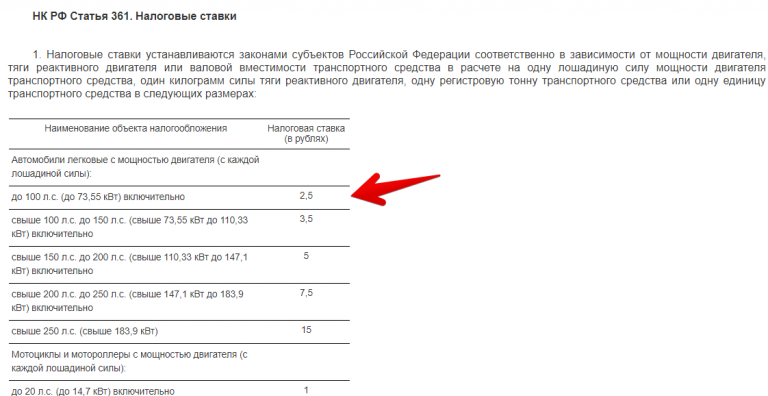

Транспортный налог рассчитывается исходя из мощности двигателя, стоимости автомобиля и сроков регистрации машины в ГИБДД. То есть платить его надо с момента, как машина поставлена на учёт, и до того, когда она будет с него снята. Поставленные на прикол автомобили без регистрации налогом не облагаются.

Если автомобилист продал машину, не прекращая её регистрацию, а новый собственник вопросом учёта вовремя не озаботился, то налог должен будет платить прежний собственник. Оспорить это можно лишь на основании договора купли-продажи.

Важно помнить и о том, что в Налоговом кодексе чётко прописано, что субъектом налогообложения является гражданин, владеющий зарегистрированным транспортным средством. А согласно Гражданскому кодексу, владеть можно и на основании доверенности. Если налог хочет платить не основной собственник, а тот, кто владеет машиной по доверенности, то в налоговый орган надо подать соответствующее заявление — чтобы там понимали, кому начислять налог.

Однако это не значит, что автовладелец обязан извещать налоговую о приобретении автомобиля, а уж тем более о его продаже. Налоговая, благодаря взаимодействию с ГИБДД, сама получает такую информацию. Но сбои всё-таки случаются и данные обновляются с задержкой.

Транспортный налог — 2020. Кто и почему может не платить :: Autonews

Транспортный налог обязаны выплачивать как физические, так и юридические лица, на которые зарегистрирован автомобиль. Налог привязан к мощности автомобиля, поэтому сумма для разных категорий отличается.

Федеральные льготники

Водители, имеющие автотранспорт мощностью до 70 л. с., не платят транспортный налог. От транспортного налога освобождены легковые автомобили, которые выданы инвалидам через органы соцзащиты (мощность такого ТС не должна превышать 100 лошадиных сил). Также от налога освобождается сельскохозяйственная техника — тракторы, молоковозы, комбайны, машины для перевозки и внесения удобрений и ветеринарной службы. Транспортный налог не платят герои Советского Союза, инвалиды боевых действий и ВОВ, ветераны труда, пострадавшие от радиации и облучения в связи с авариями или ядерными испытаниями, а также инвалиды 1-й и 2-й группы (но только за одно транспортное средство). Также государство может в индивидуальном порядке снизить налог владельцам машин, доход которых не превышает прожиточный минимум.

Региональные льготники

Для многих категорий граждан сумма налога снижается или отменяется уже региональными властями. Это касается и пенсионеров. В одних городах пенсионеры полностью освобождены от уплаты транспортного налога, в других — граждане платят половину суммы сбора или получают скидку. Налоговики учитывают мощность двигателя автомобиля и рассчитывают льготную сумму налога.

В Москве, например, как и в ряде других регионов страны, на освобождение от уплаты налога на транспорт может рассчитывать один из родителей ребенка-инвалида. В многодетных семьях с тремя и более детьми льгота на транспортный налог предоставляется одному из родителей, но только на одно транспортное средство. Пользоваться льготой можно до достижения одного из детей совершеннолетия. От налога также в зависимости от региона освобождаются матери-одиночки.

Транспортный налог не платится за автомобили, которые используют службы защиты граждан: полиция, скорая помощь и МЧС. А также дорожно-ремонтные службы. От транспортного налога в регионах также могут освободить организации, которые обслуживают детсады, школы, перевозят пассажиров общественным транспортом (но не такси), помогают инвалидам на некоммерческой основе. Если автомобиль организации не облагается транспортным налогом, его владелец должен заявить о своем праве. Льгота выдается либо на один, либо на три года и обновляется после окончания срока действия.

От транспортного налога в регионах также могут освободить организации, которые обслуживают детсады, школы, перевозят пассажиров общественным транспортом (но не такси), помогают инвалидам на некоммерческой основе. Если автомобиль организации не облагается транспортным налогом, его владелец должен заявить о своем праве. Льгота выдается либо на один, либо на три года и обновляется после окончания срока действия.

Фото: Сергей Киселев / АГН «Москва»

Местные власти всегда самостоятельно устанавливают, кто имеет право не платить транспортный налог: это могут быть частные лица или организации. Полный перечень категорий граждан, освобожденных от налога на транспорт, предоставляют сотрудники местного отделения инспекции Федеральной налоговой службы.

Владельцы угнанных машин

Федеральным законом от налогообложения транспортных средств освобождаются автомобили, находящиеся в розыске в связи с их угоном. Освобождение действует с месяца начала розыска машины до месяца ее возврата владельцу. Факт кражи транспортного средства подтверждается предоставлением в налоговую службу документа из МВД. Если машину смогли найти, то полиция сообщает об этом в ФНС и уплата транспортного налога возобновляется.

Владельцы электрокаров

Транспортный налог для электромобилей отменен не везде. На данный момент есть льготы только в ряде регионов. В Москве (с ноября 2019 года и до 2024 года) и Московской области владельцы электрических машин полностью освобождены от транспортного налога.

Такая же норма действует в Калуге и Калужской области, Кемеровской, Липецкой, Амурской, Иркутской областях, Кабардино-Балкарской Республике, а также в Санкт-Петербурге, Калининградской и Тюменской областях при условии, что мощность электродвигателя меньше или равна 150 лошадиным силам, а также в Курской области, если мощность электрокара не превышает 200 лошадиных сил. Эти льготы касаются только электрических транспортных средств, оснащенных исключительно электродвигателем, владельцы гибридных машин под данную категорию не попадают.

Эти льготы касаются только электрических транспортных средств, оснащенных исключительно электродвигателем, владельцы гибридных машин под данную категорию не попадают.

Владельцы машин на газу

С 1 января 2020 года в Ростовской области владельцев газомоторной техники на природном газе полностью освобождены от уплаты транспортного налога. В Белгородской, Свердловской, Иркутской областях, Коми и Камчатском крае транспортный налог для машин на метане снизили в два раза.

Кроме того, преференции для владельцев автотранспорта на природном газе действуют в Ленинградской области, Санкт-Петербурге, Владимирской, Калининградской, Кировской, Калужской, Костромской, Кемеровской, Нижегородской, Курганской, Новосибирской, Сахалинской, Смоленской, Челябинской, Ярославской областях, а также в Забайкальском крае, Чувашии, Ханты-Мансийском автономном округе, Адыгее и Башкортостане.

Фото: Олег Лозовой / РБК

Чтобы не платить налог за автомобиль.

..

..…который продан, утилизирован после аварии или реализован на торгах за долги – подайте заявление об уточнении сведений о своем имуществе в налоговую инспекцию

Когда с автовладельца снимается обязанность по уплате налога за автомобиль?

Идея проста: перестал быть собственником автомобиля – перестаешь платить налог. А возможно это по разным причинам: продал машину сам или ее продали на торгах за долги, утилизировали после аварии. Важно не ставить знак равенства между «перестал быть собственником» и регистрацией перехода права собственности после продажи автомобиля или реализации его на торгах либо регистрацией прекращения права собственности после утилизации. Первое всегда раньше второго. Налог не уплачивается с даты первого события, а не регистрации в ГИБДД.

Почему уведомления об уплате налога приходят после продажи машины?

Транспортный налог всегда уплачивается за прошлый год. Если в ноябре 2019 г. вы продали машину, это не означает, что у вас купили и обязанность по уплате налога за тот период, когда автомобилем вы еще пользовались. В 2020-м вам будет нужно уплатить транспортный налог за неполный 2019 г. Таков закон.

Спустя месяц-другой после продажи машины есть смысл зайти в свой личный кабинет налогоплательщика на портале ФНС – можно с помощью приложения «Налоги ФЛ» – и убедиться, что авто за вами более не числится.

Ну а если все же числится? Такое бывает, когда данные из ГИБДД еще не попали в ФНС либо переданы они были, но пока не обработаны налоговым органом из-за их большого объема, болезни или отпуска сотрудника, отвечающего за это. В таком случае через приложение «Налоги ФЛ» можно подать заявление об уточнении сведений о своем имуществе. К нему нужно приложить фото документов, подтверждающих продажу машины, – договор и акт передачи автомобиля. Это делается за несколько минут. Получив такое заявление, ФНС проверит данные и исключит автомобиль из списка вашего имущества.

Что делать, чтобы не пришлось платить налог за уничтоженное или проданное на торгах за долги авто?

1Если машина была уничтожена, понадобится документ о ее утилизации. Его нужно будет приложить к заявлению об уточнении информации об имуществе, которое можно подать через приложение «Налоги ФЛ».

Продажу автомобиля в рамках исполнительного производства также нужно будет подтвердить. Информация о торгах и их организаторе доступна на сайте ФССП. Результаты электронных торгов публикуются и доступны всем желающим за пару кликов. При подаче заявления об уточнении сведений об имуществе нужно будет указать площадку, на которой проводились торги, и номер лота.

Обязательно ли предоставлять документы, подтверждающие продажу или уничтожение авто?

Если документов не оказалось, можно без них подать заявление об уточнении информации об имуществе. Налоговый орган сам запросит нужные сведения. Однако в заявлении нужно указать, где следует «копать»: автомобиль уничтожен или продан с торгов приставами. Это сэкономит всем время.

Однако в заявлении нужно указать, где следует «копать»: автомобиль уничтожен или продан с торгов приставами. Это сэкономит всем время.

Из-за чего чаще спорят автовладельцы и налоговики?

Все споры сводятся к двум моментам: начислили налог за то, чего нет, либо начислили больше, чем было нужно.

Важно понимать, что чаще такое случается из-за нашего же нежелания проявить осмотрительность. Не зарегистрировались на Портале госуслуг. Не завели личный кабинет налогоплательщика. Не хотим раз в год проверять список имущества, на который ориентируется ФНС. Не сверили данные, например об автомобиле, который недавно приобрели. Стоит ли потом удивляться, что с ошибкой указана мощность, VIN чужой или за вами все еще числится автомобиль, собственником которого вы уже не являетесь, а отсюда и сумма налога больше?

Что делать, если требуют уплатить большую сумму налога?

В этом случае нужно подать жалобу на требование об уплате налога. Использовать можно тот же личный кабинет налогоплательщика. Чаще этого достаточно. Ведь когда проблема очевидна и возникла она по вине налогового органа, ему нет смысла доводить дело до суда.

Использовать можно тот же личный кабинет налогоплательщика. Чаще этого достаточно. Ведь когда проблема очевидна и возникла она по вине налогового органа, ему нет смысла доводить дело до суда.

Если это не сработало, то придется все же идти в суд. Причем в суде обычно к первому заседанию проблему решают. Ведь ни один руководитель не захочет портить статистику своего подразделения – получить решение суда, в котором указано на наличие нерешенной проблемы гражданина. Это неблагоприятно отразится на премии и движении по службе.

1 Письмо Федеральной налоговой службы от 25 октября 2019 г. № БС-4-21/21862@ «Об исчислении транспортного налога в случае уничтожения транспортного средства или реализации арестованного транспортного средства в рамках исполнительного производства до снятия его с регистрационного учета предыдущим владельцем».

Как остановить начисление транспортного налога?

И как вернуть деньги, если налог уплачен за утилизированный автомобиль?

«Из-за долгов по кредитам был наложен запрет на регистрационные действия автомобиля. В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

Что сделать, чтобы прекратили начислять налог?

ИФНС прекращает начислять транспортный налог на основании сведений из ГИБДД о снятии автомобиля с учета. Если собственник в ГИБДД не обратился, автомобиль продолжает числиться за ним. Налоговая сама не сможет узнать, что транспортного средства уже нет и начислять налог не на что.

Читайте также

Чтобы не платить налог за автомобиль…

…который продан, утилизирован после аварии или реализован на торгах за долги – подайте заявление об уточнении сведений о своем имуществе в налоговую инспекцию

22 Ноября 2019

С 1 января 2021 г. вступил в силу п. 3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

Подать в свою налоговую заявление об уничтожении автомобиля можно дистанционно – через личный кабинет налогоплательщика. Также заявление можно подать лично, направить по почте или передать через МФЦ. Срок рассмотрения заявления – не более 30 календарных дней.

После рассмотрения заявления инспекция пришлет собственнику автомобиля уведомление о том, что начисление транспортного налога прекращено в связи с уничтожением объекта налогообложения, либо о том, что нет оснований прекращать начисление налога.

Что нужно для аннулирования начисленного налога и возврата денег?

До 2020 г. урегулировать данный вопрос чаще удавалось только в судебном порядке. Сама ФНС не аннулировала налог, начисленный на утраченный автомобиль. Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

В 2020 г. у собственников утилизированных ТС появилась возможность напрямую уведомлять ФНС об утрате автомобиля для прекращения начисления транспортного налога и аннулирования прежних начислений. Для этого в налоговую надо подать заявление. В нем помимо прочего нужно указать реквизиты документа, который подтверждает уничтожение машины, например справки или акта администрации района об утилизации авто. Без этого документа ФНС может отказать в аннулировании начисленного налога.

Законодательством не урегулирован вопрос о том, как ФНС должна возвращать денежные средства, перечисленные за утилизированный автомобиль. Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Согласно ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату в течение месяца со дня получения налоговым органом заявления налогоплательщика. Возврат производится только после зачета переплаты по налогам в счет погашения недоимки. Заявление о зачете или возврате этой суммы может быть подано в течение трех лет со дня ее уплаты.

Отметим также, что с 23 декабря прошлого года отменен заявительный порядок перечисления процентов, начисленных налогоплательщику за несвоевременный возврат инспекцией переплаты по налогам. Налоговая будет перечислять такие проценты сама, заявление подавать больше не потребуется.

(Прим. ред.: 15 марта 2021 г. ФНС сообщила об утверждении формы заявления о гибели или уничтожении объекта налогообложения по транспортному налогу (а также порядка ее заполнения и формата представления такого заявления в электронной форме), формы уведомления о прекращении исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения, формы сообщения об отсутствии основания для прекращения исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения (Приказ ФНС России от 29 декабря 2020 г. № ЕД-7-21/972@).)

1 Пункт 44 ст. 2, п. 5 ст. 9 Федерального закона от 23 ноября 2020 г. № 374-ФЗ.

2 Определение Верховного Суда РФ от 17 февраля 2015 г. по делу № 306-КГ14-5609.

3 Апелляционной определение Челябинского областного суда от 26 февраля 2019 г. по делу № 11а-2531/2019, Апелляционное определение Московского городского суда от 20 июня 2012 г. по делу № 11-10986/2012, Постановление Арбитражного суда Западно-Сибирского округа от 3 марта 2016 г. № Ф04-46/2015 по делу № А03-13035/2015, Кассационной определение Омского областного суда от 22 февраля 2012 г. по делу № 33-1333/2012.

Россиянам напомнили, кто может не платить транспортный налог

МОСКВА, 18 янв — ПРАЙМ. В России некоторые категории лиц могут быть освобождены от уплаты транспортного налога. Как напоминает портал avto.ru, как сами налоговые льготы, их размер, так и категории граждан, которые могут на них рассчитывать, устанавливаются по большей частью региональными властями.

Автомобилистов предупредили о новом ограничении с 1 февраля

На федеральном уровне от уплаты транспортного налога освобождены только владельцы легковых машин, специально оборудованных для использования инвалидами, а также автомобили с мощностью двигателя менее 100 лошадиных сил, полученные через органы соцзащиты.

Что касается регионов, то издание приводит пример Москвы. В столице могут не платить транспортный налог:

- Герои Советского Союза, Герои РФ, граждане, награждённые орденом Славы трёх степеней.

- ветераны и инвалиды ВОВ

- ветераны и инвалиды боевых действий

- инвалиды I и II групп

- бывшие несовершеннолетние узники концлагерей, гетто и других мест принудительного содержания, которые были созданы фашистами и их союзниками в период Второй мировой войны.

- один из родителей (усыновителей), опекун, попечитель ребёнка-инвалида,

- владельцы «малолитражек», автомобилей с мощностью двигателя до 70 лошадиных сил включительно. Но в этом случае льгота распространяется только на один автомобиль.

- один из родителей (усыновителей) в многодетной семье,

- граждане, имеющие право на получение социальной поддержки,

- россияне, принимавшие участие в составе подразделений особого риска непосредственное в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах,

- граждане, получившие или перенёсшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику,

- один из опекунов инвалида с детства, признанного недееспособным по суду,

- лица, имеющие транспортные средства, оснащённые исключительно электрическими двигателями.

Поясняется, что льгота предоставляется физлицам только на одно зарегистрированное на них транспортное средство.

В случае, если во владении находится автомобиль с мощностью двигателя более 200 л.с., то льгота распространяется только на одну группу — родители многодетных семей.

Кому разрешили не платить транспортный налог?

Всем известно, что пенсионеры вполне законно могут не платить налог на транспортное средство. Однако, они не единственные, кто может вычесть данную строку расходов из своего бюджета. Большинство владельцев авто даже не догадываются о положенных им льготах. Все потому, что балом правит заявительный принцип. Принесли вы все необходимые документы в соответствующие инстанции, написали заявление — будет вам освобождение от уплаты. А бегать за налогоплательщикам и предлагать «скидки» никто не собирается.

Так кто же еще может не оплачивать налог? Стоит сразу отметить, что пенсионерами считаются не только лица, перешагнувшие определенную возрастную границу, но и те, кто получает страховую пенсию по потере кормильца.

Полностью освобождаются от необходимости отдавать оброк и владельцы определенного вида транспорта. Сюда относятся специализированные автомобили, оборудованные для людей с инвалидностью, различный водный транспорт, используемая в сельскохозяйственных работах техника, автомобили, выданные органами социальной защиты, и другие. Полный список приведен в статье 358 НК РФ.

Важно помнить, что на региональном уровне льготы могут отличаться. Поэтому о них необходимо узнавать в той области где проживает и зарегистрировано владелец авто. Для того, чтобы проверить субсидии, необходимо зайти на официальный сайт налоговой инспекции nalog.ru, выбрать необходимый налог и свой регион.

Чтобы воспользоваться «предложением» необходимо обратиться в любую инспекцию ФНС. Подать заявление можно тремя способа: лично, отправить письмо или через интернет. Нужно быть готовым, что в праве на льготы с первого раза могут и отказать, тогда придется оспаривать решение через суд.

только на одно транспортное средство и ее нельзя передать. Если льгота положена члену семьи, а автомобиль зарегистрирован на вас, то избежать уплаты налога не удастся. Обратиться в ФНС с целью получения субсидий можно в течение трех лет с момента возникновения права на льготу. Все, что вы переплатили за время ее действия, пойдет в счет будущих платежей или будет возвращено, но для этого нужно написать еще одно заявление.

Фото с интернет-ресурсов

Как не платить транспортный налог законно за мощный двигатель

Главная » Разное » Как не платить транспортный налог законно за мощный двигательКак не платить транспортный налог. — BMW 5 series, 4.4 л., 1996 года на DRIVE2

Полный размер

Привет всем!

Как не платить транспортный налог? Многие задумывались, не правда ли?

Мысль о не уплате налога сидит в каждой голове автовладельца, особенно когда у его автомобиля более 250 л.с. Целый год меня мучила эта цифра 28371Р, снилась как страшный сон, но я как то мерился с ней, да и в планах было покататься годик на машине. Речь пойдет не о том как уклонятся от налогов, речь будет о том, как не платить налог когда ваш автомобиль с большим количеством л.с., по какой либо причине не сможет передвигаться по прекрасным, ровным, качественным дорогам Российской Федерации, дорожный сбор за которые 28371р(в моем случае).

А причина по которой мой черный караблик не будет ездить по нашим замечательным дорогам в том, что как не крути годы берут своё, если человек в возрасте 21-го года, находится в полном рассвете своих сил, то автомобиль уже на пороге своей старости. Как все мы знаем BMW e39, да как и все бмв является в каком то смысле понторезкой, покупая эти машины, народ тр.хает их как только может, автомобили получают под жопу с момента выезда из салона, особенно 4.4 с 286л.с. Свою 39ку считаю просто затр.ханной до смерти, если бы я её не забрал, её путь был бы в разбор… Всё прекращаю лирическое отступление, вернемся к налогу.

Речь о том, как не платить налог если ваш автомобиль встает на долгосрочный ремонт.

Всем я думаю известно, что транзиты отменили, и сейчас нельзя получить транзит и не платить налог. Сейчас все намного сложнее, как мне сказала тЁтинька из гаЁвни, когда я ей звонил и спрашивал: Что мне сделать чтоб не платить налог пока машина ремонтируется?

На что она мне сказала: Молодой человек вы хотите скрыться от уплаты налогов…

Я: Нет не хочу, как не платить налог за машину которая не ездит по дорогам общего пользования?

Она: Ни как! Либо платеж налог! Либо продаешь машину! Другова варианта нет! И бросила трубку.

Ну я то знаю, что ещё есть вариант утилизации автомобиля, но он не подходит категорически. Так как при утилизации в гаЁвне у вас забирут все документы(птс, стс), номера, и дадут справку. Теоретически машину из утилизации можно восстановить, но это по моему п.здец сколько дел…

Дак вот лучший вариант не платить налог на время ремонта автомобиля, это продать БэХу Бабушке.

Суть в том, что продавая машину бабуле, вы пишите ДКП и через 10 дней можете идти в гаЁвню снимать машину с себя (пишем отчуждение), так как новый владелец (бабуля), в указанные 10 дней машину на себя не поставила, да и вообще ставить не собирается, машина зависает. Вы налог не платите, бабуля тоже, она же в гаЁвню не пойдет её на себя ставить. И можно спокойно начинать воскрешать своего феникса из пепла. Ездить на отчужденной машине не советую могут на штраф стоянку увезти.

Плюс всего этого тело движения:

1 Вы не платите налог за машину которая стоит на ремонте

2 У вас все документы на руках.

3 Номера на машине

После того как машина будет полностью в исправном состоянии можно будет опять у бабули купить))) и ещё раз покупке порадоваться.)))

Всем удачи! вот так я отчудил))).

www.drive2.ru

доступные способы для любого владельца транспортного средства

Налог на транспорт уже не первый год беспокоит многих автовладельцев. Многими ставится вопрос, необходимо ли его выплачивать. По утверждению государства, деньги поступают для строительства и восстановления дорог. Однако государственные структуры уже получают деньги на эту цель с акцизов на топливо. Поэтому большинство интересует, что такое транспортный налог, почему его нужно выплачивать и как его уменьшить.

Что такое налог на транспорт

Владельцы почти любого транспорта облагаются этим типом налогов

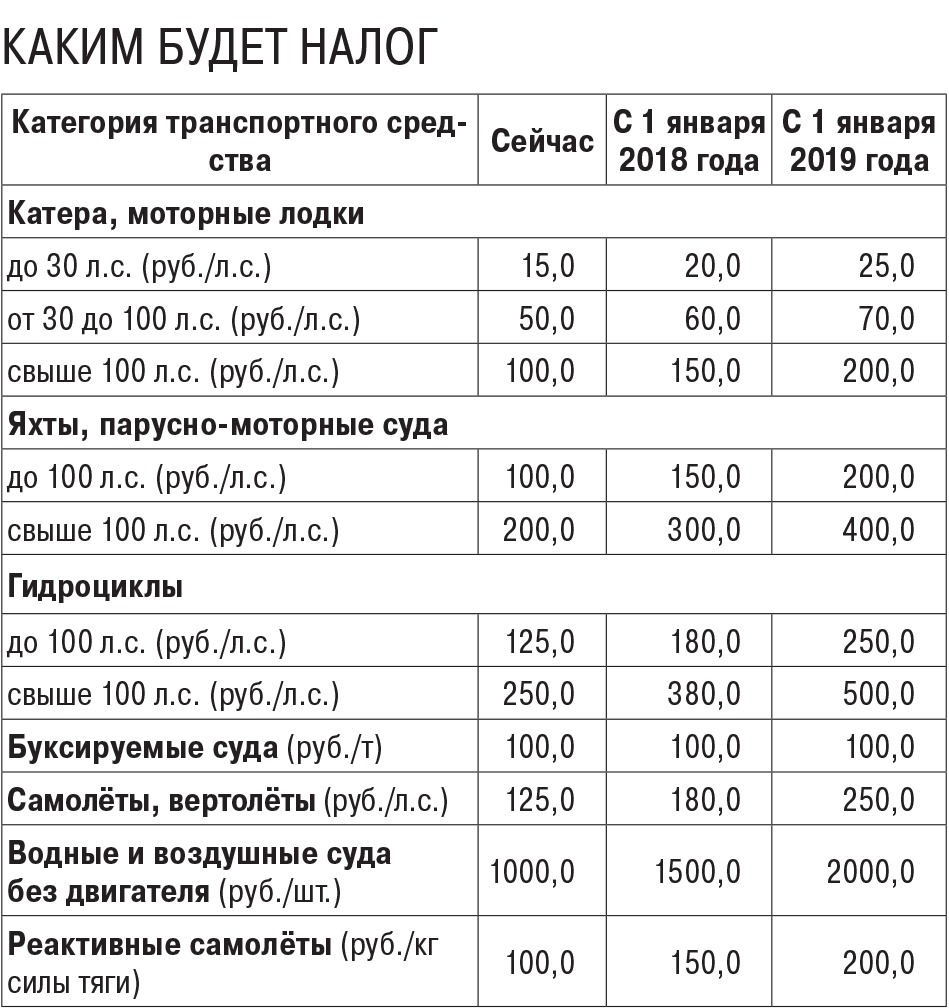

Так называется налог на владение транспортным средством. Им облагаются люди, владеющие любым транспортным средством, не только автомобилем.

Ниже перечислены виды транспорта, владельцы которого должны осуществлять выплаты:

- автомобиль;

- мотоцикл;

- автобус;

- мотороллер;

- яхта;

- любые парусные суда;

- моторная лодка;

- гидроцикл;

- самолёт;

- вертолёт;

- катер;

- снегоход;

- теплоход.

Все они должны быть зарегистрированы в соответствии с законодательством.

Как начисляется

При расчёте важно вникать в детали. Какой в результате будет сумма к выплате, зависит от нескольких факторов. Их все нужно учитывать.

Все расчёты легко можно сделать самостоятельно. Они производятся по следующей схеме:

СТН = НС*НБ*(ЧМС/12)*ПК

Здесь:

- НС – налоговая ставка, ее назначает государство, размер зависит от нескольких критериев транспортного средства, например, от мощности мотора;

- НБ – налоговая базовая ставка, чётко зафиксированное число, тоже устанавливается государством;

- ЧМС – количество месяцев в году, в которые владелец использовал средство;

- ПК – повышающий коэффициент, эта цифра применима только к роскошным автомобилям.

Сумма оплаты может отличаться в зависимости от региона.

Считается только полное количество месяцев, в которые владелец использовал транспортное средство. Бывают случаи, когда оно не использовалось даже месяц, то есть между постановкой машины на учёт и снятием не прошло целого месяца. В этом случае платеж не начисляется.

Как узнать сумму обязательного платежа

Для уточнения суммы оплаты можно обратиться в налоговую инспекцию по месту жительства

Если владелец не знает какие-то из перечисленных данных, он может обратиться в налоговую службу. Место прописки в данном вопросе роли не играет.

В 2019 году есть способы законного понижения транспортного налога. Из-за неуплаты владелец машины может столкнуться с последствиями.

Чтобы узнать сумму обязательного платежа, нужно рассчитать размер по вышеописанной формуле. Затем, если в конкретном случае это возможно, применить один или несколько способов снижения суммы.

Расчетным периодом для этого налога, как и для любого другого, является год. Все данные для расчета суммы в налоговую службу передаёт ГИБДД. Налогоплательщик получает уведомление и платёжку, которая в большинстве случаев прилагается сразу.

Получить бумаги можно следующими способами:

- почтой;

- лично обратившись в налоговую службу;

- электронной почтой.

В последнем случае налогоплательщик должен быть зарегистрирован на официальном портале службы.

Где произвести оплату

Оплатить налоговый сбор можно несколькими способами:

- На официальном сайте Федеральной налоговой службы. Этот способ является самым надёжным, потому что деньги сразу поступают по назначению.

- Через банк-онлайн. Если налогоплательщик является клиентом какого-либо банка и имеет банк-онлайн, он сможет воспользоваться этим способом. Процедура не займет больше 10 минут. Перед оплатой следует убедиться, что на карте достаточно средств.

- Через портал госуслуг. Чтобы воспользоваться этим способом, нужно быть зарегистрированным на нем.

- Через электронную платёжную систему. Этим способом могут воспользоваться люди, которые пользуются виртуальными деньгами, например, QIWI или Яндекс-деньги.

- Через кассу любого банка. Этот способ используется всё реже. Процедура является самой длительной по времени. Для оплаты необходимо явиться в банк лично.

- Через терминал банка. Для этого тоже необходимо лично явиться в банк, либо найти ближайший терминал. Но возможно не придется стоять в длинных очередях. Оплата производится в следующем порядке. В главном меню выбрать «платежи», «налоги», выбрать нужное учреждение, после выбора реквизиты появится автоматически. Останется только ввести сведения о налогоплательщике и нажать кнопку «оплатить».

Во всех перечисленных случаях, кроме последнего, следует внимательно вводить реквизиты налоговой службы, иначе платеж уйдёт не по назначению.

Способы уменьшения налога

Чтобы снизить размер налога необязательно пользоваться незаконными методами. Есть несколько законных способов уменьшить сумму для оплаты.

Способ № 1

Регистрация машины в регионе с более низкой ставкой налога позволит владельцу сэкономить

Зарегистрировать транспорт на человека, который проживает в другом регионе. Как уже было написано, ставки оплаты различны в разных регионах.

Чтобы меньше платить, достаточно лишь зарегистрировать автомобиль на человека, проживающего в регионе с наименьшей ставкой.

Способ № 2

Большую роль в размере налога играет мощность автомобиля. Чем больше мощность, тем больше нужно платить. Самые высокие ставки налога на автомобили с мощностью двигателя более 250 лошадиных сил. За автомобиль с мощностью 249 лошадиных сил уже придётся платить меньше.

Чтобы снизить мощность двигателя, необходимо подать заявление в ГИБДД о внесении изменений в ПТС и свидетельство о регистрации. С собой необходимо иметь заключение независимой технической экспертизы. Сотрудники ГИБДД обязаны внести изменения по заявлению автовладельца.

Некоторые автовладельцы используют ещё один способ. Они не ставят транспортное средство на учёт в ГИБДД.

Использование этого способа не рекомендуется, так как он не является законным и влечет за собой административную ответственность за управление автомобилем без регистрационных номеров. Если такой водитель попадётся, он будет лишён водительских прав.

Уменьшение налога через использование льгот

Льготы по транспортному налогу делятся на федеральные и региональные.

Федеральные – льготы, действующие по всей стране. Региональные – действующие только по регионам.

Федеральные

Федеральные льготы действуют для многих категорий граждан

Частично освобождаются от уплаты транспортного налога:

- водители грузовиков, которые платят в систему «Платон», за каждый километр размер налога уменьшается;

- хозяева весельных лодок;

- хозяева промысловых судов;

- владельцы сельскохозяйственной техники;

- люди, занимающиеся пассажирскими перевозками;

- люди с ограниченными возможностями, у которых автомобиль переоборудован под их нужды.

Чтобы иметь возможность воспользоваться льготами, нужно подтвердить право на это документально.

Региональные

У местного управления есть право решать вопросы о предоставлении дополнительных льгот по налогу.

Например:

- В Москве полностью от уплаты налога освобождаются ветераны, люди с ограниченными возможностями и один из многодетных родителей.

- В Брянске многодетные могут платить только половину налога.

Льготы по этому типу налога в каждом регионе можно проверить на официальном сайте налоговой службы.

При этом важно помнить, что налоговая инспекция может не знать о положенной автовладельцу льготе. Чтобы налоговая считала сумму в соответствии с положенными льготами, необходимо подать заявление. Сделать это можно как в отделении налоговой службы, так и онлайн через личный кабинет.

Если налоговая неправильно высчитывает сумму в соответствии со льготами, можно написать обращение. Получив его, сотрудники обязаны разобраться и пересчитать. Обращение также можно подать онлайн. Если автовладельцу была положена льгота, но он не знал об этом и платил полную сумму, он может подать заявление. Размер переплаты ему вернут, или переплаченные деньги поступят в счёт будущих платежей.

Особые случаи налогообложения: авто в угоне, машина в нерабочем состоянии

Налог не оплачивается, если автомобиль находится в угоне

Если автомобиль находится в угоне, владелец освобождается от уплаты транспортного налога. Но за ту часть месяца, в которую автомобиль не был в угоне, заплатить всё же придётся.

Чтобы не платить за тот период, когда автомобиль находится в угоне, необходимо подать заявление в налоговую, чтобы там сделали перерасчет. Предварительно нужно получить справку в МВД о том, что автомобиль угнан. Сотрудники МВД предоставить эту справку обязаны.

Что делать, если всё равно пришло уведомление

В таком случае, автовладелец должен обратиться в ближайшую налоговую службу с заявлением и пакетом документов. Налоговая должна отменить платёж и прекратить последующие. Если этого не происходит, автовладелец вправе обратиться в административный суд.

Существует мнение, что если автомобиль находится в неисправном состоянии, то и налог платить не нужно. Но это не так. Налог налагается на владение транспортным средством, поэтому платить его нужно независимо от состояния машины, пока она находится на учете в ГИБДД.

Чтобы не платить налог за неиспользуемый автомобиль, нужно подать заявление в ГИБДД о снятии его с регистрационного учета. Для этого нужно предоставить техпаспорт.

Последствия неуплаты налога

Неуплата обязательных платежей влечет за собой административную или уголовную ответственность

Если платежи по транспортному налогу не поступают, в отношении налогоплательщика может быть возбуждено административное или уголовное дело.

Возможные последствия:

- наложение пени за просроченный платёж;

- наложение ареста на имущество;

- взыскание средств из удержания зарплаты.

Судебное разбирательство может привести к полной налоговой проверке деятельности автовладельца.

Для того, чтобы уменьшить размер транспортного налога, стоит использовать законные методы. Пусть эта скидка будет и небольшой, зато владелец транспортного средства останется законопослушным гражданином.

Видео о том, как законно уменьшить транспортный налог:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

uristdnya.com

Транспортный налог — 2020. Кто и почему может не платить :: Autonews

Транспортный налог обязаны выплачивать как физические, так и юридические лица, на которые зарегистрирован автомобиль. Налог привязан к мощности автомобиля, поэтому сумма для разных категорий отличается. Транспортный налог платится в региональную казну: в разных областях и субъектах страны действуют и разные коэффициенты, а также льготы по освобождению от налога. Какие категории граждан в 2020 году могут не платить транспортный налог?

Федеральные льготники

Водители, имеющие автотранспорт мощностью до 70 л. с., не платят транспортный налог. От транспортного налога освобождены легковые автомобили, которые выданы инвалидам через органы соцзащиты (мощность такого ТС не должна превышать 100 лошадиных сил). Также от налога освобождается сельскохозяйственная техника — тракторы, молоковозы, комбайны, машины для перевозки и внесения удобрений и ветеринарной службы. Транспортный налог не платят герои Советского Союза, инвалиды боевых действий и ВОВ, ветераны труда, пострадавшие от радиации и облучения в связи с авариями или ядерными испытаниями, а также инвалиды 1-й и 2-й группы (но только за одно транспортное средство). Также государство может в индивидуальном порядке снизить налог владельцам машин, доход которых не превышает прожиточный минимум.

Региональные льготники

Для многих категорий граждан сумма налога снижается или отменяется уже региональными властями. Это касается и пенсионеров. В одних городах пенсионеры полностью освобождены от уплаты транспортного налога, в других — граждане платят половину суммы сбора или получают скидку. Налоговики учитывают мощность двигателя автомобиля и рассчитывают льготную сумму налога.

В Москве, например, как и в ряде других регионов страны, на освобождение от уплаты налога на транспорт может рассчитывать один из родителей ребенка-инвалида. В многодетных семьях с тремя и более детьми льгота на транспортный налог предоставляется одному из родителей, но только на одно транспортное средство. Пользоваться льготой можно до достижения одного из детей совершеннолетия. От налога также в зависимости от региона освобождаются матери-одиночки.

Транспортный налог не платится за автомобили, которые используют службы защиты граждан: полиция, скорая помощь и МЧС. А также дорожно-ремонтные службы. От транспортного налога в регионах также могут освободить организации, которые обслуживают детсады, школы, перевозят пассажиров общественным транспортом (но не такси), помогают инвалидам на некоммерческой основе. Если автомобиль организации не облагается транспортным налогом, его владелец должен заявить о своем праве. Льгота выдается либо на один, либо на три года и обновляется после окончания срока действия.

Фото: Сергей Киселев / АГН «Москва»

Местные власти всегда самостоятельно устанавливают, кто имеет право не платить транспортный налог: это могут быть частные лица или организации. Полный перечень категорий граждан, освобожденных от налога на транспорт, предоставляют сотрудники местного отделения инспекции Федеральной налоговой службы.

Владельцы угнанных машин

Федеральным законом от налогообложения транспортных средств освобождаются автомобили, находящиеся в розыске в связи с их угоном. Освобождение действует с месяца начала розыска машины до месяца ее возврата владельцу. Факт кражи транспортного средства подтверждается предоставлением в налоговую службу документа из МВД. Если машину смогли найти, то полиция сообщает об этом в ФНС и уплата транспортного налога возобновляется.

Владельцы электрокаров

Транспортный налог для электромобилей отменен не везде. На данный момент есть льготы только в ряде регионов. В Москве (с ноября 2019 года и до 2024 года) и Московской области владельцы электрических машин полностью освобождены от транспортного налога.

Такая же норма действует в Калуге и Калужской области, Кемеровской, Липецкой, Амурской, Иркутской областях, Кабардино-Балкарской Республике, а также в Санкт-Петербурге, Калининградской и Тюменской областях при условии, что мощность электродвигателя меньше или равна 150 лошадиным силам, а также в Курской области, если мощность электрокара не превышает 200 лошадиных сил. Эти льготы касаются только электрических транспортных средств, оснащенных исключительно электродвигателем, владельцы гибридных машин под данную категорию не попадают.

Владельцы машин на газу

С 1 января 2020 года в Ростовской области владельцев газомоторной техники на природном газе полностью освобождены от уплаты транспортного налога. В Белгородской, Свердловской, Иркутской областях, Коми и Камчатском крае транспортный налог для машин на метане снизили в два раза.

Кроме того, преференции для владельцев автотранспорта на природном газе действуют в Ленинградской области, Санкт-Петербурге, Владимирской, Калининградской, Кировской, Калужской, Костромской, Кемеровской, Нижегородской, Курганской, Новосибирской, Сахалинской, Смоленской, Челябинской, Ярославской областях, а также в Забайкальском крае, Чувашии, Ханты-Мансийском автономном округе, Адыгее и Башкортостане.

Фото: Олег Лозовой / РБК

www.autonews.ru

Какие автомобили не облагаются налогом в 2020 году?

Транспортный налог платят все собственники транспортных средств за редким исключением. Обязанность по оплате сбора возложена как на обычных граждан, так и на компании, на балансе которых есть ТС. Сумма налога и регламент начисления утвержден Налоговым Кодексом, но в каждом регионе могут приниматься свои правила игры. Поэтому существует возможность, что при владении некоторыми видами транспорта владелец может не платить сбор. И именно этот вопрос интересует многих потенциальных собственников машин. Ведь если есть возможность не платить, то почему не реализовать возможность и не сделать выбор в пользу конкретного объекта.

Но не все так просто, и далее, как раз о том, а какие автомобили не налогооблагаются транспортным налогом.

Если Вы — владелец транспорта, то есть хорошая новость: существует вероятность того, что Вы можете не платить транспортный налог. В НК РФ утвержден список ТС, которые освобождаются от налогообложения.

Среди таких объектов следующие категории:

- легковые машины. Льгота предоставляется в том случае, если двигатель – до 100 лош.с. или автомобиль оборудован специально для человека с инвалидностью.;

- транспорт для сельского хозяйства или производственное ТС. Главное условие – такое транспорт обязательно подлежит регистрации на имя предприятия, сферой деятельности которого является именно сельское хозяйство. К таким видам относят трактора, скотовозы, специальный транспорт и т.д.

- правительственный транспорт – это машины, которые находятся на балансе органов власти.

- водный транспорт. К ним относятся моторные лодки, речные суда, специальные платформы, буровые установки и т.д.

- транспорт, который принадлежит компаниям, осуществляющим пассажирские и грузовые перевозки.

- военный транспорт.

И, конечно, если машина признана таковой, что угнана у владельца и находится в розыске, то налоговая инспекция не имеет права начислять налог. Правда, владелец обязан предоставить в ФНС соответствующие сведения и документы.

Скидки и налоговые льготы по транспортному налогу не утверждаются на территории всей страны одинаково. Каждый регион имеет право предоставлять различным категориям граждан абсолютно разные дотации и скидки. Например, пенсионер в одном населенном пункте может совсем не платить за владение машиной, а где-то ему придется платить в полном объеме. Все сугубо индивидуально.

Хотя есть перечень обобщающих факторов, которые определяют, предоставляется льгота или нет

auto-pravda.online

Как сэкономить на налоге с продаж, открыв собственную транспортную компанию

Автор: Doering Fleet Management

Подходит ли ваш флот как транспортная компания? Экономьте на налоге с продаж.

Законы о налогах с продаж многих штатов (включая Висконсин) освобождают компании от уплаты налога с продаж на автомобили, аренду и техническое обслуживание, если они используют собственный парк грузовиков для доставки товаров своим клиентам. Исключения устанавливаются законом, а не являются лазейками, и строго регулируются, но могут значительно сэкономить компании на затратах.Чтобы воспользоваться этим освобождением, компании необходимо создать транспортную компанию.

Продолжить до части 2 ->

Нормативы меняются от штата к штату. Под гл. 77.54 (5) (b) налогового кодекса штата Висконсин, освобожденные от налогообложения покупки определяются следующим образом:

«Грузовые автомобили, седельные тягачи, дорожные тягачи, автобусы, прицепы и полуприцепы, а также аксессуары, навесное оборудование, детали, принадлежности и материалы для них, проданы обычным или контрактным перевозчикам, которые используют такие грузовые автомобили, седельные тягачи, дорожные тягачи, автобусы, прицепы и полуприцепы исключительно в качестве обычных или контрактных перевозчиков… »

Закон о налоге с продаж штата Огайо предусматривает освобождение от налога с продаж для транспортных средств, используемых в основном для автомобильных перевозок. на прокат в Р.C. 5739.02 (B) (32) Это положение гласит:

«Продажа, аренда, ремонт и техническое обслуживание частей или предметов, прикрепленных к автотранспортным средствам или встроенных в них, которые в основном используются для перевозки материального личного имущества, принадлежащего другим лицам, нанимаемым лицом, занимающимся автомобильным транспортом, за исключением упаковок и упаковок, используемых для перевозки материального личного имущества ».

Критерии освобождения транспортных средств

Транспортные средства должны быть лицензированы как грузовики, чтобы иметь право на освобождение.Автомобили не имеют права.

Во-вторых, автомобили должны использоваться исключительно для перевозки грузов для других лиц. Исключение применяется, если вы перевозите товары исключительно для связанных предприятий или для связанных предприятий и третьих лиц. Следовательно, если у вас есть парк транспортных средств, которые доставляют товары вашим клиентам в рамках вашего бизнеса, вы можете создать транспортную компанию и освободиться от уплаты налога с продаж на автомобили, аренду и техническое обслуживание.

Наконец, эти автомобили должны использоваться исключительно в этой деятельности.

Что является освобождением и что не освобождается от него?

Согласно налоговому кодексу, такие покупки, как грузовые автомобили, фургоны, тракторы, прицепы и полуприцепы, подпадают под освобождение, если они используются исключительно для перевозки грузов для других лиц. Принадлежности для грузовиков и подъемники, которые входят в состав грузовика, также имеют право. Например, для транспортной компании, грузовые цепи и оборудование, которое удерживает груз транспортного средства, имеют право на освобождение. Однако упаковочные материалы, используемые движущимися компаниями, не могут быть квалифицированы, поскольку эти материалы не являются частью грузовика.Самоходные транспортные средства, такие как вилочные погрузчики, используемые для бездорожья, не имеют права на экономию на налогах.

Ремонт и техническое обслуживание грузовиков, отвечающих требованиям, также имеют право на освобождение от налога с продаж. Оборудование и инструменты, которые используются для ремонта и технического обслуживания автомобиля, не подпадают под квалификацию, включая сварочные горелки, шлифовальные диски, зарядные устройства для аккумуляторов и другие различные инструменты для ремонта.

Пример экономии на налогах

Сколько вы можете сэкономить, открыв транспортную компанию? Это зависит от вашей ставки налога с продаж.Если ваши ежегодные арендные платежи за квалифицированные грузовики составляют, например, 120 000 долларов, и вы тратите 20 000 долларов на ежегодный ремонт и техническое обслуживание, вы сэкономите 7 840 долларов при ставке налога с продаж 5,6% каждый год. Скорректируйте цифры с учетом ситуации, затрат и налоговой ставки вашей компании.

Оцените свои операции

Чтобы соответствовать правилам, вы должны постоянно оценивать свои операции. Убедитесь, что ваши автомобили задействованы только в обычных перевозках. Чтобы оставаться в пределах границ транспортной компании, используйте грузовики исключительно для перевозки товаров на прокат для других и избегайте использования транспортных средств в личных целях.В противном случае ваш бизнес рискует лишиться статуса транспортной компании и предоставляемого ею освобождения.

Создание и управление транспортной компанией

Создание транспортной компании может быть отличным способом сэкономить на налоге с продаж. Во второй части этого блога мы обсудим, как структурировать транспортную компанию.

* Заявление об ограничении ответственности — Doering не предлагает налоговых или юридических консультаций и не является юридической или бухгалтерской фирмой. Проконсультируйтесь со своим налоговым консультантом или свяжитесь с Doering для направления к налоговому консультанту, который специализируется на налоговом учете транспортных компаний.

Перейти к части 2 ->

Первоначально опубликовано: http://blog.doeringfleetmanagement.com/total-cost-management/how-to-save-money-on-sales-tax-by-establishing-your -own-transport-company-part-1/

3 способа по-прежнему избежать налога с продаж в Интернете

Налогом с продаж оплачиваются многие ценные общественные услуги, поэтому сначала подумайте, хотите ли вы , чтобы обошел его. Многие люди по-прежнему категорически отказываются его платить. Леона («только маленькие люди платят налоги») Хелмсли была уличена в уклонении от уплаты налога с продаж, когда торговцы (например, ювелир Van Cleef & Arpels) отправляли пустые коробки в ее загородный дом.Однако для большинства людей, если вы не живете в одном из немногих штатов, где нет налога с продаж, если вы пойдете в магазин и купите диван, телевизор или ноутбук, вы заплатите налог с продаж.

Вместо этого выходите в интернет, а может и нет. Если вы покупаете в Интернете у продавца, у которого есть магазин в вашем штате, вы платите налог с продаж, даже если вы покупаете в Интернете, и даже если товары доставляются из другого штата. В наши дни, даже если у интернет-продавца нет магазина в вашем штате, вы все равно можете заплатить. В целом налог с продаж существует в 45 штатах и округе Колумбия.Единственными штатами, в которых не действуют налоги с продаж и использования в масштабе штата, являются Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон. В каждом штате, где действует налог с продаж, также есть налог на использование. Недвижимость, приобретенная через Интернет и привезенная в ваш штат, облагается налогом за пользование, будь то покупка личной или деловой.

(Фото: Дэниэлброче)

Интернет-магазины розничной торговли не обязаны взимать налог с продаж с покупателей в штатах, где они не имеют физического присутствия. Многие штаты расширили круг ведения налога с продаж.Amazon собирает налоги в 23 штатах: Аризона, Калифорния, Коннектикут, Флорида, Джорджия, Индиана, Канзас, Кентукки, Мэриленд, Массачусетс, Миннесота, Невада, Нью-Джерси, Нью-Йорк, Северная Каролина, Северная Дакота, Пенсильвания, Теннесси, Техас, Вирджиния. , Вашингтон, Западная Вирджиния и Висконсин. С января 2016 года вы также будете облагать налогом покупки Amazon в Южной Каролине.

Но даже если вы покупаете у небольшого продавца, который не взимает с вас плату, вы все равно обязаны уплатить налог за использование, аналог налога с продаж в вашем штате.Обычные торговцы давно жаловались, что это дает интернет-магазинам конкурентное преимущество. Закон о справедливости на рынках, принятый Сенатом, позволит штатам требовать от интернет-магазинов взимать государственные налоги с продаж.

штатов упускают миллиарды неуплаченных налогов от удаленных продаж, и эта цифра продолжает расти. Многие штаты нуждаются в доходах, и ряд губернаторов выразили поддержку подходу рыночной справедливости. Среди них Никки Хейли из Южной Каролины, Билл Хаслам из Теннесси, Майк Пенс из Индианы, Рик Снайдер из Мичигана и Пол Лепейдж из штата Мэн.Бывшие губернаторы Республиканской партии, такие как Джеб Буш, Митч Дэниэлс и Хейли Барбор, также высказались в пользу этой концепции.

Некоторые штаты планируют сделать налог с продаж в Интернете нейтральным, с попытками снизить налоги в других местах, если Конгресс примет это решение. В Вирджинии и Мэриленде законодательные органы отметили потенциальный доход от транспортировки. Но, тем не менее, любой налог — независимо от того, можно ли его справедливо назвать новым налогом — сложно продать.

«Американцы за налоговую реформу» и фонд «Наследие» возражают против бремени, с которым столкнутся интернет-магазины.Они заявляют, что это не уравняет правила игры. Напротив, они говорят, что предпочтение будет отдано магазинам из кирпича и раствора. Интернет-магазинам придется иметь дело с многочисленными государственными и местными налогами, которые различаются от покупателя к покупателю.

Пока все эти дебаты продолжаются, если вы хотите избежать налога с продаж, рассмотрите эти основы.

1. Прочтите веб-сайт . Многие веб-сайты четко разъясняют свою налоговую политику. В некоторых случаях вам, возможно, придется подождать до оформления заказа, чтобы узнать, платите ли вы налог.Некоторые онлайн-продавцы заключают сделки по уплате налога с продаж в определенных штатах. Веб-сайт сообщит вам или добавит налог при выезде.

2. Попробуйте небольшие веб-сайты и магазины eBay . Вы можете избежать налога с продаж, если будете покупать у более мелких продавцов, которые не взимают налог с поставок в ваш штат.

3. Прямой доступ к мелким торговцам . Некоторые люди до сих пор заявляют, что они «выставляют» Amazon, обращаясь к продавцу напрямую, чтобы попытаться обойти налог с продаж.

Просто помните, уклонение от уплаты налога при оформлении заказа не означает, что вы избежали его навсегда. Вы обязаны уплатить налог за пользование, если вы ввозите товары в свой штат или отправляете их вам. Исторически штаты вводили налог на использование только в отношении предприятий, но сейчас все меняется. Многие формы государственного подоходного налога теперь собирают налог за использование, и помните, что вы подписываете налоговые декларации под страхом наказания за лжесвидетельство.

Вы можете связаться со мной по адресу [email protected]. Это обсуждение не является юридической консультацией, и на него нельзя полагаться ни в каких целях без услуг квалифицированного специалиста.

Налог на продажу и использование автотранспортных средств

6,25% налог с продаж или использования

Если вы покупатель, получатель или пользователь, имеющий право собственности на автомобиль или владеющий им, вы несете ответственность за уплату налога с продажи или использования транспортного средства.

Налог на продажу или использование автотранспортных средств уплачивается до 20-го числа месяца, следующего за покупкой, использованием, хранением или любым другим потреблением в штате Массачусетс.

Если налог с продаж или налог на использование не уплачен вовремя, покупатель должен будет уплатить проценты и штрафы.

Налог с продаж применяется к передаче правового титула или владения посредством розничных продаж зарегистрированными дилерами или арендодателями во время ведения бизнеса. Если продажа осуществляется зарегистрированным дилером автомобилей или арендодателем, ставка налога с продаж составляет 6,25% .

Налог на использование применяется ко всем другим видам передачи правового титула или владения, когда переданное транспортное средство хранится, используется или потребляется в Массачусетсе.Если автомобиль продается случайно (не продается дилером или арендодателем), ставка налога на использование составляет 6,25% от большего из:

- Фактическая сумма, уплаченная за транспортное средство, или

- Чистая обменная стоимость транспортного средства (балансовая стоимость)

Если вы покупаете автомобиль за пределами Массачусетса и везете его в Массачусетс в течение 6 месяцев для постоянного использования, налог на использование взимается до 20-го числа следующего месяца, когда автомобиль въехал в Массачусетс.

Например, если вы приобрели автомобиль в Нью-Гэмпшире 1 января и привезли его в Массачусетс 30 июня, налог за использование будет уплачен до 20 июля.

Чтобы узнать больше, посетите: 830 CMR 64H.25.1: Автомобили.

Регистрация

Каждый покупатель, который должен зарегистрировать или получить право собственности на автомобиль в Массачусетсе, должен подать Форму RMV-1, Заявление на право собственности и регистрацию в течение 10 дней с момента покупки, передачи или использования транспортного средства в Массачусетсе и уплатить любой применимый налог в RMV.

Каждый покупатель, которому не требуется регистрировать или иметь право собственности на транспортное средство в Массачусетсе, должен подать заполненную Форму ST-7R: Свидетельство об уплате налога с продаж или налога на использование транспортного средства до 20-го числа месяца после покупки, передачи, или используя транспортное средство, и уплатить любой применимый налог в DOR или RMV.

Визит:

Налог на коммерческие автотранспортные средства

| ВАЖНОЕ ПРИМЕЧАНИЕ ДЛЯ ТАКСИКАМ МЕДАЛЬОНА В связи с недавними законодательными изменениями годовой налог на коммерческие автомобили для владельцев такси с медальонами был снижен с 1000 до 400 долларов. Новый налоговый период будет с 1 июня по 31 мая, а полная выплата в размере 400 долларов должна быть произведена к 20 июня. Полугодовых налоговых периодов больше не будет. Для получения дополнительной информации об этих изменениях свяжитесь с отделением CMVT. |

Налог на коммерческие автотранспортные средства взимается со следующих транспортных средств:

- Непассажирские коммерческие автотранспортные средства, используемые в основном в городе (т. Е. 50% или более годового пробега транспортного средства в течение года приходится на город) или в основном в связи с коммерческой деятельностью, расположенной в городе; и

- Коммерческий автотранспорт, регулярно используемый в городе для перевозки пассажиров.

К легковым коммерческим автотранспортным средствам относятся следующие:

- Грузовые автомобили

- Тягачи и полуприцепы

- Грузовые автомобили

- Легкие развозные вагоны

- Двигатели тяговые

- Катки дорожные

- Краны тракторные

- Автокраны

- Экскаваторы электрические

- Машины дорожно-строительные

- Снегоуборочные машины

- Подметально-уборочные машины

- Разбрасыватели песка

- Бурильщики и СТО

- Любая землеройная техника

- Пикапы и панельные грузовики

- Вилочные погрузчики (при эксплуатации на улицах общего пользования)

- Camper грузовики и универсалы (если они требуют коммерческой регистрации).

Автомобили, используемые для перевозки пассажиров, включают любое транспортное средство, имеющее лицензию на такси или ливрею, которая перевозит пассажиров за определенную плату, а также все омнибусы вместимостью более семи человек (за исключением тех, которые работают по франшизе или по контракту с Портовые власти Нью-Йорка и Нью-Джерси и уплачивают процент от валовой выручки или выручки портовой администрации или городу Нью-Йорку).

Налог на коммерческий автотранспорт платит владелец транспортного средства.Термин «владелец» включает покупателя по соглашению об условной продаже, соглашению о резерве или соглашению об удержании продавца. Сюда также входят любые арендаторы, лицензиаты или хранители, которые имеют исключительное право пользования транспортным средством в течение 30 или более дней по договору аренды или иным образом. Если автомобиль арендуется на срок менее 30 дней, налог должен платить владелец, а не арендатор.

Примечание. В 2012 году Департамент финансов начал сбор налога на коммерческие автотранспортные средства для такси в связи с изменением местного законодательства.Мы предоставляем Комиссии такси и лимузинов Нью-Йорка данные о невыплаченных платежах; Комиссия по такси и лимузинам требует взимания CMVT с такси.

Мы рекомендуем вам оплачивать CMVT онлайн бесплатно через City Pay. Вы также можете заплатить кредитной картой (с комиссией 2%).

Кто освобожден от CMVT?

Информация для подачи

Департамент финансов Нью-Йорка собирает CMVT для следующих транспортных средств:

- Такси Medallion, лицензированные Комиссией такси и лимузинов

- Непассажирские коммерческие автотранспортные средства весом более 10 000 фунтов (и те, которые весят 10 000 фунтов или менее, если они зарегистрированы за пределами города Нью-Йорка)

- Все номерные знаки «TC» (автомобили, имеющие лицензию Комиссией по такси и лимузинам Нью-Йорка), зарегистрированные в штате Нью-Йорк

- Все не пассажирские коммерческие автотранспортные средства весом 10 000 фунтов или менее, зарегистрированные в городе Нью-Йорк

- Все автотранспортные средства, зарегистрированные в г. Нью-Йорке, которые используются для перевозки пассажиров

Формы и отчеты

Департамент финансов ежегодно рассылает налоговую декларацию на автотранспортные средства до 1 июня владельцам легковых коммерческих автомобилей и владельцам такси с медальонами.Если вы не получите эту форму, вы все равно обязаны получить копию в бизнес-центре Manhattan Business Center, расположенном по адресу 66 John Street, на втором этаже. Вы также можете позвонить в отдел ЦМВТ.

Новые регистрации и передача номерных знаков

Посетите www.nyc.gov/eservices для оплаты и управления своей учетной записью CMVT. Вы также можете связаться с отделом CMVT или посетить бизнес-центр Манхэттена при Департаменте финансов. Приготовьте копию квитанции о государственной регистрации и укажите свой идентификационный номер налогоплательщика (EIN или SSN).

Сроки подачи

CMVT — это годовой налог за налоговый год, который длится с 1 июня по 31 мая. Вы должны подать декларацию за предыдущий год до 20 июня, если только вы не приобретете транспортное средство, подлежащее уплате CMVT после начала налогообложения. год, и в этом случае вы должны подать налоговую декларацию в течение двух дней с момента приобретения автомобиля.

Если ваше транспортное средство подлежит обложению налогом 1 марта или после этой даты, вы платите одну четвертую годовой суммы налога. Если ваш автомобиль подлежит обложению налогом 1 декабря или позже, но до 1 марта, вы платите половину годовой суммы налога.Пропорция налога не распространяется на такси Medallion. Полная годовая плата в размере 400 долларов США взимается независимо от того, когда транспортное средство зарегистрировано.

Ставки налога

Если ваш автомобиль облагается налогом 1 марта или после этой даты, вы платите одну четвертую от годовой суммы налога. Если ваш автомобиль подлежит обложению налогом 1 декабря или позже, но до 1 марта, вы платите половину годовой суммы налога. Пропорция налога не распространяется на такси с медальонами. Полная годовая плата в размере 400 долларов США взимается независимо от того, когда транспортное средство зарегистрировано.

Налог на коммерческие автотранспортные средства — это фиксированный налог, зависящий от типа и максимальной полной массы транспортного средства, как показано ниже. (Максимальный общий вес — это вес автомобиля плюс вес максимального груза, который может перевозить автомобиль, если таковой имеется.)

| Легковые автомобили: | |

| Такси Medallion (с 1 июня 2019 г.) | 400 долл. США |

| Все прочие автомобили | 400 долл. США |

| Автомобили, не являющиеся пассажирскими, по максимальной массе брутто | |

От 10 000 фунтов или меньше и транспортные средства с регистрационным кодом штата Нью-Йорк 26 | 40 долларов США |

От 10 001 до 12500 фунтов | $ 200 |

от 12 501 до 15 000 фунтов | $ 275 |

15 001 фунт или больше | 300 долларов США |

Юридические органы

Местный закон: Раздел 11, Глава 8, Административный кодекс

Разрешающий закон: Глава 1032 Законов 1960 года

Публикация 970 (2020), Налоговые льготы для образования

Уменьшите для каждого учащегося расходы на квалифицированное образование, оплачиваемые этим учащимся или от его имени, в соответствии со следующими правилами.В результате получается сумма скорректированных затрат на квалифицированное обучение для каждого студента.

Бесплатная образовательная помощь.

Для не облагаемой налогом помощи на образование, полученной в 2020 году, уменьшите квалифицированные расходы на образование для каждого академического периода на сумму необлагаемой налогом помощи на образование, выделенную на этот академический период. См. Академический период , ранее.

Некоторая не облагаемая налогом образовательная помощь, полученная после 2020 года, может рассматриваться как возмещение расходов на квалифицированное образование, уплаченных в 2020 году.Эта не облагаемая налогом образовательная помощь представляет собой любую не облагаемую налогом образовательную помощь, полученную вами или кем-либо еще после 2020 года на оплату квалифицированных расходов на образование, оплаченных от имени студента в 2020 году (или связанных с зачислением в соответствующее учебное заведение в течение 2020 года).

Если эта не облагаемая налогом образовательная помощь получена после 2020 года, но до того, как вы подадите свою налоговую декларацию за 2020 год, см. Возврат, полученный после 2020 года, но до подачи вашей налоговой декларации. , позже. Если эта не облагаемая налогом образовательная помощь получена после 2020 года и после того, как вы подадите свою налоговую декларацию за 2020 год, см. Возврат, полученный после 2020 года и после подачи вашей налоговой декларации, позже.

Бесплатная образовательная помощь включает:

Как правило, любая стипендия или грант не облагаются налогом. Однако стипендия или грант не считаются необлагаемыми налогом в той мере, в какой студент включает их в валовой доход (от студента могут потребовать или не потребовать подавать налоговую декларацию за год получения стипендии или стипендии) и верно одно из следующих утверждений.

. Учащийся не может включить в доход стипендию или стипендию, предоставляемую правительством индейского племени, которая исключена из дохода в соответствии с Законом об исключении всеобщего благосостояния племен от 2014 года, или льготы, предоставляемые образовательной программой, описанной в Процедуре получения доходов 2014-35 , раздел 5.02 (2) (b) (ii), доступно по адресу

IRS.gov/irb/2014-26_IRB#RP-2014-35 . .

. Вы можете увеличить совокупную стоимость кредита на образование, если учащийся включает часть или всю стипендию или стипендию в доход в год ее получения. Примеры см. В «Координация с грантами Пелла и другими стипендиями » ниже. .

Возврат.

Возмещение расходов на квалифицированное образование может уменьшить скорректированные расходы на квалифицированное образование за налоговый год или потребовать возврата (возврата) кредита, заявленного в более раннем году.Некоторая не облагаемая налогом образовательная помощь, полученная после 2020 года, может рассматриваться как возмещение. См. Tax Free Educational Help ранее.

Возврат получен в 2020 году.

Для каждого учащегося рассчитайте скорректированные расходы на квалифицированное образование на 2020 год, сложив все расходы на квалифицированное образование на 2020 год и вычтя все возмещения этих расходов, полученные от соответствующего учебного заведения в течение 2020 года.

Возврат средств, полученных после 2020 года, но до подачи налоговой декларации.

Если после 2020 года кто-либо получает возмещение расходов на квалифицированное образование, уплаченных от имени студента в 2020 году, и возмещение выплачивается до того, как вы подадите налоговую декларацию за 2020 год, сумма расходов на квалифицированное образование за 2020 год уменьшается на сумму возвращать деньги.

Возврат, полученный после 2020 года и после подачи вашей налоговой декларации.

Если после 2020 года кто-либо получит возмещение расходов на соответствующее образование, оплаченных от имени студента в 2020 году, и возмещение будет выплачено после того, как вы подадите налоговую декларацию за 2020 год, вам может потребоваться возместить часть или всю сумму кредита.См. Возврат кредита далее.

Возврат кредита.

Если после подачи налоговой декларации за 2020 год получена какая-либо не облагаемая налогом помощь в отношении расходов на квалифицированное образование, уплаченных в 2020 году, или возмещение ваших расходов на квалифицированное образование, уплаченных в 2020 году, вы должны вернуть (погасить) любой излишек кредита. Вы делаете это, изменяя сумму ваших скорректированных расходов на квалифицированное образование на 2020 год, уменьшая расходы на сумму возмещения или не облагаемой налогом образовательной помощи.Затем вы изменяете свой кредит (-ы) на образование на 2020 год и подсчитываете сумму, на которую ваше налоговое обязательство в 2020 году увеличилось бы, если бы вы потребовали пересчитанный кредит (-ы). Включите эту сумму в качестве дополнительного налога за год получения возмещения или не облагаемой налогом помощи.

Пример.

Вы заплатили 7000 долларов за обучение и сборы в августе 2020 года, а ваш ребенок поступил в колледж в сентябре 2020 года. Вы подали налоговую декларацию за 2020 год 17 февраля 2021 года и запросили американский кредит в размере 2500 долларов.После того, как вы подали декларацию, вам вернули 4000 долларов. Вы должны пересмотреть свой альтернативный кредит в США на 2020 год, используя 3000 долларов на квалифицированное образование вместо 7000 долларов. Восстановленный кредит составляет 2250 долларов США. Увеличение ваших налоговых обязательств составляет 250 долларов. Включите разницу в 250 долларов в качестве дополнительного налога в свою налоговую декларацию за 2021 год. См. Инструкции к вашей налоговой декларации за 2021 год, чтобы определить, куда включить этот налог.

. Если вы оплачиваете расходы на квалифицированное образование как в 2020, так и в 2021 году за академический период, который начинается в первые 3 месяца 2021 года, и получаете не облагаемую налогом помощь в обучении или возмещение, как описано выше, вы можете сократить свое квалифицированное образование. расходы на 2021 год вместо сокращения ваших расходов на 2020 год..

Суммы, не уменьшающие расходы на квалифицированное образование.

Не уменьшайте расходы на квалифицированное образование на суммы, выплачиваемые из средств, получаемых студентом как:

Оплата услуг, например заработной платы;

Кредит;

Подарок;

наследство; или

Вывод из личных сбережений студента.

Не уменьшайте расходы на квалифицированное образование на стипендию или стипендию, указанные в налоговой декларации студента как доход, в следующих ситуациях.

Использование денег ограничено условиями стипендии или стипендии расходами на обучение (например, проживание и питание), за исключением расходов на квалифицированное образование, как это определено в Расходы на квалифицированное образование в главе 1.

Использование денег не ограничено.

Пример 1.

Джоан заплатила 3000 долларов за обучение и 5000 долларов за проживание и питание в Университете X.Университет не требовал, чтобы она вносила какие-либо взносы в дополнение к обучению, чтобы записаться на занятия или посещать их. Чтобы помочь оплатить эти расходы, она получила стипендию в размере 2000 долларов и студенческую ссуду в размере 4000 долларов. Условия стипендии гласят, что она может быть использована для оплаты любых расходов Джоан в колледже.

Университет X применяет стипендию в размере 2000 долларов к общему счету Джоан в размере 8000 долларов, а Джоан оплачивает остаток в размере 6000 долларов по счету от Университета X за счет своей студенческой ссуды и своих сбережений.Джоан не указывает какую-либо часть стипендии как доход в своей налоговой декларации.

При подсчете суммы кредита на образование (американская возможность или пожизненное обучение) Джоан должна уменьшить свои расходы на квалифицированное образование на сумму стипендии (2000 долларов), поскольку она исключила стипендию полностью из своего дохода. Студенческая ссуда не является безналоговой образовательной помощью, поэтому ей не нужно сокращать свои квалифицированные расходы на какую-либо часть средств ссуды. Считается, что Джоан заплатила 1000 долларов за квалифицированное образование (3000 долларов за обучение — 2000 долларов стипендия).

Координация с грантами Пелла и другими стипендиями.

Вы можете увеличить свой кредит в Америке, если студент (вы, ваша супруга или ваш иждивенец) включает определенные стипендии или стипендии в валовой доход студента. Ваш кредит может увеличиться только в том случае, если сумма расходов на квалифицированное образование студента за вычетом общей суммы стипендий и стипендий составляет менее 4000 долларов. Если это применимо, подумайте о том, чтобы включить стипендию или стипендию частично или полностью в доход студента, чтобы рассматривать включенную сумму как оплату неквалифицированных расходов, а не квалифицированных расходов на образование.Неквалифицированные расходы — это такие расходы, как проживание и питание, которые не соответствуют квалификационным расходам на образование, например, плата за обучение и сопутствующие расходы.

Стипендиии гранты, которые учащийся включает в доход, не уменьшают расходы учащегося на квалифицированное образование, доступные для расчета вашего американского кредита возможностей. Таким образом, включение достаточной стипендии или стипендии в доход студента, чтобы указать до 4000 долларов в расходах на квалифицированное образование для вашего американского кредита возможностей, может увеличить кредит достаточно, чтобы увеличить ваш возврат налога или уменьшить сумму налога, которую вы должны, даже с учетом любого увеличения налога. ответственность от дополнительного дохода.Однако увеличение налоговых обязательств, а также потеря других налоговых льгот могут быть больше, чем дополнительный американский альтернативный кредит, и могут привести к уменьшению вашего возврата налога или увеличению суммы налога, который вы должны. Ваши конкретные обстоятельства будут определять, какую сумму стипендии или гранта, если таковая имеется, включить в доход, чтобы максимизировать возврат налога или минимизировать сумму налога, которую вы должны.

Стипендия или грант на получение стипендии должны соответствовать критериям необлагаемой налогом стипендии в соответствии с правилами, описанными в главе 1.Кроме того, стипендия или стипендия должна быть такой, которая может (по ее условиям) использоваться на неквалифицированные расходы. Наконец, сумма стипендии или стипендии, которая применяется к неквалифицированным расходам, не может превышать сумму фактических неквалифицированных расходов студента, которые оплачиваются в налоговом году. Эта сумма может отличаться от расходов студента на проживание, рассчитанных школой студента при расчете официальной стоимости посещения в соответствии с правилами помощи студентам.

Тот факт, что учебное заведение применяет стипендию или стипендию для покрытия квалифицированных расходов на образование, таких как обучение и связанные с этим сборы, не мешает студенту использовать определенные стипендии или гранты для покрытия фактических неквалифицированных расходов студента.Сделав этот выбор (то есть, включив часть стипендии или стипендии, применяемую к неквалифицированным расходам студента, в доход), студент может увеличить налогооблагаемый доход и может потребоваться подать налоговую декларацию. Но это позволяет использовать платежи наличными, чеками, кредитной или дебетовой картой или заемными средствами, такими как студенческая ссуда, для покрытия расходов на соответствующее образование.

Пример 1 — Стипендия отсутствует.

Билл Пасс, 28 лет, не состоит в браке, в 2020 году поступил на очную форму обучения в качестве студента первого курса местного колледжа, чтобы получить степень в правоохранительных органах.Это был его первый год послесреднего образования. В течение 2020 года он заплатил 5600 долларов за квалифицированное обучение и 4400 долларов за комнату и питание на осенний семестр 2020 года. Он и его колледж соответствуют всем требованиям для получения американского кредита возможности. Скорректированный валовой доход Билла (AGI) и его MAGI, для расчета его кредита, составляют 34 900 долларов. Билл требует стандартного вычета в размере 12 400 долларов, в результате чего налогооблагаемый доход составляет 22 500 долларов, а обязательство по подоходному налогу до вычета составляет 2 506 долларов. Билл не претендует ни на какие другие кредиты, кроме американского альтернативного кредита.Он рассчитывает свой американский кредит альтернативных возможностей, исходя из расходов на квалифицированное образование в размере 4000 долларов, что приводит к зачету в 2500 долларов и налоговому обязательству после вычета 6 долларов (2 506 — 2500 долларов).

Пример 2 — Стипендия исключена из дохода.